Működési árfolyamkockázat

Működési árfolyamkockázat - az egyik típusú kockázatokkal szembesül az oldalán a hosszú lejáratú hitel, mert lehetséges ingadozások az árfolyamok. Angol neve - az ügylet kockázatát.

Működési devizakockázat - típusú kockázat során felmerülő különleges műveleti kapcsolódó kifizetések, valamint a pénzeszközök átvétele a valuta. Az egyik feltétel a megjelenése árfolyamkockázat - elszámolási azonnal, de miután egy bizonyos ideig. Ez a fajta kockázat csökkenését okozhatják a bevétel, mint a legelső számítás.

Működési (tranzakciós) kockázatát - írja a kockázata, hogy annak következtében, hogy a különbség a két paraméter a tranzakció (szállítási idő egy másik országban ugyanazt az árfolyamot, valamint a kifizetéseket a másik).

Működési devizakockázat: a természet és helye a besorolási

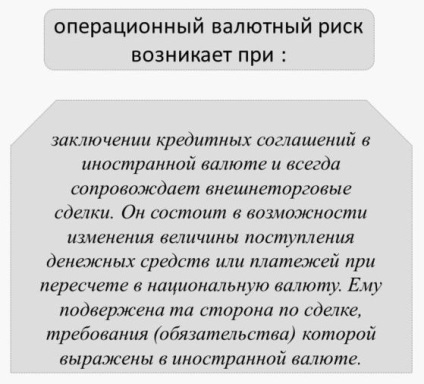

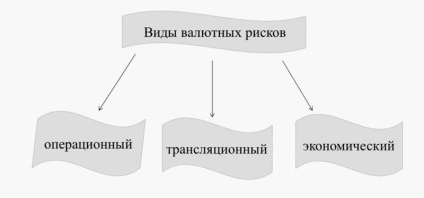

Devizakockázat mindig jár a potenciális veszteségek résztvevője működésének változása miatt a tanfolyam. Attól függően, hogy milyen típusú és az ügylet jellemzői lehetett volna többféle:

1. Operatív árfolyamkockázat szorosan összefügg a kereskedelmi és pénzügyi tranzakciók kapcsolódó beruházások, valamint a kamat (osztalék) kifizetéseket. Ez a fajta kockázat lehet meghatározni, mint a kockázata, hogy kapnak kevesebb jövedelmet, vagy veszteséget szenvednek változása miatt az árfolyamok a várható cash flow-t. A párt az export, amely fogadja a külföldi valuta értékesített termékek merülnek veszteségek csökkentésére deviza árfolyamok (tekintve a nemzeti valuta). Másfelől, az importáló fél veszteségeket szenvednek növekedés esetén a deviza árfolyam (megint ugyanaz kapcsolatban a belső pénzegység).

Az a tény, bizonytalanság exportárak mérve helyi pénznemben és figyelemmel a regisztrációs számlák eltérő pénznemben egység lehet elrettentő export. Ez annak a ténynek köszönhető, hogy a rész az exportőr kétségek merülnek fel a profit végrehajtása után a termék. Az viszont, hogy a bizonytalanság a behozatali ár nemzeti valuta, amelynek értéke van beállítva, devizában egység növeli a vesztes egy részét a nyereség az import. Ez annak a ténynek köszönhető, hogy abban az esetben, átalakítás helyi pénznemben, az ország, a költség az áruk (termékek) egy nem versenyképes. Ennek eredményeként, árfolyamkockázat is lesz akadálya, hogy a kapcsolatok fejlődését a két ország közötti kereskedelemben.

Van bizonyos hátrányokkal és importőrök, akik a számlákat kapja a külföldi pénznemben. Nehézségek merülnek fel abban a pillanatban az importált termékek a hazai monetáris egységet. Ez különösen igaz a magasabb értékesítési érzékenység értékének változása esetén, például a versenytársak a hazai termelők, nem befolyásolja a „lebegő” árfolyam.

2. A fordítás árfolyamkockázatot gyakran nevezik az egyensúly vagy település. Úgy tűnik, mert eltérés eszközök és kötelezettségek, kifejezve valutaegységei különböző országokban. Például az Egyesült Királyságban a cég megnyitotta az USA-ban „lánya”, vagyonnal rendelkezik az amerikai valuta. Ha nincs elegendő mennyiségű kötelezettségek (az azonos pénznemben), a kockázat növekszik. Ha az amerikai dollár esik ellen az angol font, akkor az alacsonyabb ár a könyv „lánya” az eszközök a brit cég. Ez azért van, mert a fő jelentés, a vállalkozás alapján számítják ki a hazai valuta (angol font). Ugyanígy a társaság nettó kötelezettségek, a másik oldalon a pénz veszélybe növelve a devizaárfolyamok.

3. A gazdasági árfolyamkockázatot. A forrás a kedvezőtlen események hatását sebesség beállítást a teljes pénzügyi helyzetét a társaság. Például, a változás természetesen vezethet bevétel csökkenése az áru vagy a kiigazítás a vállalati szempontból a termelési árak és a késztermékek, mint a többi áron. A kockázat miatt léphet fel erőteljes harci verseny gyártó cégek azonos vagy más termékekre. Befolyásolja lehet más forrásokból, például a kormány intézkedései tekintetében a megelőzés és féken során az infláció.

Gazdasági árfolyamkockázatot kevésbé veszélyes a vállalkozások számára, hogy pénzt költeni a hazai (nemzeti) valuta. Vagyis ezek a vállalatok nem rendelkeznek az alternatív termelési tényezők változása természetesen. Termékek értékesítése csak az országon belül, így leírt faj a kockázat egyre lényegtelen. Másrészt, még azok a vállalkozások nem hivatkozhatnak a teljes védelmet, mert az árfolyam változás vezethet számos más kellemetlen következményei - alacsonyabb profit szintje, a vásárlóerő és így tovább.

4. Rejtett deviza kockázatokat. Itt beszélünk az ilyen jellegű kockázatok, hogy árad a belső rendszereket a társaság. Például a „lánya” a brit cég az Egyesült Államokban végzi export áruk Ausztráliába. A vállalatok számára az Egyesült Államokban vannak elvesztésének a kockázata jövedelem esetén a kiigazítás az ausztrál dollár (csökkenés az amerikai dollárral szemben). Ennek következtében a tevékenységét a leányvállalat maga is veszélyben, mert a hangerő a bejövő nyereség jelentősen csökkenni fog. Problémák merülnek fel, és az anyavállalat, amely kap egy transzlációs kockázatot. Ez igaz abban az esetben, profit csökkenése tükröződni fog a gazdálkodó mérlegében.

Működési árfolyamkockázat: az alapvető védelmi módszereket

Ma van egy egész csoport módszerek, amelyek lehetővé teszik a különböző teljesítmény, hogy elkerüljék az árfolyam kockázatokat. A fő közülük tulajdonítják:

1. Az átadás a kockázatot egy másik személy. Jelentése egyszerű. A cég az Egyesült Államokban folytat az export színesfém Japánba. Ha az ár van beállítva dollárt, a cég Japánban kap működési árfolyamkockázatot. Egy másik lehetőség - recept yenben, de azzal a feltétellel, azonnali fizetés.

átvitelének kockázata összetettsége áll az a tény, hogy a cég el akarja kerülni nehézségek, azáltal, hogy a többi résztvevő (szállítók, vevők, és így tovább). Ez a megközelítés csak akkor van jelentősége abban az esetben kockázati transzfer a kis és nagy és stabil cég.

3. határidős szerződések. Sok vállalat nem engedheti meg magának a regisztrációs határidős ügyletek (különböző okokból). Ebben az esetben az előre nagy spread, ami gátolja sok vállalkozás. Ezen kívül a bankok gyakran nem megy lép határidős ügyletek cégek nem érdemli megfelelő bizalom (még kedvező körülmények között). Ebben az esetben a határidős szerződések zárhatjuk.

Feature határidős - a rendelkezésre álló csaknem minden vállalkozások és magánszemélyek. A legfontosabb dolog - a jelenléte a garancia díj, amelynek mértéke 1-2000 dollárt minden egyes határidős szerződés és a rendelkezésre álló ügynöki számla (egyensúlyt kell 5-10000 US dollár). Lehetséges kötelezettségek az ilyen jellegű korlátlan szerződést. De van egy fontos pont. Ha a határidős szerződés elleni védekezésre használják működési árfolyamkockázat, a veszteség kell kompenzálni működési bevétel. Ami a program végrehajtásáról, a határidős fedezeti nem sokban különbözik az alkalmazás előre.

4. a rövid távú tőke. Azokban az esetekben, amikor egy előre sövény nem érhető el, vagy drága, és a határidős fedezeti túl veszélyes, akkor a legjobb megoldás - a fedezeti rövid távú tőkepiaci. Ennek köszönhetően a védelem, a cég, amelynek határidős számlák fizetendő vagy kapott, képes csere ügyletek spot árfolyam (azaz a jelenlegi árfolyam).

Akárcsak a határidős, opciós, devizaügyletek lehetővé teszi a biztonságos lezajlik az idő és a meghatározott ütemben, valamint, hogy egységesítsék a deviza összeg és érvényességi ideje. Másrészt, lehetőség (összehasonlítva a határidős) nem kötelesek elvégezni a tranzakció - ez csak jobb. Ellentétben határidős fedezeti opcióval nemcsak veszteségeinek csökkentése, hanem a jövedelemhez esetén a pályamódosítás a helyes irányba.