Likviditási kockázat és annak hatása a hatékonyságát a bank tevékenysége - Management System

Likviditási kockázat és annak hatása a hatékonyságát a bank tevékenysége

Az általános elmélet likviditásmenedzsmenti kapta sajátos értelmezése a banki menedzsment elmélet, mint a likviditási és szolvencia a bankrendszer előfeltétele a gazdasági fejlődés és a stabilitás a meghatározott ellenállást minden hitelintézet.

Mivel a fő termékek a bank hitelek, az ügyfelek általában elvárható egy bank, nem csak az időben történő végrehajtása kötelezettségeit a betét- és zökkenőmentes működését település, hanem az igényeiket kielégítő a hitelek kialakulásának munka- és befektetési tőke. Ezért a kritérium a bankok likviditási volt képes teljesíteni a kereslet kölcsön vevők, és figyelembe veszi a kereskedelmi papírok

Egy másik fontos szempont a likviditás lehet azonosítani a jelenlegi rendszerben a stratégiai menedzsment, amely a szervezet azon képességét, hogy azonnal és folyamatosan találni finanszírozási források, innovatív fejlődés. A jellegének meghatározására stratégiai menedzsment kell jegyezni, hogy aligha tekinthető egy stabil, hosszú távú helyzetet, amelyben a Bank a likviditási kiküszöbölésével fejlesztési projektek megvalósítására. Ezért fontos, hogy tükrözze ezt a kritériumot a mai összetett fogalmának likviditási:

Likviditási - a bank képes időben és minimális költséggel teljesíteni kötelezettségeit, hogy megfeleljen a vásárlók igényeinek új hitelek és saját finanszírozási igényeit a jelenlegi igények és az innováció.

A modern elmélet banki menedzsment kimondja, hogy a nagy bankok likviditási menedzsment funkciók a következők:

· Találkozó a hitelek iránti kereslet;

· Kérésének eleget befektetők számára a lerakódások eltávolítását;

· Biztosítja jövedelem elegendő, hogy finanszírozza a folyamatos fejlődés a bank;

· Kimutatása a megbízhatóság a bank piacon;

· Neutrata források nonprofit eszközök értékesítése;

· Korlátozása a felmerülő költségeket az erőforrás piacon;

· Optimalizálása a költségek és a teljes nyereséget a bank.

Ezeket a feladatokat, hogy a folyamat likviditásmenedzselésnek szinte egyenértékű a pénzügyi irányítás. Sőt, a végrehajtás a fent említett likviditási menedzsment funkciókat is van egy koordinációs jelenlegi döntések végrehajtása a különböző banki műveletek stratégiai céljait, mivel minden ilyen művelet létrehoz egy cash flow, amely meghatározza nemcsak a rövid távú fizetőképességének a hitelintézet, hanem a hosszú távú pénzügyi stabilitást. Emiatt a likviditás menedzsment az a folyamat, a döntések megfelelő rendszer, amelynek célja kiegyensúlyozott pénzügyi teljesítmény célok:

· A jelenlegi és a hosszú távú likviditás

· A nyereségesség és a kockázatok a jelenlegi műveletek;

· Kölcsönök kamatát és a betétek;

· Felhasználási feltételek felülvizsgálatát kamatlábai hitelek és betétek;

· Nyílt devizapozíciókba a bank;

Megbékélés az eszközök és források az egyes funkciók fent felsorolt úgy is értelmezhető, mint a hitelezési, kamatláb, az árutőzsdei árak kockázat és működési kockázat a bank üzleti. Ezért azt lehet mondani, hogy a kockázatok kiegyensúlyozatlan likviditás megegyezik a teljes pénzügyi kockázatot a Bank: a teljes végrehajtása ezeket a kockázatokat végső soron meghatározza a jövedelem ingadozása a hitelintézet és likviditását. Ez a megjelenése kritikus veszteség ezen kockázatok elvesztéséhez vezet likviditás.

Szem előtt tartva, hogy a banki tevékenység kapcsolódik sok kockázatot, a likviditás is veszélybe kerülhet. Ebben a tekintetben a kétféle kockázat:

- A likviditási kockázat finanszírozás (fedezethiány) a csökkenésével jár együtt a bank képes teljesíteni kötelezettségeit a tranzakciók (kötelezettségek betétek, értékpapírok, hitelnyújtási elkötelezettségek, a teljesítmény a maga részéről a repo ügyletek) egy időben, vagy az, hogy nem teljesen vagy részben fedezi a pénzügyi források követelményeknek felekre . Tágabb értelemben beszélünk a bank tőkemegfelelési fedezésére az eszközök (de csak miután az egyensúlyt a banki egyenleg);

Finanszírozási likviditási kockázat szorosan összefügg a kamatkockázat (mismatch változási sebessége kamatlábai eszközök és források a bank) képtelenség az anyagi források is bevonhatók a magas kamatszint a vonzott források. Ez a fajta kockázat értékelhető gepov (az angol gar - a különbség.) A likviditás, definíció szerint a különbség az eszközök és források ugyanebben az időszakban, valamint a források, hogy a bank is felhívni a lehető leghamarabb, hogy finanszírozni tudják kötelezettségeiket;

- likviditási kockázat eszközök kapcsolódó képtelen felismerni eszközök bizonyos pénzügyi piaci szegmensben, ami közvetlenül a veszteségeket.

Azonban a likviditási kockázat az eszközök általában csak azt az időtartamot, amely alatt a bank képes lesz megvalósítani a pozícióját a piacon anélkül, hogy a piaci ár.

Elég gyakran a szakirodalomban megtalálható megközelítés likviditási kockázat annak kockázata, kiegyensúlyozatlan likviditás, ami van osztva:

- A kockázat az elégtelen likviditás, ami azt jelenti, hogy nem banki időben teljesítette, ami megkövetelné a egyes eszközök értékesítése vagy megszerzése további pénzt kedvezőtlen körülmények között;

- A kockázat túlzott likviditás, ami azt jelenti, a hiány a bevételek miatt a felesleges nagyon likvid, de alacsony hozamú eszközök (mint általában, eszközök magas szintű likviditás alacsony megtérülési ráta, mint a készpénz, egyenlegek levelező fiókok a Központi Bank), és ennek eredményeként indokolatlan finanszírozási alacsony hozamú eszközök rovására hitelek.

Ugyanakkor, a likviditási kockázat ára van, és a mennyiségi alkatrészeket. Ár kockázat miatt az ár, amelyen az eszközöket lehet megvalósítani, és az arány a vonzás további források. Mennyiségi kockázat jelenléte határozza meg az eszközök, hogy lehet megvalósítani, illetve kötelezettségek, lehet megvásárolni minden áron az azonos időszakban.

De minden esetben meg kell mindig szem előtt tartani, hogy az alábbi tényezők alapján likviditási kockázat:

- bizalomvesztés a bankrendszer, vagy egy külön bank;

- függőség szempontjából vonzó betétek egyik piacról vagy kis számú partner;

- túlzott rövid távú hitelfelvételi vagy hitelnyújtási;

- hitelkockázat megnyilvánulás sérti pénzforgalom a bank szerkezettel;

- magas kockázati koncentráció (előfordulási gyakoriság az eszköz-, illetve kötelezettségek a bank elem elfoglaló jelentős része a portfólió) a portfolió a banki eszközök (értékpapír, deviza pozíció).

Azonban váratlan betéti kiáramlás mindig komoly problémát jelent. A potenciális veszteség betétek hatással lehet: a hiányzó betétbiztosítás; a rövid lejáratú betétek tulajdonú pénzügyi vállalkozások által; Nagy betétek a külföldi befektetők és vállalatok; szezonalitás és ciklikus jellegét termelés (építőipar, stb); értéke kamatlábak a betétek és hitelek.

Éppen ezért a bizonytalanság a betétállomány a bankrendszer generál kockázatkezelésnél a veszélye, betét, ami teljes mértékben összekapcsolt a likviditási kockázatot.

Betét kockázat - annak a kockázata ingadozások betétek állománya mennyisége és értéke annak kialakulását.

Másik jellemzője a likviditási kockázat a gazdasági veszteség, és ennek következtében csökken a piaci értéke a banki tőke. Ennek eredményeként, van egy kompromisszum likviditását és nyereségességét: minél több folyadék van a bank, annál kevesebb profit esik a méltányosság és az eszközök.

Általában a likviditási kockázat egy komplex tényező, és mint a gyakorlat azt mutatja, hogy van hatása: hitelkockázat, tőkekockázati, deviza, kamatláb és működési kockázatokat.

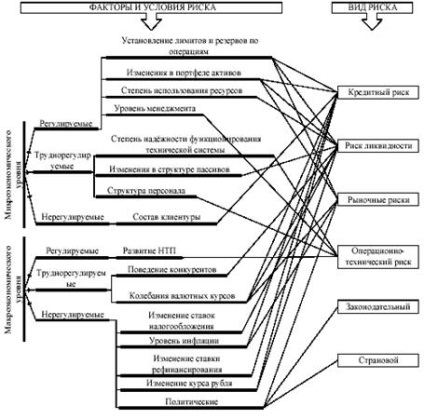

Fontos szempont a kockázatkezelés célja, hogy meghatározza azokat a feltételeket és tényezőket, amelyek befolyásolják az értéke, amellyel összefüggésben a javasolt osztályozás figyelembe véve az összefüggés és a kölcsönös függőség (1. ábra), amely lehetővé tette, hogy meghatározza, hogy milyen típusú kockázatokat, amelyek a legnagyobb hatással a banki tevékenység általában: a likviditási kockázat (15-20% -át banki veszteség) és a kapcsolódó kockázatok hitelezés (60-65%).

1. ábra - Diagram érintő körülmények banki kockázatok

A gyakorlatban nehéz lehet megszerezni a szükséges forrásokat, ha van egy hatalmas kereslet. Ezen túlmenően, a likviditási kockázat befolyásolhatja egyes esetekben, mint például a belső és külső politikai sokkok (ami ugyan jelentős kiáramlását betétek), a szezonális változások, a megnövekedett piaci aktivitás, a probléma a gazdasági ágazatok és a gazdasági ciklusok.

Bank vezetés hatásának elemzésére ezek a trendek és fejlesztések finanszírozási igénnyel. Gazdasági változások érintik az összes bank, de a rovására a megfelelő pénzügyi menedzsment törleszt a negatív hatást, vagy fokozza a pozitív.

Irányítása szintén készenléti terveket előre nem látható esetekre, ha az előrejelzések hibásnak bizonyul. Hatékonyan terv az, hogy meghatározza a minimális és maximális likviditási igényeit és arra, hogy alternatív módon fellépés találkozni velük.

A nagy bankok általában megpróbálja fenntartani a likviditás rovására mindkét oldalán a mérleg, és aktívan a bankközi és nagykereskedelmi piacokat. Ezek használata ezeken a piacokon a diszkrecionális rövid távú finanszírozási versenyképes kamatok, ami segíthet a likviditási igény. Elméletileg, miután a választás a különböző eszközök és kötelezettségek kell csökkenteni a költségeit likviditás fenntartása. Az ára a rendelkezésre álló mérlegelési kötelezettségek össze lehet hasonlítani egy kiszámított értéke az értékesítés különböző eszközök, mint a bank mindig egy bizonyos mennyiségű rövid lejáratú eszközök, amelyek eladhatók. Ezek az eszközök szolgálnak, hiszen garantálja a potenciális szállítók az alapok, növelve ezzel a lehetőséggel, banki hitelfelvétel.

A fő különbség a nagy és a kis bankok, hogy amellett, hogy lehetőséget biztosítanak arra, ellenőrzik az eszközök a legnagyobb bankok jobban figyelemmel kísérhessék a szintje és összetétele kötelezettségeit. Így több lehetőség kiválasztásakor a legolcsóbb módszer megszerezni a szükséges erőforrásokat. Egyedi hozzáférés a pénzpiaci azt is lehetővé teszi, hogy csökkentsék a méretét a tartalék likvid eszközök lenne szükség, ha a bank kizárólag arra hivatkozott, vagyonkezelés, hogy megkapjuk a szükséges forrásokat.

Mikor jön a nagy mennyiségű lakossági betétek és a hitelek, a pénzkiáramlás kell értékelni a korábbi tapasztalatok alapján. A bank, miután nagy mennyiségű ömlesztett források is szabályozható megfeleltetett likviditás lejáratok. Ez azt jelenti, hogy kell lennie egy mérkőzés között található a lejáratok az eszközök és források, de nem szükségszerű, hogy teljesen pontos.

Bár az erőforrások beszerzését a piacon versenyképes áron teszi nyereséges bankok hiteleket, hogy megfeleljen az egyre növekvő igényeket az ügyfelek, a rossz gazdálkodás kötelezettségek vezethet negatív következményeket.