Hogyan lehet csökkenteni a személyi jövedelemadó

Természetesen „Humán erőforrás igazgató. A harmadik szint "

Ez tanfolyam célja a képzés a képzett vezetők terén a humán erőforrás gazdálkodás (HR-menedzsment). Meg fogja tanulni, hogyan lehet hatékonyan megoldani összetett stratégiai és operatív célkitűzések, valamint tanulni az új ismeretek és készségek terén a személyzeti menedzsment vezetése alatt a sikeres szakemberek - pedagógusok NSC: a meglévő HR-igazgatói nagyvállalatok és a jól ismert szakemberek és gazdasági tanácsadó.

A munkavállaló szerzett egy lakást, fizetni a kezelés a gyermek, vagy javítsák készségeiket fizetett nyelvtanfolyamot? Azt a jogot, hogy jelentős adókedvezmény. Magyarázd el neki!

Minden munkavállaló szervezet tudja, hogy a bér kap a munkáltató megtartja és megfizeti az adót a költségvetésbe. Beszélünk az adót a személyi jövedelemadó (szja) mértéke az, hogy jövedelem formájában történő emelése a munkavégzés feladatai 13 százalék. A munkáltatók ebben az esetben jár, mint az adó szerek, azaz olyan személyeket, akikkel az adótörvény felelősséget számítani, visszatarthatja az adófizetők, és utalja vissza az adókat, hogy a költségvetési rendszer az ország (art. 24 adótörvény). Azonban nem mindenki tudja (vagy csak hallottam), hogy az adó összegét csökkenteni lehet, ez történik adókedvezményekkel, és a részleges redukció végezhető közvetlenül a munkahelyen.

Margarita ZAVYAZOCHNIKOVA

Az ügyvéd egy kis gyakorlás adó vitarendezés. Dolgozott az ügyészség közvetlenül felügyeli a betartását az adó- és költségvetési törvény.

Oktatási tapasztalat - 10 év az elmúlt három évben tanít a tanfolyamokat szakmai könyvelők.

Minden adófizető jogosult az adó levonására az összeg 400 rubelt havonta az adómegállapítási időszak (egyenlő egy naptári év), amíg a jövedelem számított időbeli elhatárolások alapján a az év elején, hogy ne haladja meg a 20 000 rubelt.

- levonva a 3000 rubelt havonta, ha az adózó kapott rokkantsági eredményeként a csernobili katasztrófa, és más pontban meghatározott esetek. 1 o. 1 evőkanál. 218. adótörvény;

- mínusz 500 rubelt havonta, ha az adózó tagja az ellenségeskedések tiltva gyermekkora óta (a teljes listát kap a 2. § 1. bekezdése 218. cikke adótörvény ...).

A gyerekek mellett a fenti levonások csökkentheti az adóalapot 600 rubelt minden éven aluli gyermek 18 éves, és az egy hallgatóra jutó nappali tagozatos hallgatók (diák, gyakornok, végzős hallgató, gyakornok) - kor alatti 24 év. A levonás mértéke megduplázódik, ha a fia vagy lánya aluli 18 éve van egy fogyatékos gyermek, mint egy diák aluli 24 év - a fogyatékkal élő csoport I. vagy II. Azonban az ilyen levonás érvényes akár egy hónap, amelyben a jövedelem, amelynek kiszámítása időbeli elhatárolások alapján elejétől az év meg fogja haladni a 40 ezer rubel.

Az adólevonási jog a gyerekek nem csak a szülők, valamint a személyek biztosítják, hogy a gyermek: a házastársak a szülők, gyámok és nevelőszülők. Gyám vagy a gondnok az örökbefogadó szülők, az adólevonás készült dupla. Ugyanez adókedvezmény az özvegy (abb), az egyedülálló szülők, de a rendelkezés az említett levonás megállították a hónapot követő hónap való belépés házasságot.

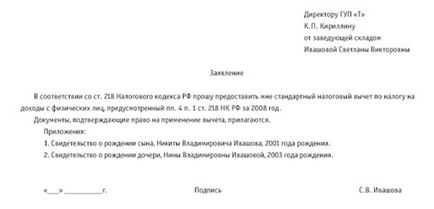

A fenti levonások kapnak csak az adózó adó szer (munkáltató), a bevételi forrás fizetés. Ha egy személy dolgozik, számos szervezet, és ezért adóköteles jövedelem két vagy több forrásból, meg kell, hogy a választás közötti adó szerek. Egyikük, be kell nyújtania egy írásos nyilatkozatot (bármilyen formában) az egységes adócsökkentés, csatolva dokumentumok megerősítik az adólevonási jog (lásd. 1. melléklet).

Ha megváltoztatja a munkahelyén az adólevonási jog a munkavállaló nem veszíti el: az adó levonása az új munkahelyén rendelkezésre, figyelembe véve a kapott jövedelem az év más foglalkoztatási helyre. Ebből a célból az adózó be kell nyújtania egy igazolást a jövedelem, amelyet a „régi” munkáltató (adó szer).

Személyzeti kell figyelni, hogy a munkavállaló, aki a jogot, hogy csökkentse az adó összegét, hogy meg kell bajlódnia, hogy előre, és az elején a naptári év, hogy nyújtson be a munkáltató írásbeli nyilatkozatot. Ellenkező esetben a nettó neki kell alkalmazni az adóhatóság, de a végén az adómegállapítási időszak. Ez egy bonyolult eljárással - nem csupán az alkalmazás, hanem, hogy töltse ki a bevallást a személyi jövedelemadó.

- A kifizetett összeg a képzés vagy oktatás a gyermekek. Biztosított az összeg a tényleges képzési költségek, de nem több, mint 100 000 esetében az oktatás által a munkavállaló, vagy 50 ezer, ha a munkavállaló fizeti a gyermek iskoláztatását.

Az így levont összeg adható közvetlenül a szervezet, ahol az a személy dolgozik (a fizetés helyén a jövedelem). Az írásbeli kérelmet kell benyújtaniuk az adóhatóság benyújtásával egy nyilatkozatot ugyanazon adózási időszakra és fizetési dokumentumok megerősítik a felmerült költségek. Ott, a végén az év, amelyben az adózó tette a képzés költségeit, újratervezi az adót.

Megjegyezzük, hogy az adózó nevelők adókedvezménye áll rendelkezésre a gyermekek oktatását aluli 24 év, és az adófizetők gyám (vagyonkezelő) képzésére kedvezményezettel szemben a 18 év teljes munkaidőben.

Figyeljen! Nem veszi figyelembe semmilyen képzést adó. Az oktatási intézmény legyen megfelelő engedély vagy egyéb dokumentum, amely igazolja az állapot az intézmény.

Amikor ezt a levonás figyelembe veszi a biztosítási díjak által fizetett az adózó az adómegállapítási időszakban az önkéntes személyi biztosítás (az önkéntes biztosítás a házastársak, szülők és (vagy) a kor alatti gyermekek 18 éves korig).

Feltételei levonás a következő:

- jelenléte az egészségügyi intézmény és a biztosító társaság engedélyt az adott tevékenység;

- képviselet az adózó igazoló okmányok a tényleges kiadások kezelésére, vásárlási gyógyszerek vagy a biztosítási díj fizetéséhez;

- kinevezés az orvos.

Figyeljen! Engedje meg, hogy nalogo-megbízó ugyanazon adózási időszakra történt többféle költségek - a képzés, orvosi kezelés, szerződés alapján a magánnyugdíjak és / vagy önkéntes nyugdíjbiztosítás. Ebben az esetben meg kell választani egymástól függetlenül, hogy milyen típusú költségek és a bejelentett összegeket kell figyelembe venni (legfeljebb levonása érték) a újraszámítását adó összege.

220. cikk Az adótörvény felsorolja az ingatlanadó levonások, amelyre az adózó csökkentheti az adóalapot a személyi jövedelemadó:

1) a jövedelem összegét megkapta eladásából származó házak, apartmanok, szobák, köztük privatizált lakások, villák, kerti házak vagy telkek és osztja az említett tulajdonság, valamint eladásából származó egyéb eszközök;

2) a vásárlás összegét, illetve lakásépítés költségei (apartmanház, a szoba vagy share / részvények őket), és az összegeket irányított visszafizetésére érdeklődés a bizalom hitelek (kredit) használt új építés vagy vásárlás a ház.

A teljes összeg az ilyen levonás nem haladhatja meg az egymillió rubelt összegek kivételével irányítani visszafizetését kamat bizalom hitelek (kredit), melyet az adózó építésére vagy vásárlására házban.

Ha a végén az adómegállapítási időszak az összeget az adózó jövedelem, az adóból származó szer kevesebb volt, mint az az összeg ingatlanadó levonása, a levonás át a következő adómegállapítási időszakra, de akkor újra kell adni a megszerzésére irányuló eljárás az adóhatóság megerősítette (bejelentési). Ehelyett, akkor kap az adó levonása közvetlenül az adóhatósághoz.

Adócsökkentés kapcsolatos kézhezvételét értékesítéséből származó bevétel az ingatlan biztosítja az adóhatóság végén az adómegállapítási időszak, amelyben az ilyen jövedelem érkezik. A méret hosszától függ az ingatlan tulajdonosa az adózó. Ha a lakás tulajdonosa a három évnél rövidebb, a levonás nem haladhatja meg összesen egy millió rubel, ha több mint három év - a ténylegesen kapott összeg az adózó által történő értékesítéséből származó összeget. Más tulajdon - ha tulajdona volt az adózó legalább három évig - nem több, mint 125 ezer rubel, ha több mint három év - a kapott összeg az értékesítés az említett tulajdonság.

Az említett levonás adózók adott esetben helyettesíthető a jogot, hogy csökkentik az adóköteles jövedelem összegét annak dokumentált kiadások megszerzésével kapcsolatos ezen bevételek (kivéve az értékpapírok eladásából).

Válasz - Nem, a vállalat megfelelően járt.

Egy másik típusú adócsökkentés személyi jövedelemadó - profi. Használja a jobb vatsya ezek közül:

- egyéni vállalkozók, közjegyzők, ügyvédek és más személyek, akik a magánpraxis;

- természetes személyek, akik jövedelmük a munkavégzés (szolgáltatást nyújtó) a polgári jog szerint;

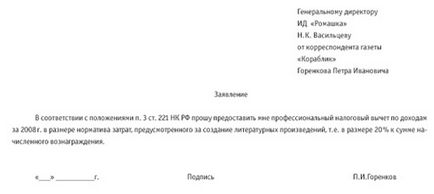

A jogot, hogy megkapja szakmai adócsökkentések révén valósul adó szert (a munkáltató) - meg kell, hogy nyújtson be egy írásos kérelmet a fejét a vállalat nevét (lásd a 2. függelékben). Ennek hiányában a szer fizetendő adó újraszámítása szja összege után végezzük az adómegállapítási időszak adóhatósághoz. Arra is szükség van egy írásbeli nyilatkozatot, de egy „csomagban” az adóbevallást.

Példa az alkalmazás számára nyújtott egységes adócsökkentés

Példa az alkalmazások szakmai adólevonás