A hitelviszonyt megtestesítő értékpapírok, hogy ha figyelembe és használja DCB

Gazdaság nagyvállalatok erősíti azáltal, hogy külső befektetők. Hogy támogassa egy ilyen kapcsolat, a felek az ügylet készültségi hitelviszonyt megtestesítő értékpapírok. Ez a pénzügyi eszközt kulcsszerepet játszott a gazdaság, az ország, mert a kormány is hasonló módszerekkel. Engedje meg, hogy a részleteket, hogy hogyan működik a rendszer.

alapismeretek

Kezdjük meghatározásokat és terminológiát. A hitelviszonyt megtestesítő értékpapírok - olyan értékpapírok, amelyek biztosítják a jogokat a tulajdonos az ilyen eszköz a jövedelem időn belül a megállapodás. Más szóval, a megszerzése céljából egy ilyen csomag lesz feltételeinek biztosítása a tranzakció a kibocsátó, vagy egyszerűen, a hitelfelvevő.

A hitelviszonyt megtestesítő értékpapírok kibocsátói segít tőkevonzó, miközben biztosítja a jogokat a beruházó

Vegye figyelembe, hogy oldalsó és gyárt DCB meggyőzni a befektetőket annak likviditását és fizetőképességét. És a szerződés lejártakor az időszakban a hitelező kapja az eredetileg befektetett tőke és a nyereség formájában érdeklődés a szerződésben meghatározott. Ennek megfelelően a szokásos szerződés lejárta feldolgozás elmélet utal, hogy a mechanizmus keretében figyelembe.

Figyeljen! Egy ilyen eszköz által használt kibocsátók számára átmenetileg növeli a vállalat eszközeinek a harmadik fél a tőke. És ebben az esetben jön a garantált hitelek.

Ha figyelembe vesszük, hogy milyen típusú a kibocsátók, egy ilyen helyzetben, a hitelfelvevő az állami és kormányzati szervek, nagyvállalatok és cégek. Felhívjuk figyelmét, hogy a hitelviszonyt megtestesítő értékpapírok rendelkezésre álló likviditás a vállalat egy feddhetetlenség és a nagy pénzügyi forgalma. Tekintsük a pozitív és negatív vonatkozásai olyan pénzügyi szabályozó részletesen.

Előnyök és negatív tulajdonságok

A legfontosabb szempont meghatározó előnyeit egy ilyen üzlet, hogy megbízható. Tartsuk szem előtt, az értékpapírok megszerzése megállapodások alapján, hogy garantálják a kölcsönt a hitelező a befektetett eszközök. És még a csőd esetén a vállalkozás kibocsátó ingatlan értékesítését követően a fizetésképtelen cég befektető megkapja a saját pénzét.

Az előnye, hogy egy ilyen pénzügyi eszköz válik a megbízhatóság a tranzakció, de a hátránya - alacsony jövedelem, a hitelező

Apropó hiányosságok, közgazdászok szerint az alacsonyabb profit a következtetést az ilyen ügyletekről. A közvetítési díj itt sokkal alacsonyabb, mint a kamatot a kölcsön megállapodások hasonló feltételek. Ez a tény azonban meghatározza a megbízhatóság a hitelező a törlesztés és csökkenti a pénzügyi kockázatokat. Ezen kívül ott van a hitelfelvevő javára - jobb, ha hagyja a kibocsátó DCB mint jóváírásra.

Kérdéses szempont itt tulajdonába a befektető korlátozó beavatkozás gazdaságpolitikájának a kibocsátó.

Ennek megfelelően, a hitelfelvevő kényelmes, mint a rend, mert a hitelező, akinek a beavatkozási jog, amely képes károsan befolyásolja a növekedést és stabilizálása pénzügyi helyzetét a szervezet. Azonban a hitelező látja a problémát másképp - ilyen szabályok, és azt sugallják, korlátozott ellenőrzési akciók a hitel oldalon.

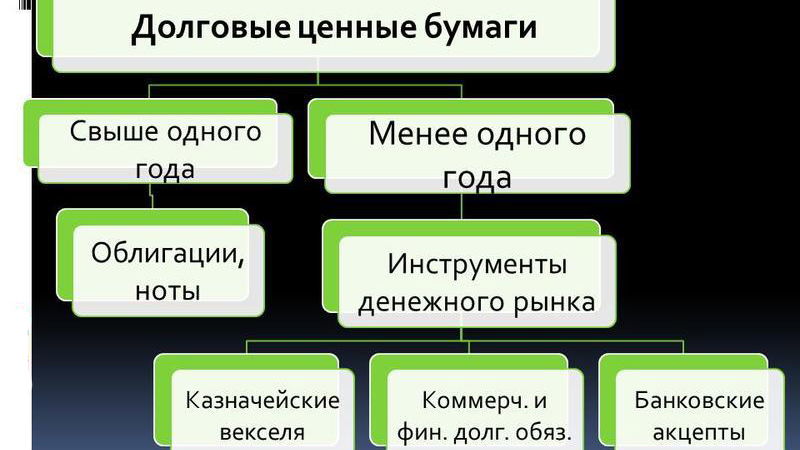

besorolás

Most már olyan kérdésekkel foglalkozik, hogy az ilyen hitelviszonyt megtestesítő értékpapírok, röviden megvitatják a lehetséges változatok a pénzügyi szabályozó. Magyarországon a használata négyféle ilyen eszközöket. És ezek közül faj a leggyakoribb DCB következő:

- A számlát. Itt előírt összeg, amelyet egy befektető jogosult a időkeret által meghatározott megállapodást. Ezek a papírok kiszámításához használt, és át nem tartozik a gazdasági aktivitást.

- Bond. Ebben az esetben a hitelező számít visszatérő tőke egy fix kamatozású érdeklődés. És itt válik állítható arány vagy változó. Bizonyos helyzetekben használni, és zéró-kupon kötvény, amely a befektető profitál a különbség a vételi és eladási áruk.

Amellett, hogy ezek a fajok, a gazdasági világ két típusú szabályozás a pénzügyi kapcsolatok a felek között:

- Megtakarítási tanúsítványt. Ez a dokumentáció kötelezettséget vállal a pénzügyi intézmények, hogy visszatérjen az érdeklődést és a „test” a bankbetétek bizonyos feltételek mellett. Meg kell jegyezni, hogy ilyen esetekben alkalmazzuk, hogy a papír nem nyújt viszonteladás vagy dokumentumok jelölt „hordozója”. A második esetben helyénvaló ingyenes eszköz forgalma a pénzügyi piacon.

- Államkötvény. Ezeket az értékpapírokat értékesíteni az állam. Az érvényességi időszak ez a kontroll belül változik 1-10 év. És az eredmény a felvásárló DCB lesz ágyazva költségvetési források egy meghatározott százalékát nyereség.

A kötvények hatékony ellenőrzési tranzakciók és kellő időben történő visszatérése extra eszközök

Mint látható, a besorolás az értékpapír biztosítja a hatékony gazdasági élet a szabályozók lehetséges helyzetek, amikor a befektető kapcsolatot az ügyfélhez. Most viszont, hogy a részleteket a problémát, és azonosítja a téma DCB az árnyalatok a kérdésre.

kiadás Highlights

Piacon, ahol a forgalmazott, hitelviszonyt megtestesítő értékpapírok - pénzügyi tőzsdén. Itt van, hogy a kibocsátók és kiadja a garanciát a jövőbeni ügyletek a befektetők. Sőt, a termelés gazdasági kiigazítás célja, hogy megoldja a saját fő célkitűzéseit. Az ilyen intézkedések nagy hitelfelvevők a további, harmadik fél tőke anélkül, hogy komoly gazdasági költségeket.

Által kibocsátott értékpapírokat a kibocsátó a tőzsdék vagy csere a Központi Bank

Ennek megfelelően a vállalat vagy az állam, hogy kiadott egy hasonló csomagot kap egy stabil finanszírozási forrás, amely biztosítja a stabilitást, a vállalkozás a gazdasági piacon. Jegyezzük meg, ebben az esetben a cél elérését, anélkül pénzkibocsátás és minimális költséggel. Ez a megközelítés hasznos potenciális hitelfelvevők.

Az ilyen intézkedések a kibocsátók - a garanciát, hogy elérjék a stratégiai fejlesztési terveket. Ami a befektetők, akkor a hitelező biztosítja a pénzügyi növekedés a kiválasztott vállalatok rovására személyes vagyonát, azzal a céllal, hogy nyereségszerzés a jövőben.

Jegyezzük meg, minden hitelviszonyt megtestesítő értékpapírok forgalomban vannak a tőzsdék, és a csere a központi bank. Tekintettel a széles E pénzügyi eszköz, a szabályozó hatóságok szolgálnak ígéretet és értékesített különböző szereplők közvetítőkön keresztül - brókerek. Megértjük és részleteit a problémát.

árnyalatok kezelés

DCB kulcsszerepet játszanak a gazdasági helyzet az állam - sőt valószínűleg az ilyen pénzügyi szabályozók, a befektetők vannak ellátva garantált hozam a befektetett tőke. Ezen túlmenően, vonzó a hitelező lesz az árnyalatot, és jövedelemszerzési lehetőségek. És a kis százalékban az ilyen ügyletek kompenzálja a megbízhatóságot fordított az eszközt.

DCB kulcsszerepet játszanak az állami gazdaságban, mivel az alacsonyabb infláció és vonzzák üzletemberek befektetni a költségvetés kedvező feltételekkel

Megjegyezzük, hogy a kibocsátás ennek pénzügyi eszköz vonzott a különféle befektetők hajlandók növelni a személyes eszközök biztonságos és bevált módja.

Felhívjuk figyelmét, hogy a világ a gyakorlat azt mutatja, hogy a vállalatok, amelyek hitelfelvételre ezen a módon, jellemző a magas likviditás és szilárd hitelminősítő. Ahol a művelet végrehajtása kérdéses előnyös az érdekelt felek, akik részt vesznek az eljárásban.

A vállalatok, amelyek hasonló technológiával, jellemző a magas likviditás

Így a kibocsátó megkapja a szükséges forrásokat, hogy foglalkozzon a stratégiai kérdések és az új technológiák bevezetése. Ami a befektetők, a téma teszi ideiglenes átadása személyes vagyonát garantált jutalék kifizetését. A közvetítő az ilyen helyzetekben, melyet egy bizonyos százaléka a költségek a tranzakciót.

következtetés

Mint látható, hitelpiac értékpapír jár civilizált hitel formájában, amely megfelel az érintettek érdekeit. És ellentétben a banki hitelek. Ebben a helyzetben, csökkentve annak kockázatát a hitelező és az adós. Megjegyzés kibocsátók ilyen esetekben a kiadások minimális pénzügyi források, hitelfelvétel az eszköz.

Az ilyen ügyleteket - a közös világ gyakorlat azt mutatja, hatékonyságát gazdálkodási karok

Megjegyzés DCB használt és elhelyezésére a társaság tőke szabad. Továbbá, hogy részt vegyenek ezekben aukció nem engedélyköteles a típusú pénzügyi struktúra, engedélyével hitelezés. Tekintsük a tőzsdén sok bizalmat a potenciális hitelezők portfóliók nagyvállalatok és csomagok által kínált az állam.

A jelenlegi helyzet a tőzsdén hajlamos a trend a megszerzése gazdasági eszközök magánbefektetők. Egy ilyen eljárás segíti a helyreállítási és erősíti a gazdaságot.

Reméljük, hogy az olvasó megértse az elméleti kapcsolatos kérdések meghatározása és jellemzői a hitelviszonyt megtestesítő értékpapírok. Emlékezzünk, hogy az ősszel a cég a tartozás a befektetők jogait biztosítja 100% -kal. Foglalkozni sajátosságaival behajtás jogi személyektől, kínálunk, hogy megismerjék ezt a kiadványt.