A hitelviszonyt megtestesítő értékpapírok típusát és jellemzőit

A beáramló harmadik féltől származó tőke a vállalkozás hatékony működésének biztosítása érdekében a gazdaság. Azonban az ilyen beruházások vissza kell garanciát. Ilyen helyzetekben az oldat kibocsátása hitelviszonyt megtestesítő értékpapírok.

Más szóval, a kibocsátó kínál a hitelező, hogy megvásárol egy csomagot a pénzügyi eszközök. nyújtó kölcsönalapok. Egy ilyen kiutat a hitelfelvevő erőforrásokat takarít meg és hozza a várt visszatérés a befektető. Foglalkozunk kérdéseket, amelyek hitelviszonyt megtestesítő értékpapírokat, azok típusát és jellemzőit kezelése tovább.

terminológia

Kezdjük a beszélgetést magyarázatot az alapvető definíciók. Kibocsátó hitelviszonyt megtestesítő értékpapír - a gazdasági szabályozó, amely biztosítja a higiéniát és a megbízhatóság a tranzakciót. Ilyen esetekben a kibocsátó veszi az ideiglenes használata kölcsöntőke befektetők, és a portfolió szerzett a hitelező, hogy garantálják a megtérülést eszköz a kamatok.

Kibocsátó hitelviszonyt megtestesítő értékpapír biztosít a beáramló harmadik fél a kibocsátó tőkéjében való minimális költség

Ilyen technológia - módja meggyőzni a hitelező oldalán egy esetleges adós fizetőképességének. Megjegyzés hitelviszonyt megtestesítő szabványosított minta dokumentumok megerősítik a jogot a tulajdonos, hogy visszaszerezze alapok. Tehát nem mindegyik típusú dokumentumok között kötött az érintett felek megkapják ezt az állapotot.

Figyeljen! Magyarországon a kapcsolódó szempontokat a vizsgált kérdésben irányadó szövetségi törvény „az értékpapír-piaci”, és a szövetségi törvény „A számlát.”

Hitelviszonyt megtestesítő értékpapírok kibocsátása erősíti az állami gazdaság, és az adott vállalkozás által nyújtott DCB foglalkozik

Ennek megfelelően, abban az esetben megszerzése egy csomag által kínált a kibocsátó célszerű tudni, hogy mit kell alkalmazni a hitelviszonyt megtestesítő értékpapírok. Vizsgáljuk meg ezt a kérdést részletesebben, mert a haszon vásárlás DCB nyilvánvaló mind az üzleti szervezetek. Ezen túlmenően, a pénzügyi eszköz által használt állami és erősíti a gazdaságot.

Jellemzők tartozó tőzsdék

A válasz a kérdésre: „ious - egy biztonsági, vagy nem?” Meg kell vizsgálni a jellemzői ennek a vezérlő. Vannak közgazdászok tartsák világos jeleit, amelyek magából DCB. Főbb jellemzők arra utalnak kritériumok listája:

- a jogot, hogy kötelezettség nélkül birtokosa;

- A bevételszerzési a pénzügyi eszköz és a vételi formában visszatérítendő alapján;

- alkalmazandó jogszabályi dokumentum formájában;

- fellebbezés jogi kereten belül;

- nyitott világpiacon.

Hitelviszonyt megtestesítő értékpapírok közé dokumentációkat, amelyek megfelelnek számos kritérium által meghatározott jogszabályok

Nos, hadd Összefoglalva az eddigieket, és meghatározza, hogy mit kell hitelviszonyt megtestesítő eszközök állnak egy jóváhagyott formában a törvény által. Ezen túlmenően, a kezelést az ilyen eszközök törvény szabályozza, és a határ a DCB nem korlátozzák a korlátokat az állam, amely kiadott egy konkrét portfólió.

Sőt, a csomag tulajdonosa fizet névértékének DCB a vásárlás, de a vevő nem ettől kezdve más kötelezettségek.

Hitelviszonyt megtestesítő értékpapírok nem tartalmaznak nyugták, pénzbevételek és határidős, mivel az ilyen dokumentáció nem felel meg a fenti kritériumoknak. Annak ellenére, hogy néhány, a fenti előírások, a meghatalmazást is, nem terjed ki a „DCB”. Különbség ebben a helyzetben az, hogy a csomagot a hiánya a pénzügyi szektor -, mivel az ilyen dokumentáció nem nominális és piaci értékét.

Ezek a dokumentumok visszatérését befektető alapok a meghatározott időn belül a kibocsátó által

Megjegyzés: a jelenlegi pénzügyi eszközök adott kibocsátó által kibocsátott, a tőzsdén. Azt is csomag, és az oldathoz ezen eljárás áthalad közvetítők. Annak érdekében azonban, hogy alaposan megértsék a problémát, célszerű tisztában lenni a besorolás az ilyen dokumentációt. Mi foglalkozik ezzel a kérdéssel.

faj

- takaréklevelek;

- kincstár;

- kötés;

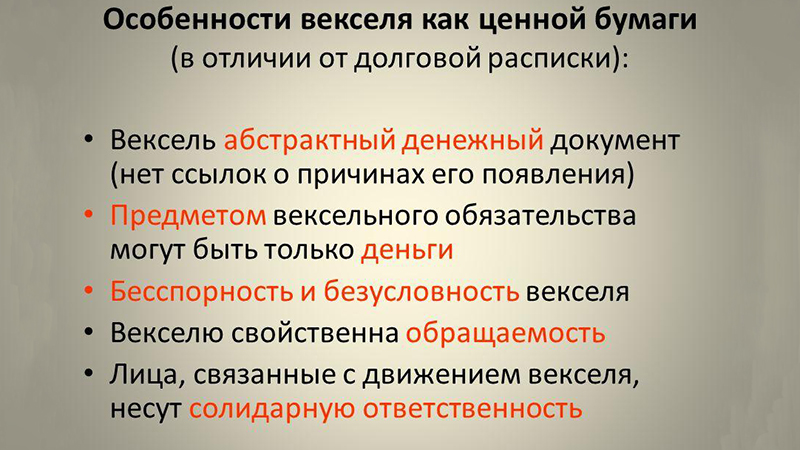

- számlákat.

És az első két típus - a kiváltsága az állam kérdés. Letéti a fizetési kötelezettség a jogosult a befizetett összeg kamatokkal lejárta után a betét. A különlegessége ennek a dokumentum egyik jellemzője lesz altípus. Itt az a gyakorlat, kiállító regisztrált portfóliók, amelyek nem engedték be szabad forgalomba a vásárlás után, vagy a dokumentumok jelölt „hordozója”.

Magyarországon a kezelési gyakorlat DCB négy faj - használt kötvényeket, váltókat, bizonyítványok és kincstárjegyek

A második esetben a jogosult a jogot, hogy eladja, vagy használja a portfolió fedezet. Ami a kincstárjegyek, vannak jellemző hozzájárulás az állami költségvetés a későbbi megfizetése az átutalt összeget kamatokkal együtt. És kap a befektetett pénz és a nyereség lehetséges lesz a végén a határidő, ami 1-10 év.

Megjegyzés: a „klasszikus” típusú DCB - kötvények és tudomásul veszi. Ebben az esetben a jogalkotók kifejlesztett speciális szabályok kezelésére ilyen portfolió.

Ezek a csomagok által a helyi hatóságok és a magántársaságok. Vegyük, ebben a helyzetben, 65% -a forgóeszközök közé tartozik a legnagyobb cégek. Tekintsük a jellemzői az ilyen jellegű adatokat rendezni, mint a hitelviszonyt megtestesítő értékpapír számla eltér kötvények, milyen jellemzői és előnyei tulajdonítható, hogy a vásárlás egy adott gazdasági szabályozó.

Ez a fajta dokumentáció gazdaságok és az állam, mely vonzza külső tőke minimális pénzkibocsátás. Tulajdonosok, akik megszerzett hitelviszonyt megtestesítő értékpapír kötés, jogosultak a visszatérítésre az arcát a portfolió értékét és bizonyos százalékban - kupon - vége után egy meghatározott időszakban. És itt különösen előnyös mindkét fél számára.

A kötés során a visszatérő biztosíték, valamint a fizetési kupon a befektető által a kibocsátó egy időben

Kibocsátó vonzza a befektetőket, akik nem állítják, hogy része legyen a társaság tőkéjének. Azonban csőd esetén a vállalkozás hitelezők kötvények elsődleges jogot helyreállítási alapok. Ezen túlmenően, a megvalósítása kötvények vonzott főszponzor, hogy növelje a likviditást a kiállító szervezet a piacon.

Figyeljen! A különlegessége ennek a csomagnak válik egy meghatározott rögzített időtartamú kezelés és visszatérés a szempontból hitelek, illetve a díjat a hitelezőnek.

Kötvények szerint osztályozzák, hogy milyen típusú szelvényt, vagy papír idő vélemények

Besorolása a pénzügyi szabályozók sugallja különbségek típusú szelvényt, vagy kivonás időpontjában a papír. Az utóbbi esetben, kiosztani egy visszahívható kötés, a kibocsátó visszavonja a megfelelő időben, a teljes elszámolás a beruházó, vagy vissza. Ebben az esetben a visszavonás kell átutalni a hitelező.

Ezen kívül vannak olyan ismert különbségek és szelvény típusát. Kamatok, majd három csoportra oszthatók: fix, változó, és indexelve. És az utolsó lehetőség, hogy változtatni, ami az inflációt. A második módszer a kölcsönhatás a felek között - a vásárlás zéró-kupon kötvények.

Bill - biztonság, utalva települések hitelezőivel egy időben, és a dokumentum absztrakt

Ezen kívül az összes szükséges adat található az eredeti formájában. Ennek elmulasztása a kibocsátó feltételek - a jogot arra, hogy a felismerés semmisségének a műszer. Fontos árnyalatot, amely jellemzi ezt a szabályozás válik és forgalomképesség. A törvényjavaslat előírja, ismételt kezelés.

Ha az üzlet a besorolás számlákat, majd talált egy egyszerű és átadható formában. A második lehetőség, ellentétben a „klasszikus” módszer, egy hitelező, hogy vigye vissza a fiókot egy bizonyos összeget egy megadott időn belül.

Továbbá, finanszírozók kiosztani az ilyen típusú csomagokat:

- Árucikk. Ez a fajta DCB biztosítja a pénzügyi kötelezettségeit a vevő a hitelező az áru vagy szolgáltatás, amely kötelezi az adós fizetni bekövetkeztével egy adott időpontban. Addig, a befektetők kompenzálni kamatok. Itt jegyezzük meg, együttes jellemzői értékpapírok, valamint kötelezettségek a fizetési eszköz a hitelezőnek.

- Pénzügyi. Ezekben az esetekben a tárgy a tranzakciós pénz. Az ilyen dokumentáció alkalmazott körülmények között, amikor az, hogy növelni kell a keringő eszközök a vállalat. És itt a befektető válik pénzügyi struktúra, és az alapok formájában a banki hitel.

- Barát. Az ilyen megjegyzések feltételezhetjük valószínűsége hiánya kötelezettségek teljesítését az egyik fél. Más szóval, befektetés a cég, a hitelező arra számít, hogy visszatéríti, amennyiben a vállalkozás fejlődését. A papírok aláírása a kezes által, ami lesz a kezes a tranzakció. Megjegyzés: a megadott fajta dokumentáció gyakorolják nagyon ritkán.

- Bronz. Itt a névleges érték a biztonság nem biztosított tényleges forrásokat. Ennek megfelelően ezek az eszközök gyakorló teljesítményének pénzügyi csalások és átverések. Azonban ez a dokumentum tekinthető érvényesnek papír, ha figyelembe vesszük a helyzetet szempontból csere törvény.

Mint látható, a besorolás a figyelembe vett pénzügyi szabályozók portfólió magában foglalja mind a közvetlen és közvetett kölcsönhatás a felek között. A második helyzet jellemző a tulajdonosai váltók, ha az adós úgy utólag a harmadik alany. Itt a tisztaság a tranzakció megköveteli az aláírás a intézvényezett és tanúsítása formájában bejegyzések.

Reméljük, hogy segített az olvasók, hogy megértsék a különböző tartozás dokumentáció és dönt a kritériumok ilyen különbségek szabályozók. Ez a kiadvány megmondja a tartalom a „nettó adósság” és különbségek ilyen kritérium.