Befektetési Kockázatkezelési

Szia kedves barátok és a látogatók a blogomon az utolsó cikket, azt vizsgáltuk, milyen pénzügyi eszközök befektetési. de ma beszéljünk a kockázatokat, amelyek elkerülhetetlenül kíséri semmilyen beruházás, valamint a kockázatkezelési módszer amikor a befektetés.

Összefüggő tevékenységek beruházások pénzügyi és tárgyi eszközök folyamatosan kíséri kockázatot. De a szakértők szerint ezen a területen, a kockázat nem annyira befektetés a befektető.

Egy tapasztalt befektető - különösen akkor, ha pénzt fektet gondolkodik, hogyan lehet minimalizálni a kockázatot, és a kezdő befektetők, a választott befektetési eszköz, mint általában, vezetett a vágy, hogy minél több profit és rövid idő alatt, ami szükségtelenül magas kockázat!

Nézzük megérteni a koncepció a kockázat a befektetési. Kockázat - eltérés a tényleges teljesítmény várható.

Tegyük fel, hogy azt tervezi, hogy a pénz az értékpapírokba beruházásaival 30% évente, míg az évben szerzett csak 5%, vagy akár teljesen eltűnt a mínusz. Ez a kockázat!

Kockázat mint bármely esemény vagy történik-e vagy sem. Ha ez bekövetkezik, akkor három gazdasági hatásai:

- negatív (veszteség, kár, veszteség).

- nulla eredményt (nincs veszteség, de az eredmény is nem).

- pozitív eredmény (nyereség, nyereség, nyereség).

Most tekintsünk két kockázati tényezők: a méret a rezgés valószínűsége.

A méret, azt hiszem, ez világos - minél több lehet eltérés, annál nagyobb a kockázat. Ha a kiválasztott szerszám hoz egy stabil jövedelem, mint például a 10% plusz-mínusz 1%, ez - az alacsony kockázatú eszköz. Ha a megtérülés tól -20% és + 50% - ez egy magas kockázatú eszköz.

Szintén kockázati értéke, kivéve a méretét rezgések, befolyásolja a valószínűsége mellékhatások előfordulása. Elméletileg, akkor elveszítheti a befektetett pénz, még betéti minden bank. Nyilvánvaló, hogy ez kell teljesíteni több feltétel: a bank csődbe ment, és vissza kellett vonnia a licencet a Deposit Insurance Agency nem találja a pénzt a fizetési minden betétesek a bank, és az állam visszavonja támogatását. Természetesen a valószínűsége egyidejű előfordulása ezek az események, ha közel a valószínűsége, hogy egy természeti katasztrófa, például földrengés vagy akár katonai akciót. Ez történik a természetben, és így tovább, de szerencsére meglehetősen ritka. Ezért betétek a bankok annak tudható be, konzervatív vagy alacsony kockázatú eszközök.

Osztályozása a befektetési kockázat

Mint már említettük a befektetési tevékenység folyamatos kísért kockázatok által minősített fajta, az alábbiak szerint:

- Inflációs kockázat - ezek a veszteségek merülhetnek fel a beruházó eredményeként az értékcsökkenés a kezdeti beruházási költségek és a várható gyengülése a jövedelem (nyereség) származó beruházások feltételeinek ellenőrizetlen előrenyomuló infláció a növekedési ütem beruházási jövedelem.

- Piaci kockázat - a dinamika eszközök értékének változása miatt a kamatok, nyersanyagárak, az árfolyamok, tőzsdei, stb Ez a téma a beruházások.

- Működési kockázat beruházás - a veszteségek miatt elkövetett hibák a vezető vagy más személy a szokásos üzletmenet (meghibásodások az információs rendszerek, számítógépek és a hardver, biztonsági rések).

- Funkcionális befektetés kockázatát - veszteségek következtében által elkövetett hibákat a beruházó, a vezetés vagy a kialakulását a befektetési portfolió pénzügyi eszközök.

- Szelektív befektetés kockázatát - a választás a kevésbé jövedelmező befektetési objektumot.

- Likviditási kockázat - csökkenti a befektetések értéke miatt képtelenek, hogy kiadja a források a megfelelő mennyiségben és a legrövidebb időn belül, mivel az állam a piaci helyzet.

- Credit befektetés kockázatát - változások az eszközök értékének eredményeként képtelen a kibocsátó vagy a befektető teljesíteni kötelezettségeit a feltételeket a hitelszerződés.

- Ország kockázat - kapcsolódó veszteségeket beruházások létesítmények bármely ország, politikai vagy gazdasági instabilitás.

- A veszteség kockázata a nyereség - veszteség miatt nem nyilvános vagy tevékenységek, mint például a biztosítási kockázat, diverzifikáció, stb

Szinte minden befektetési kockázatokat van egymáshoz képest, a változás az egyikben változásokat okozhat a másik, ami viszont befolyásolja a végeredményt a beruházási tevékenység.

A legfontosabb dolog, hogy megértsük, hogy a kockázat mindig ott van. és a fő feladat -, hogy megtanulják megtervezni és kockázatok minimalizálása, más szóval -, hogy vegye őket az ő személyes ellenőrzése, és a kockázatok kezelésére!

kockázatkezelés, kockázatkezelési - a folyamat elfogadása és végrehajtása vezetői döntések csökkentését célzó valószínűsége a kedvezőtlen kimenetel és minimalizálják az esetleges veszteségeket okozott annak végrehajtását (Vikepediya).

Alapvető technikák kockázatkezelés

- Ha nem kockáztatja, hogy jelentősen csökkenti a vesztes mindent. Sajnos, a nagy nyereséget nem kapunk kockázat nélkül. Hogy azt mondta: a két oldala ugyanannak az éremnek.

- Ahhoz, hogy jelentősen csökkenti a befektetés kockázatát diverzifikáció használatra - hozzon létre egy portfólió, attól függően, hogy a befektető célok lehetnek olyan eszközök - ingatlan-arany és a részvények és opciók. Eszközök vannak megválasztva, hogy azok egyidejű költségcsökkentés volt valószínű.

3. átvitele vagy kockázatvállalás

- A leggyakoribb eszköz átadása biztosítási kockázatok. Biztosítási magában foglalja a felelősség átadását a kompenzáció lehetséges károsodásának egy harmadik fél (biztosító). Ma akkor is biztosítani beruházások PAMM számla. Például SC -

Egy másik eszköz az átviteli - outsourcing. Ez, hogy bizonyos üzleti folyamatok és funkciók szolgálatában másik társaság, a terület szakembereinek.

- Egy példa a kockázatvállalás lehet létrehozása tartalékok. Egyetértünk azzal, hogy nem lehet a veszélye, hogy nem lehet elkerülni, de ahhoz, hogy túlélje a mellékhatások kockázatát, így egy tartalék, amelyből a veszteségek fedezésére.

Egy másik példa a kockázatvállalás lehet fellépés a tőzsdén - vártunk csökkent a részvény ára, és eladni őket, amint elérik a meghatározott szintet. Igen, mi rögzíti a veszteség, de ez sokkal kevésbé lesz, ha nem tesszük, és az árak továbbra is csökken. A jövőben, amikor az őszi leáll, és az árak megy fel - veszünk részvényeket.

„Ha nem tudsz nyugodtan nézni, mint a piac esik 50% -kal, akkor nincs helye a tőzsdei” (U.Baffet).

Alapelvei befektetés, figyelembe véve a kockázatokat

Hozzon létre egy befektetési stratégia, más szóval a kockázatok. Megértése és megosztása a kockázatokat - az alapja a befektetés. Meg kell világosan megértse milyen kockázatokat hajlandó menni, hogy elérje célját (ek). Ha egyáltalán nem szeretné kockáztatni a tőke, akkor kell, hogy válasszon egy konzervatív (alacsony kockázat) eszközök befektetési, de meg kell érteni, hogy a bevétel nem magas ......

Csak Ön dönti el, hogy mi a fontos neked - jó éjszakai alvás, vagy a magas jövedelem. De minden esetben, akkor legyen egyértelmű és érthető befektetési stratégiát. Annak érdekében, hogy meghatározzák a kockázatvállalási hajlandósága, és megtanulják, hogy milyen típusú befektető van. át egy egyszerű tesztet „itt”.

Egy példa a klasszikus befektetési stratégia:

40% - a konzervatív (alacsony kockázat) eszközök;

40% - mérsékelt eszközök;

20% - agresszív (magas kockázatú) eszközök.

Ne használja beruházási hitel (credit) alapok.

(Ez az elv csak annyiban releváns a kezdők és a konzervatív befektetők, mint például a híres befektető - Robert Kiyosaki használ hitelek ingatlanvásárlás, és nagyon sikeresen).

Ki kell dolgozni egy beruházási tervet, és befektetni rendszeresen. „Befektetés terv nélkül - ugyanolyan, mint útnak, és várja a szél, mely viszi.” Endpoint utat teljesen megfelelnek az elvárásoknak, és az eltelt idő lesz beárnyékolta a félelem és a bizonytalanság.

Ezért olyan fontos, hogy személyes pénzügyi tervet. amely megmutatja, hogy lehet kapni a jövőben.

Tervezze meg a beruházások, így ők végzik rendszeresen - havonta, negyedévente, évente. Ez egy nagyon fontos elv, amely lehetővé teszi, hogy az átlagos vételár az eszközök. És a hosszú távú beruházások a bevételt, akár csak rövid időre csökkenő piacon.

Befektetési eszköz: Unit Beruházási Alap (UIF).

Befektetési stratégia: Havi kifizetések (felett).

A várható hozam: 30% évente.

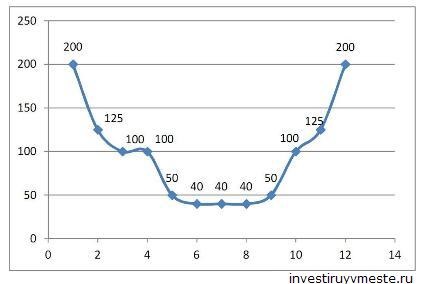

Egységár első beruházás értéke 200 rubelt. (1 hónap), majd leesett 40 rubelt. (6-8 hónap), és a végén az év 200 rubelt. (12 hónap).

A beruházási összeg 12 hónap összege - 12 000 rubelt.

A táblázat azt mutatja, hogy a legtöbb megvásárolt részvények pillanatában maximális lehívás ár egy részvényre jutó, ennek eredményeként hozott egy nagyon jó eredmény, ha az ár vissza a korábbi szintre.

Ha pánikba eladni a korábban megvásárolt részvények, és elmennék például 6-7 hónap befektetéseink, felvettük a veszteség - csaknem 50% -át, és a kitartás jutalma, és kapott egy 185% évente. (Számok példában feltételesen elfogadta).

Annak érdekében, hogy a pénzügyi függetlenség, meg kell tudni, és tartsa be az öt egyszerű szabályokat - az öt szabály a magánbefektető.

És még egy. Miután egy beruházási tervet, láthatjuk a cél! Miután a cél, és egy világos elképzelés neki - nagyon ösztönző tényező. Minden évben láthatjuk, milyen közel van a cél elérése érdekében, és hogy időben kiigazításokat a szerkezet a portfolió.

Invest hosszú távon. Ne essen pánikba, zárás előtt a hosszú távú befektetések rövid távú csökkenése a piacon (lásd. A fenti példát).

Minden piacot ingadozik, és kitalálni, mikor fog emelkedése vagy csökkenése, rendkívül nehéz, és állandó jelleggel - ez egyszerűen nem lehetséges. Ahogy a történelem mutatja - a hosszú távú és fegyelmezett befektetők megkapják nagyobb hozamra spekulánsok.

Csak a hosszú távú befektetéssel is jelentős bevételt. A rövid távú csökkenése a befektetések értéke nem adhat okot, hogy kilépjen őket.

A legnagyobb kockázat a befektetési - nincs befektetés!

„Ha úgy gondolja, hogy sikeres lesz, akkor legyen úgy. Ha úgy gondolja, hogy semmi sem jön rád - és úgy történik. És valóban, mindkét esetben igazad van „(Henry Ford).

Ui Ne felejtsd el, hogy menjen el az oldalra ingyenes termékek a befektetés. "Go".

A következő cikkben fogjuk megvitatni, hogy miért kell egy befektetési portfólió, valamint nézd meg a főbb befektetési portfóliók.