A hatás az adóemelést

Tartsuk szem előtt, hogy az adók erős hatást gyakorol a motiváció a gazdasági szereplők. Egyrészt, az adó bevezetése az ő vágya, hogy nem fizet, azaz a Dodge. Ez a vágy lehet megvalósítani sem az ellátási forma megbízó az informális szektor a gazdaság. akár egy kísérletet, hogy terhelő adókat. Így az eladó, növelve az árat kínált termékek, eltolja a adóterhek a vevő (az ábrán. 5.1 mutatjuk áremelkedéshez fel).

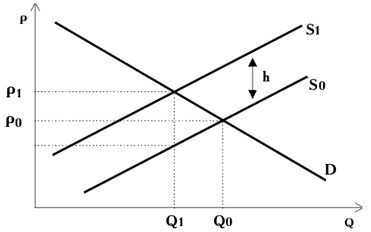

Ábra. 5.1 Bevezetés adó az árupiacon

Másrészt, a gazdasági szereplők megváltoznia. Hatása alatt az adó cég csökkenti a gyártási kapacitást. mivel a nyereség csökken, ezért az érdeklődés a termelés egy adott mennyiségű termék. Ezt a helyzetet ábrán látható. 5.1. Ha megad egy adót az egységnyi kibocsátás, mint a jövedéki adó, a javaslat csökkenti az árut, akkor a görbe arra a helyre. A függőleges távolság a görbék és eléri azt az adót a termelési egység. Amint az ábra mutatja, az áruk ára növekedni fog, és az egyensúlyi mennyisége csökken.

Ha növekszik járulékok. A dolgozók csökkentheti a munkaerő-kínálatot. inkább több szabad idő, vagy éppen ellenkezőleg, növeli a munkaerő-kínálatot, érzés szegényebb és elhatározta, hogy kompenzálja a fizetés csökkentése jövedelem hosszabb munkaidőt. Ha figyelembe vesszük a tőkepiacon, az adó a tőke minden szektorban a gazdaság fog okozni annak kiáramlását a csökkenés a jövedelmezőség a beruházások.

Mindebből nyilvánvaló, hogy az adók bevezetése minden a piacon (az árupiacon, a munkaerő vagy tőke) megváltozik az egyensúlyi helyzet általában a rosszabb. Ez viszont azt jelenti, hogy lehetnek veszteségek hatékonyságának forráselosztás.

Assessment vezethet pozitív eredményt, ha például, megadóztatott alkotók kedvezőtlen külső hatások.

Különböző adók nem azonos az egyes csoportokban a gazdasági ágensek, továbbá, ezek különbözőképpen töltődnek. Számos osztályozási fajta adók:

Adót a projekt:

Közvetlen adókat közvetlenül a természetes és jogi személyek, valamint a jövedelem. A közvetlen adók közé jövedelemadó, jövedelemadó, a vagyonadó. A közvetett adókat vetnek ki forrásokat, tevékenységek, termékek és szolgáltatások. a fő közvetett adók közé tartozik a hozzáadottérték-adó (HÉA), a jövedéki adó, a behozatali vámok, forgalmi adó és mások.

Klasszikus követelmény aránya közvetlen és közvetett adórendszerek a következő: Fiskális funkció végrehajtása elsősorban a közvetett adók és a közvetlen kivetett adók az alapvető ellenőrzési funkciók. Ebben az esetben a fiskális funkció - mindenekelőtt, a formáció a költségvetési bevételek. A szabályozó funkció szabályozását célzó mechanizmusok révén adó reprodukciós eljárás, melynek mértéke a tőkefelhalmozás szintű hatékony kereslet. A szabályozó hatása a közvetlen adók látható a differenciálás adókulcsok előnyeit. Állami adószabályok révén biztosítja az egyensúlyt a vállalati és az állami érdekek, megteremti a feltételeket a felgyorsult fejlődése bizonyos iparágakban, serkenti a munkahelyek számának növekedését, a beruházások és az innovációs folyamatokban. Adó befolyásolja a szintje és összetétele az aggregált kereslet, és ezáltal befolyásolja elősegíthetik vagy termelésének gátlására. Adó arányától függ a termelési költségek és az árak az áruk.

Adók a témával kapcsolatban:

Oroszországban van egy háromszintű rendszer:

- Szövetségi adó által létrehozott szövetségi kormány és át a szövetségi költségvetés;

- Regionális adók hatáskörébe tartozó tárgyak a szövetség;

- a helyi adók meghatározott és beszedett helyi hatóságok.

Adók alapján rendeltetésszerű használat:

Említett jelölés összekapcsolása az adó egy adott területen a kiadásokat. Ha az adót a célzott és a megfelelő bevétel bármely más célra, mint amelyre bevezetjük nem használják, akkor ezt az adót az úgynevezett jelölve. Példák jelölt adók kifizetések a nyugdíjalap, a kötelező egészségbiztosítás alap, az útalap és mások. Minden egyéb adók minősülnek jelöletlen. Az előnye, hogy jelöletlen adók abban a tényben rejlik, hogy az általuk kínált a fiskális politika rugalmassága - ezek is töltött belátása szerint valamely hatóság azokon a területeken, amelyeket szükségesnek tart.

Természet formái adózás:

- Arányos (részesedés adóbevétel, és az átlagos adókulcs jövedelem);

- progresszív (az arány az adóbevétel a jövedelem növekedésével);

- regresszív (részaránya adóbevétel jövedelem növekedésével csökken).

Progresszív. Ezek általában jövedelem adót. Minél nagyobb a jövedelem az egyén, annál nagyobb részét, akkor is ki kell adni az államnak. Általános szabály, hogy a progresszív skála jön létre a gyűjtemény jövedelemadó. Például egy jövedelme legfeljebb 30 ezer rubel. egyén fizet adót, amelynek mértéke 12%, ha a jövedelem meghalad egy bizonyos összeget, majd - 20%. Regresszív adó azt jelenti, hogy arányuk bevétel felett szegényebb lakosság számára. Regresszív adó látható abban az esetben az adó be van állítva egy fix összeget egységnyi árut. Ezután a jövedelem arányában kivetett magasabb lesz az, hogy a vevő, akinek a jövedelme nem éri el.

Az adók, attól függően, hogy a források a lefedettség: