A fő módszer a befektetési

Befektetés - tudatos elutasítása a jelenlegi fogyasztás mellett a lehetőségét viszonylag magasabb jövedelem a jövőben, amely várhatóan több és összege (azaz a jelenlegi és jövőbeni) fogyasztás.

három módon (módszer) a beruházás lehet azonosítani a gyakorlatban vállalkozások gazdasági tevékenységének (1. ábra)

Ábra. 1. Eljárások a befektetési folyamat

Eljárások közül a beruházó saját forrásból a legfontosabb alkalmazása az amortizációs (értékcsökkenés) és a vállalati nyereség.

Abban az esetben, egy új vállalkozás, mint befektetési alapok a tulajdonos (alapító) az üzletből.

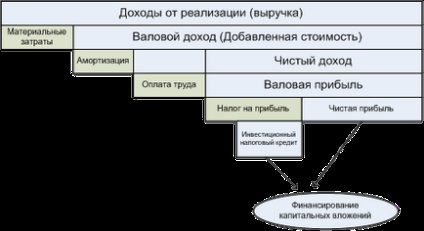

Képződésének mechanizmusát a pénzügyi keret végrehajtását a beruházást saját forrásai vállalkozások a 2. ábrán látható.

Ábra. 2. Megalakult a finanszírozási források a vállalat jövedelme

Amellett, hogy a jövedelem a vállalkozás, a legfontosabb tényező a jövedelem összegét kiosztott a beruházást saját forrásból, az értékcsökkenés.

Értékcsökkenése vannak kialakítva át a tárgyi eszközök értéke a termékek költségeit, és együtt alkotják a süllyedő alap, amely fektet, és a fő tőke a vállalkozás.

Az értékcsökkenési leírás összege mintegy 30% -át az alapok finanszírozására szánt tőkebefektetések. A bővítés ezt a forrást, hogy felgyorsítsa a reprodukció a tőke és egyidejűleg növeli a versenyképességet a termékek.

A következő eljárás befektetés - hitelezés, lehet leírni, mint a folyamat, amelynek során pénzt vagy árut hitelre (használat idejére szóló visszafizetési feltételek), és mint általában, a kamatfizetéssel. Lehetséges banki és a kereskedelmi hitelezés.

Credit műveletek a bankok - a működését források vonzza őket a nevükben és a saját költségére a sürgősség fennállását, és a fizetés. Hitel műveletek alapját képezik aktív banki műveletek. Ők teszik ki több mint 50% -át a kereskedelmi banki eszközök. Ez hitelezési tevékenység, annak ellenére, hogy nagy a kockázata a bankok a legvonzóbb, mivel ezek a fő forrása a jövedelem.

A jelenlegi besorolása hitelek a bankok által kibocsátott számos meghatározó jellemzője. A méret a kredit vannak osztva kisebb (kevesebb mint 1% -át a mennyiség a banki források), közepes (1% és 5%), nagy (nagyobb, mint 5%). Kölcsön nyújtásakor a nemzeti valuta és deviza. Ezzel a hitelkockázat mértéke van osztva szabvány (riskless), nem szabványos (közepes kockázat), megkérdőjelezhető (alacsony kockázat), problémamegoldás (nagy kockázatú), rossz (gyakorlatilag behajthatatlan). Az eljárás szerint a visszafizetés megkülönböztetni visszafizetendő hitelek ugyanakkor (egy adott időpontban, általában a végén a szerződés időtartama), és visszafizetendő részletekben (alkatrészek, részvény - egyenlő és egyenlőtlen, a megállapodás feltételei a bank).

Ugrás oldalra 1 2