Hogyan árfolyamkockázatot fedezni

Hogyan árfolyamkockázatot fedezni

1. rész a kihívásokkal

Adott: Oroszország legnagyobb importőre az elektromos berendezések területén kötelezettségek szerződés keretében az európai beszállítók, euróban kifejezve. Management jelentési cég dollárban, és amikor az euró emelkedik az amerikai dollárral szemben, az árfolyam veszteségek keletkeznek. Attól függően, hogy piaci feltételek mellett a havi kifizetéseket euróban van $ 5-10 millió árfolyamveszteség az elmúlt évben növekedése miatt az euró a dollárral szemben 23% -kal, és elérte a mintegy 5 millió $ importőr fut feltételeiről áru hitel - .. fizetési késedelem után az árut 1-3 hónap.

Ez szükséges, hogy optimalizálja az árfolyam veszteséget úgy, hogy ezt az összeget sem minimalizált vagy előzetesen ismert elején a pénzügyi év a teljes időszakra.

Hogy a közelgő tanfolyam felkészít minket

Először is, ez a kompenzáció stratégiát, amely tartalmazza kiigazítását rubel árak berendezés kell vásárolni az euró, összhangban a növekedési ütem az euró / dollár. Azonban ez az egyszerű megoldás nem volt hatékony - az ár a vállalat termékeinek nagyfokú rugalmasságát. Más szóval, az árak emelésével, a cég piaci részesedése teryala és így a profit. Egy másik megoldás - változás a kifizetés pénznemét szerződések alapján az európai beszállítók az euro-dollár. A szállítók azonban nem volt hajlandó elfogadni a fizetés dollárban, attól tartva, hogy kialakult árfolyam veszteségeket. Az egyetlen dolog lehetséges - korlátozni a részesedése eurófizetések a teljes deviza részaránya kifizetéseket. Szóval, miután megpróbálta az összes rendelkezésre álló nem pénzügyi szempontból, a cég úgy döntött, hogy alkalmazza a fedezeti valuta kockázatok a pénzügyi eszközök. Az első dolog, ami eszembe jutott finanszírozók, - szükség van az egyensúly a társaság kötelezettségeinek euróban eszközök az euró is. De fizetendő euróban az orosz importőr nem lehet egyensúlyban követelések euróban óta minden értékesítés az ügyfelek rubel.

Talán akkor kell vásárolni eszközök euróban - a számlát, vagy kötés, akkor árfolyamveszteség eurofizetések ellensúlyozzák majd növekedése értékpapírok piaci értéke. Ezt a lehetőséget azonban szükséges egy elterelő a cég összegű jövőbeni kifizetéseket euróban. Sajnos, az importőr nem engedheti meg magának, hogy az értékpapírok $ 6-10.000.000. Ezen túlmenően, értékpapír-befektetéseket kockázattal jár és az alacsony hozamok.

Végül, egyértelmű volt, hogy az eszközök egy Euro fedél veszteségek csak a rövid távú (egy hónap, kettő, három), és a végén az évben a cég továbbra is megkapja az árfolyamveszteség (halmozottan). Opció - az év elején, hogy csak vásárolni eszközök euróban a teljes összeg jövőbeni kifizetéseket az év, de ez egy hatalmas összeg. Egy másik program - hogy a bank és folyamatosan betét hitel, euróban. A kölcsön (például a rubel) vásárolni eurókötvények, amelyek aztán könnyen adódnak abból, hogy e kölcsön.

Sajnos, a hitelrendszer van néhány hátránya túlhitelezést tőkeszerkezet romlik (vagyis teszi a vállalat kevésbé vonzó a befektetők), és azt is megköveteli időt a folyosón a bank hitel bizottság. Ezért a kormány hamarosan komolyan a lehetőségeket fedezeti keresztül deviza származékos határidős, opciós és swap.

Előre - a határidős ügylet, amelyben a vevő és az eladó vállalja a szállítás a mögöttes eszköz (esetünkben - az euró a dollárral szemben, vagy rubelt) egy bizonyos időpontban a jövőben, míg az alapár meghatározott időpontjában az ügylet. Csatárok - ez mindig egy OTC terméket. A gyakorlatban ez úgy néz ki, mint ez. A cég alkut köt a bank a kínálat euró dollár, mondjuk, egy hónap alatt. Azonnal szerződéses ár - például $ 1,1 euro. Ha egy hónap után természetesen lesz $ 1.2 per euró, a cég fogja megmenteni 10 cent minden dollár. . Az 1 millió $ megtakarítás $ 100,000 Ha az árfolyam csökkenni fog a paritás (11), a társaság veszteségei összege azonos $ 100,000 és elkerülni ezeket a veszteségeket (abban az esetben, értékcsökkenés) nem előre - .. Ez az elkötelezettség (a probléma megoldódik úgynevezett strukturált határidős és opciós -, de ez a téma a következő cikket). Ezen túlmenően, az előre két kellemetlen tulajdonságait. Először is, hogy menjen át a hitel bizottság a bank, amely értékesíti előre (a bank köteles a hitelkockázat becslése a vevő). Másodszor, az előre negatív hatást gyakorol a vállalat likviditását. Például a helyzet megváltozott, és a szállítás az euró nem volt szükség (például fizetés euróban a szállító, amelynek értelmében a csatár, lemondás vagy elhalasztották egy későbbi időpontban vásárolta). Mi akkor nem lehet segíteni, a cég köteles tenni a dollárban és euróban kap szükségtelen. Röviden, az előre erősen kényelmetlen termék, annak ellenére, hogy előre képviseli leginkább a származékos piacon.

Futures - is égető tranzakciót. Határidős különböznek előre, hogy ez a termék a csere, ami azt jelenti, hogy a feltételek (idő, összeg) szabványosítottak. Ezen túlmenően, a vevő teszi a fizetési központ cserébe betét árrés, valamint a kedvezőtlen árfolyamváltozás (a leírt esetben - az emelkedés a dollár az euróval szemben) árkülönbözet, ami garantálja a kötelezettségek teljesítése vásárolt határidős az eladónak. Ha a dollár leértékelődik, az árkülönbözet már most is eladó.

Azt állítja, hogy a határidős ugyanaz volt, mint az előre - a lehetőséget, korlátlan veszteség (bár, ellentétben a határidős előre kereskedés a tőzsdén minden nap, és elvileg lehet értékesíteni időpontja előtt kivitelezés -, hogy a valóságban nem valószínű, mivel azonban az aktív spekuláció, forgalomba stop-loss, stb), valamint annak szükségességét, hogy elterelje a forrásokat, hogy árrés és általában fejletlen piaci határidős devizák Oroszországban. Határidős deviza kereskednek csak két helyet - a MICEX és gardróbszobával.

likviditás a piacon (sőt, az eladó - a szám a napi tranzakciók, valamint az alkalmazások pokupkuprodazhu határidős) a következő cserék még gyerekcipőben jár. Devizacserékkel - egyfajta pénzügyi tranzakciók, amelyben a vevő (eladó) deviza a vásárlás időpontjában (eladás) vállalja rövid távú eladni (vásárlás) ugyanabban a pénznemben. Felcseréli oroszországi piacon kevés, kivéve a bankközi swap. Strukturált származékaiként típusú zéró költséggel nyakörv, Convertible-Forward, stb összetettsége miatt és az egzotikum lesz külön kell kezelni.

Valuta vételi dollár / euró településekkel rubel! Ez a termék ajánlottak nekünk az egyik nemzetközi bankok. opció View - szállítható, azaz amelyek keretében euró a dollárral szemben. Dollár helyett lehet szállítani rubel (jelenlegi árfolyamon). Mi a kényelem ennek a rendszernek a vállalat első lehetőség - egy jobb, nem kötelezettség. Lehetőség van, hogy a változás a likviditást a lehetőséget. Másodszor, a bank felajánlotta, hogy szerez opciók bármely összegét és ütemezését. Harmadszor, a lehetőséget nem lehet korlátlan veszteségek, A vevő felelőssége, hogy fizetni csak a kezdeti díj (opciós díj), ami körülbelül 1,5% -át az összeget a hónap a jelenlegi ütemben (az úgynevezett a pénz). Lehetőségek hosszabb ideig, két hónap, és több, drágábbak. A fizetendő biztosítási díj az új adótörvény tudható be, hogy a költség - abban az esetben, azt fedezeti, nem spekuláció, könnyű bizonyítani, hogy a biztosított a szerződés a szállító az euró, amely megvásárolta a beállítás alatt. Rendszer szállítható opciókkal könnyen módosítható a áramkör nem szállítható lehetőségeket, ahol nincs mozgás egyáltalán árak, de csak választottbírósági. Call opció vevő megkapja a különbség a sztrájk (szerződéses ár), és spot (folyó áron) abban az esetben, a helyszínen feletti kötési ár. Szerint azonban az adótörvény nem szállítható lehetőség legyen a termék cseréjét, de ez könnyen bejárható, ha egy üzlet, ami valóban abban rejlik, az ügyfél és a bank, a tőzsde. Az egyetlen negatív lehetőség - ez a termék drágább, mint az első vagy határidős szerződés, amely azonban egyértelmű, a jog mindig költséges kötelezettség.

Így sikerült olyan megoldást találni, és a cég az új évben rendszeresen fedezik devizakitettség, amely segít, hogy elkerülje az árfolyamveszteség. Sőt, fedezeti történik Oroszországban, nem egy idegen adóparadicsom, ami előny és a versenyelőny.

Part 2. Összetett stratégia

Szerkezetek a „zéró költség”

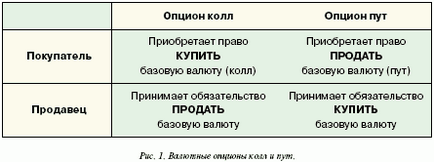

Fő jellemzője kellemetlen egyszerű call opció (1. ábra), ami megnehezíti, hogy használja a fedezeti célból - a magas költségek. Így egy egyszerű havi vételi dollár / euró, a pénz (vagyis amikor a lehívási ár időpontjában akvizíció időpontja megegyezik az aktuális spot) az átlagos költsége 1% és 2% a fedezett összeg.

Hosszabb lehetőségek még drágább. Ha a vállalatok kell, hogy rendszeresen fedezik az árfolyam kockázatokat, a költségeket az opciós lehet igen jelentős. Ezt felismerve a nagy nemzetközi bankok mentek, hogy megfeleljen az ügyfelek és kínálnak az úgynevezett szerkezet egy „nulla érték”.

Az egyik ilyen struktúrák a lehetőség „henger” (ábra. 2).

A lényege a program - a vevő akar fedezni magukat növekedés, például az euró a dollárral szemben, de nem akar fizetni egy nagy díjat egy egyszerű call opció. Ezután a bank kínál eladni vételi opció ingyen, feltéve, hogy a cég eladja a bank egyidejűleg eladási opciót (az úgynevezett finanszírozási lehetőség).

A moszkvai textilipari cég megvárja a szállítmány Franciaországból. A megfelelő szállítói számla összege 5.000.000 fizetendő euróban 3 hónap. A vállalat költségvetésének a folyó pénzügyi évben az EUR szinten 1.2. Ugyanakkor fennáll a veszélye a növekedés az euró feletti 1.2, és ezáltal az esemény árfolyam veszteségeket. E kockázat minimalizálása érdekében a cég megvásárolja a bank három hónapos vételi dollár / euro egy kötési ára 1.2.

Így, ha három hónapon belül az euró fölé emelkedik 1,2, mondjuk, legfeljebb 1,3, a cég értékesíti egy opciót (azaz jobbra), és kap az euro bank a dollár az arány 1,2. Annak érdekében azonban, hogy nem kell fizetni, hogy jobb a $ 75.000. (Díj egy vételi opció), a cég értékesíti a bank eladási opció egy kötési ára 1,11 (a vásárlási kötelezettség EUR USD árfolyammal 1,11 ha az árfolyam alacsonyabb lesz, például , 1,1, 1,09, stb). A második lehetőség - ez a finanszírozási lehetőség, ami ezt a rendszert szabad textilipari cégek. Egyrészt, a cég fizet prémiumot a vásárolt vételi opció, másrészt, átveszi a díjat a bank az eladott put opciót. Ha megfelelően kiválasztott lehívási ára a második lehetőséget egymást prémium egyenleg (ebben a példában számolva a jelenlegi árak idején megkötése mindkét ügyletet, mint 1,145).

Ugyanakkor meg kell említeni, hogy a meglévő vállalati kockázatok - ha az euró alá csökken 1,11, a cég kénytelen lesz megvenni az euró árfolyammal 1,11, ami nem engedi, hogy részt vegyenek a kedvező kursovom mozgás.

További jellemző, hogy Oroszország

Nézzük a fordított helyzet is, a jellemző Oroszországban. Az orosz cég exportáló olaj várja az összeg 50.000.000 euró 3 hónap. Költségvetési tétel a folyó pénzügyi évben a vállalat szintjén megállapított 1,10. Ha az arány 1,10 alá esik, az olaj-exportőre megkapja a dollár értéke kisebb mértékben, mint 50 millió. Euro. A feladat ugyanaz - szabad fedezeti ellen őszén az euró. Megoldás - vásárol egy három hónapos eladási opcióját a kötési ára 1,10 (az eladási jog euró dollár a jegybanki alapkamat 1,10 három hónap), és az értékesítés három hónapos vételi opciót a kötési ára 1,2 (a vásárlási kötelezettség dollár euro árfolyamon 1,2, ha az árfolyam magasabb lesz).

- lehetőséget ad arra, hogy részt vegyenek egy pozitív árfolyam mozgását a lehívási ár az opció értékesített (azaz a lehívási ár az opció finanszírozás);

- abban az esetben kedvezőtlen mozgások az árfolyam egy garantált sebesség fedezeti (amely egyfajta fedezeti gyakorlása az opció ára).

Az opció „henger” - szerkezet „nulla érték”, azaz a A vásárlás a különböző opció vevő nem fizet a prémium.

Option „henger” lehet bármilyen szélességben finanszírozási arányok olyan magas, mint lehetséges (opció lehívási ára finanszírozási lehetőségek) megváltoztatja a fedezeti arány (azaz a lehívási ár az opció fedezeti).

Egy másik lehetőség, hogy csökkentse a költségeit egyszerű vételi és eladási opciók a fedezeti A szervezet az úgynevezett Options gát knock-in és knock-out. Barrier opciók - ez gyakori lehetőség, hogy „úgy tűnik” (knock-in) vagy „eltűnik” (knock-out), ha a jelenlegi ütemben jön egyeztetett aránya (barrier vagy vezérlés). Amikor a trigger az amerikai típusú a jelenlegi ütemben kell érintenie a ravaszt egyszer bármikor a futamidő alatt az opció élettartamát. Fontolja meg az knock-out opciót a textilipari cég például, hogy azt szeretné, hogy a fedezeti kifizetésére 5 millió. Euro számított három hónapon belül az euró / dollár árfolyam növekedést. Klasszikus fedezeti fizetési lehetőségek magában felvásárlási opció a dollár / euro egy lehívási ára $ 1,2 1 eurót (ne feledjük, hogy ez a költségvetés természetesen, mely fölött van, nem tervezett árfolyamveszteség). Feltételek ez a lehetőség lesz körülbelül a következő: lehívási ára - $ 1,2, az összeg - € 5.000.000, kifejezés - három hónap, a trigger szint - 1.25 .. Ez azt jelenti, hogy ha az árfolyam fölé emelkedik $ 1.25, az opció eltűnik, és a cég egyedül marad saját árfolyamkockázatot. De ha az árfolyam továbbra is a folyosón 1,2-1,25, a bank fogja állítani az euró a dollárral szemben, az arány 1,2.