Jellemzői jelzáloghitelezés - a legteljesebb információt!

Jellemzői jelzáloghitelezés

Mert Vengriyanina a „jelzálog”, elsősorban vásárlásával összefüggő lakáshitelek, amely a kereskedelmi bankok ellen vagyon. Jelzálog is mindig jár együtt a nagy része a hitel és egy hatalmas túlfizetés. Ahhoz, hogy megértsük a bonyolult és sajátosságai a jelzálog, a cikk meg fogja vitatni az elméleti szempontból a jelzáloghitelezés, valamint bemutatja az összehasonlítást más típusú hitelek.

Típusú jelzálog

Mi a jelzáloghitel

A jelzáloghitel (a jelenlegi jogszabályok alapján) célpontot jelent kölcsönalapok kiadott inkább vásárolni lakás vagy felújítás, a életkörülmények javítása, feltéve, hogy a hosszú távon. Kereskedelmi hitelezők a pénzügyi intézmények, amelyek a legtöbb bank. Kínálnak differenciált% - nye árak a jelzáloghitelek, a különböző körülmények között a biztosíték, a visszatérő források, és azt is meghatározza, a megállapodást a hitelfelvevő a feltételeket a moratórium az előtörlesztés a hitel összegét.

Lehetőség van arra is, hogy kiadja a jelzálog a földvásárlásra, termelési, kereskedelmi helyiségek, épületszerkezetek, épület óvadék néhány - vagy ingatlan.

Szabályozási - jogi keret jelzáloghitelezés, kicsi, csak néhány szövetségi törvények, valamint a lakásügyi törvénykönyv az Orosz Föderáció.

A fő elv, hogy egy jelzáloghitel - visszafizetését. Még abban az esetben, ha a hitelfelvevő elutasította a kifizetés a jelzálog-fizetési, a bank nem veszít semmit az üzletet, mert mellett a bank meghatározott szerzett vagy korábban megszerzett ingatlan (lakás).

Osztályozása jelzáloghitelek

Jelzálog hitel típusa, vannak előnyei és hátrányai a személy, aki a pénzügyi forrásokat.

Hitelezés ingatlanvásárlás nélkül előleget kockázat mindkét fél részt vesz az ügylet. A Bank nem kap garanciát formájában összege az első részlet, ami neki emelni% - nye árakat hitelforrások. Csakúgy, mint a hiánya az első részlet nem ad a bank bizalmát a fizetőképességét a hitelfelvevő, amely kétségbe vonja az megadásának lehetőségét a bank jelzáloghitel.

Nos, a hitelfelvevő a veszélye, hogy ha bizonyos körülmények között nem lesz képes fizetni a kölcsön, a legtöbb, vagy akár a teljes összeget a korábbi megtakarítások továbbra is a bank örökre. Ez megfelel a rendszer járadék kifizetések, mint prioritás kamatot fizet, és csak ezután a fő része az adósság.

A hitelfelvevő joga van kiválasztani a pénznemet, amelyben meg lehet jóváírni - in nat. vagy devizában. Ennek megfelelően, a piaci értéke a kiválasztott valuta akkor befolyásolja a hitelköltség.

A kölcsön lehet visszafizetni a hitelfelvevő a rendszerben, vagy differenciált járadék kifizetés, amely a szerződésben kikötött. Járadék kifizetések vannak kiszámítva állandó egyenlő minden hónapban, és aszerint, hogy a rendszer a differenciált kifizetések zsugorodnak napról hónapban lejárat. Úgy véljük, hogy a bank jövedelmezőbb rendszer járadék kifizetések, és a hitelfelvevő differenciált kifizetését a hitelprogram.

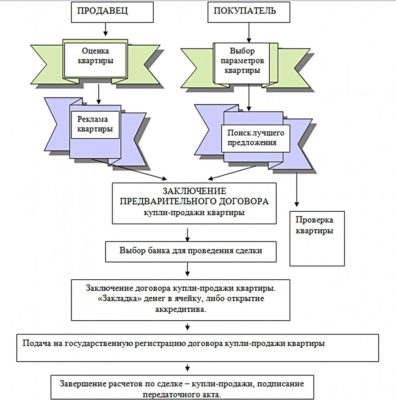

A folyamat a jelzáloghitelek megszerzésének

A folyamat a jelzáloghitelek megszerzésének

Annak érdekében, hogy a vásárlás az ingatlan a jelzálog, a potenciális hitelfelvevő kell adnia a Bank minden szükséges dokumentumot, beleértve megerősítve fizetőképességét. A bank mérlegeli a kérelem egy meghatározott időtartamon belül, kezdve a pár - trojka nap, véget néhány hétig.

Jóváhagyását követően a bank hitelfelvevő jelölését és a befejezése, a megfelelő dokumentáció eljárások, az érdekelt személy hitel, meg kell, belül egy meghatározott időszakon találni egy ingatlan opció, amely megfelel a követelményeknek a Bank által kért - hitelező. A kiválasztott opció lesz a csomagolás dokkolót - elvtárs, aki be kell jelentkeznie a vételi / eladási ügyletek.

Ingatlanérték-becslés - egy nagyon fontos állomás a hitelezési folyamatot, mivel bank nyújt hitelt források nem a piacon cikk - legyen tulajdon, és az alapján a értékelte érték.

Annak a ténynek köszönhetően, hogy a jelzáloghitelezés elég hosszú a futamidő végén, egy másik lényeges lépés az, hogy a veszteség kockázata a munkanélküliségi biztosítási hitelfelvevő képességét, a kockázat esetleges elvesztése tulajdonjogokat.

Elvégzése után a fenti lépéseket, banki hitel, és a hitelfelvevő köt szerződést, amely általában részvételével közjegyző. Ezt követően, a hitelfelvevő halad az állami ingatlan-nyilvántartási eljárás.

Diagramja a következő lépéseket a jelzálog ügylet

A fő különbség a jelzáloghitelezés

A fő különbség a jelzáloghitelek más típusú hitel a szigorú cél orientáció, hanem kizárólag az ingatlan vásárlására, valamint garantált összeg visszafizetését hozott egy bankban letétbe. Szintén% - súlyozott kamatláb egy speciális hitel lakáscélú sokkal kisebb, mint a hitel fedezi az igényeket a fogyasztó számára. Ez annak köszönhető, hogy a jelenléte biztosíték. Nem az egyetlen mechanizmus, amely növeli a költséget a jelzálog biztosítást az ingatlan elvesztése esetén a munkaképesség hitelfelvevő és értékbecslő fizetési szolgáltatásokat, ha kiválasztja ingatlan.

Szükség van összefoglalva: ha tükrözi a vásárlás lakóingatlanok, valamint a potenciális vevő van egy nagy mennyiségű készpénz megtakarítást, akkor jobb, ha fizet egy részét a hiányzó elem - ty lakhatás, például feldolgozása fogyasztási hitel több éve. Ha a tényleges vásárlás a ház, de nincs saját megtakarítás, akkor jobb, hogy egy kölcsön hosszabb ideig alacsonyabb kamatot fizet egy első díjat.