A szuverén adósságok világpiacának szerkezete és eszközei - Nemzetközi monetáris és hitelviszonyt megtestesítő kapcsolatok

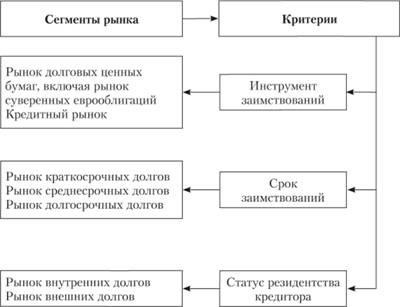

Az 1. ábrán. A 13.3. Ábra számos kritérium alapján mutatja be az adósságpiac szerkezetét.

Ábra. 13.3.A szuverén adósságok világpiacának szerkezete

Ugyanakkor a különböző lejáratú adósságinstrumentumok a szuverén adósságok világpiacán keringenek (13.4 ábra). Ez meghatározza a hitelviszonyt megtestesítő értékpapírpiacra és a hitelpiacra, valamint a rövid lejáratú adósságpiacra, valamint a közép- és hosszú lejáratú hitelpiacra való felosztását.

A szuverén értékpapírok következő típusai kereskednek a hitelviszonyt megtestesítő értékpapírpiacon:

- rövid, középtávú és hosszú lejáratú államkötvények (1 év, 5 év és 30 év);

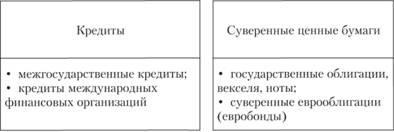

Ábra. 13.4 A szuverén adósságok világpiaci eszközei

A nemzetközi hitelpiacon az alábbi típusú készpénzes kölcsönök állnak rendelkezésre:

- nemzetközi pénzügyi szervezetek kölcsönzései - multilaterális hitelezők, amelyek magukba foglalják a világ országainak nagy részét (IMF, IBRD, MLF, EBRD);

- államközi kölcsönök, amelyeket hivatalos kétoldalú hitelezők nyújtanak - olyan országok, amelyek nagy része a hitelezők párizsi klubjában egyesül.

Államok kölcsön a világpiacon államadósság, amelyek kétféle eszközt (kétféle tartozás): hitel (nesekyuritizirovannaya forma) és a hitel révén a hitelviszonyt megtestesítő értékpapírok kibocsátása (értékpapírosított formában).

A nem-értékpapírosított forma egyik sajátossága, hogy a hitel teljes futamideje alatt ugyanaz a személy vagy hitelező állam hitelezőként jár el. A fő előnyök a hitelfelvevő viszonylagos biztonsága, védelme a kereseti jogok koncentrációjától a nemkívánatos személyek kezében. Ugyanakkor ezek az előnyök hátrányt okoznak, ami korlátozza az adósság ezen formájának átalakítását. Az értékpapírosított formának is vannak előnyei: sokkal nagyobb volumenű befektetési igény; a rugalmasságot, hogy a hangerő és a hitelfelvétel költségeit, és mások. Jelenleg ez az arány a világ nesekyuritizirovannoy formák hitelfelvétel a teljes államadósság csökken. A hitelek jellemzőek a világ kevésbé fejlett országai és pénzügyi piacai számára.

Az állami költségvetésből származó források az államháztartási hiány finanszírozási forrásaként tükröződnek. Az adósságszolgálati költségeket a költségvetésben államadósság-kezelési költségekként rögzítik.

A belföldi értékpapírok besorolásának kritériumai: az értékpapírok szabad forgalomba hozatalára vonatkozó korlátozások jelenléte vagy hiánya a piacon (nem piaci és piaci); az értékpapírok típusa; a forgalomuk időtartamát; az adózással, visszafizetési feltételekkel, bevételi formával stb. kapcsolatos egyéb fontos jellemzők.

Külső értékpapírok esetében két fő kritérium fontos: 1) a potenciális befektetők listája, a nominálás pénzneme (külföldi értékpapírok és eurókötvények); 2) forgalmi periódus (kincstárjegyek, kötvények, kötvények).

A szuverén értékpapírok egyik lényeges eleme az, hogy azokban az összes szükséges tulajdonsággal kombinálódnak, egyrészt a készletezési eszközökkel, értékpapírokat, másrészt pedig az állam által az ország monetáris és hitelrendszerének makrogazdasági szabályozásához felhasznált hitel- és pénzeszközöket.

A szuverén hitelek az értékpapírok kibocsátásának mechanizmusa révén a költségvetés kibocsátás-mentes finanszírozásának forrásai, i. nem jár pénzkiadással, ami nagyon fontos a feltörekvő piac és instabil gazdaság szempontjából. A hiteleket később értékpapírosíthatják, azaz kölcsönmegállapodások vagy megállapodások helyettesíthetők a kedvezményezett értékpapírjaival, amelyek a modern hitelpiac fejlődési feltételeiben az adósságátalakítás egyik formájának tekinthetők.

Az állampapírok minősítése nagyon változatos és összetett. A fejlett országokban a pénzügyi gyakorlat számos típusú értékpapírt fejlesztett ki, amelyek csoportjai a következő kritériumok szerint oszlanak meg:

• a kibocsátó (központi kormányzat, önkormányzatok, állami vállalatok, kormányzati pénzügyi vállalatok stb.);

• sürgősség - rövid távú kincstárjegyek, középtávú jegyzetek, hosszú lejáratú kötvények stb .;

• a jogok átruházásának jellege - a birtokos és a nyilvántartásba vétel;

• milyen a kérdés - dokumentumfilm (készpénz) és nem igazolt (papír nem pénzbeli formában, kibocsátásuk kiadott globális tanúsítvány és maga a papír formájában létezik bejegyzés az elszámolások);

• jövedelemfizetési forma - kamatbevétel, nyertes, nulla kamatszelvény;

• elhelyezés módja - aukciók; nyitott értékesítés; egyéni szállás.

A fejlett országok szuverén adóssága teljesen értékpapírosított, pl. Nincs hitel az adósság struktúrájában. Általános szabályként az összesített adósság olyan értékpapírok halmaza, amelyek különböző lejáratokkal és lejáratokkal rendelkeznek, elsősorban a nyílt piacon forgalomba hozott számos befektető között. A következő típusú amerikai, német és brit állami értékpapírok kereskednek a szuverén adósságok világpiacán (13.5 ábra).

A vizsgált országokban a nemzeti adósság struktúráját különböző lejáratú hitelviszonyt megtestesítő értékpapírok képviselik. A nyújtott portfólió előnyben részesített részesedése a piac hosszú távú szektorában (10 és 30 év között) kibocsátott kötvényekből áll. Az alapok hosszú távú bevonása lehetővé teszi az állam számára, hogy hatékonyabban tudja kezelni az államadósságot, és rövid és középtávon elkerülje a csúcskiadásokat.

Ábra. 13.5 Az Egyesült Államok, Nagy-Britannia és Németország államkötvényei

A legtöbb országban (Japán és Kanada kivételével) nincs különbség a külső adósság és a belső tőke között, mivel az adósság szabadon átváltható valutában denominált. Japánban és Kanadában a belföldi kölcsönök részesedése dominál a külső hitelfelvételeknél (több mint 90%), míg a külföldiek hozzáférése a belföldi piachoz nyitott. A legtöbb országban a kötelezettségek devizanemét a nemzeti monetáris egységben fejezzük ki, amely lehetővé teszi a devizaárfolyam kockázatainak minimálisra csökkentését, például egy adott deviza felértékelődésével.

• jelentős mennyiségű elhelyezés egy vagy több országban, kivéve a kibocsátó regisztrációs állapotát;

• Underwriting és elhelyezés az alvállalkozói szindikátuson keresztül, amely legalább két vezetőből áll - a legnagyobb befektetési bankok különböző országokban;

• kezdeti felvásárlás (beleértve az előfizetést) kizárólag pénzügyi és hitelintézet közvetítésével.

Eurókötvények előtt forgalomba szerepel az egyik a világ tőzsdéin, így idézetek (részvételével jelentős hitelminősítő intézet rendelni minősítés). Az eurókötvények elsődleges elhelyezését a kibocsátó ügyvezető igazgatója végzi, számos jól ismert befektetési banknál. A külföldi hitelek vonzereje az adós ország nemzetközi hitelminősítéshez való hozzárendeléséhez kapcsolódik. A hitelezés világszintű gyakorlata számos kritériummal (kockázat, jövedelmezőség stb.) Használja a kedvezményezett országok minősítési rendszerét.

Az 1960-as években kezdődött az eurokötvénypiac kialakulása. hatása alatt, egyrészt, az egyre inkább nemzetközivé a pénzügyi szektor volt, ami arról szól, hogy alakulnak a pénzügyi globalizáció és a másik - a jogi korlátozások kormányai iparosodott országok (elsősorban az Egyesült Államok) megszerzése honos személyek által külföldi értékpapírok, többnyire szempontjából szigorúbb adózás. A deregulációs politika, amelyet a fejlett országok kormányai az 1960-as és 1970-es években fogadtak el, pozitívan befolyásolta az eurókötvény-piac növekedését és a pénzügyi globalizáció tendenciáinak erősítését a határokon átnyúló tőkeáramlás liberalizálásával.

Az eurókötvények első kiadásai a kontinens gazdag magánbefektetőire és a svájci bankokra irányultak. Véleményünk szerint az eurókötvények első befektetői a belga fogorvosok voltak, akik az ilyen eurokötvények megvásárlásával igyekeztek elkerülni az adókat. Jelenleg a "belga fogorvosok" kifejezés háztartási névvé vált, a gazdagok - az eurókötvényekbe befektetők - értik.

A kibocsátók és a befektetők mellett a következő részvényesek is részt vesznek a szuverén kötvénypiacon.

• mediátorok - a legnagyobb befektetési társaságok és bankok eljáró kötők a kezdeti nyilvános ajánlattétel és a piaci döntéshozók, hogy fenntartsák a likviditás a másodlagos piacon;

A nemzetközi pénzügyi szervezetek (többek között a nemzetközi fejlesztési bankok - IBRD, EBRD, EDB1) finanszírozási forrásból származó szuverén kölcsönei a hitelfelvevő számára a következő előnyökkel járnak:

• a közigazgatási reform területén vezető szakemberek szakértői és elemzői segítségének vonzása, a nagy infrastruktúra és más nemzeti jelentőségű projektek megvalósítása;

• A projektek nemzetközi tanúsításának biztosítása: a fejlesztési bankok részvétele megerősíti, hogy a projektek megfelelnek a nemzetközi szabványoknak;

• A végrehajtás szabályainak és eljárásainak átláthatósága, ami hozzájárul a magánszektor bizalmának növekedéséhez, ösztönzi a magánbefektetések vonzását;

• további finanszírozás megszerzésének lehetősége, beleértve a támogatások finanszírozását, a bankok adományozói programjainak részvételével;

• rugalmas megközelítés a bankok kölcsönvett forrásainak és az orosz társfinanszírozás arányának meghatározásában;

• a nemzetközi fejlesztési bankok által nyújtott kölcsönök viszonylag alacsony költsége.