Más bankok hitelkártyáinak refinanszírozása

Nem minden hitelfelvevő vesz egy fogyasztási hitel a bank, sokan inkább hitelkártyák. De nem mindenki sikeresen folyósítja a kölcsönbe adott pénzeszközöket, aminek következtében a családi költségvetés alig képes túlélni a terhet. És az egyik hitelfelvevőnek van néhány hitelkártya, havi fizetése, ami szinte lehetetlen. Ezután a hitelfelvevő felvetette azt a kérdést, hogy lehet-e hitelkártya refinanszírozni és hogyan kell csinálni.

Megújíthatom a hitelkártyámat?

Általában a bankok harmadik fél bankjainak kölcsönök refinanszírozására kínálnak hitelt, és a hitelkártya sem kivétel. Mivel a hitelezőnek a hitelezőnek is kötelezettsége van, amely a szerződésben meghatározott feltételek szerint fizetendő. Egy adott időpontban a hitelfelvevőnek bizonyos összegű adóssága van a hitelezővel, amely magában foglalja a hitel és a kölcsön kamatait. Ha a hitelfelvevő ebben az időben egyszerre fizeti meg a hitelezőt a teljes összegnek, akkor a hitelkártyával szemben nem lesz adóssága a banknak.

Szóval, hogyan lehet refinanszírozni a hitelkártyákat? Minden nagyon egyszerű: fel kell venni a kapcsolatot a hitelkártya kibocsátó bankjával, meg kell találnia a tartozás egyenlegét érdeklődéssel, és kérjen tőle igazolást. Ezután meg kell találnia egy olyan bankot, amely refinanszírozási szolgáltatást kínál, és igényel egy célzott kölcsönt.

Miért kell refinanszírozni a hitelkártyákat?

- A hitelkártyák esetében a kamat általában mindig magasabb, mint a fogyasztási hiteleknél, a refinanszírozási ráta alacsonyabb.

- A hitelkártya teljes visszafizetésével a felhasználónak nem kell viselnie a karbantartási és egyéb szolgáltatások költségeit.

- Az egyik hitel több kártyát is bezárhat, és egy ütemezésben havi fizetés fix összegét fizetheti egy banknak.

- A hitel havi kifizetése lényegesen alacsonyabb lesz, mint a kártyán.

Más bankok hitelkártyáinak refinanszírozása csak akkor végezhető el, ha megfelelően teljesítik a hitelezővel szemben fennálló kötelezettségeit, vagyis nem engedélyezik a lejárt kifizetéseket.

Mi a refinanszírozás?

Mely bankok kölcsönadják a refinanszírozást

A hitel- és pénzintézetek listája meglehetősen hosszú, és szinte mindegyik kínálja a hitelezés szolgáltatást, nincs értelme minden egyes ajánlat figyelembe vételére. Tekintse meg a legtöbb nagy és leginkább követelt bank feltételeit.

Sberbank Oroszország

A hitelező elfogadja a kölcsönök refinanszírozására irányuló kérelmeket, beleértve a kártyákat is. Egy új hitel akár 5 már meglévő szerződést is bezárhat. Itt a hitelfelvevő feltételei szerint megteheti a célkölcsönt, hogy adósságokat fizessen más hitelezőkhöz és bizonyos mértékű pluszt a fogyasztói igényekhez.

Itt a bank viszonylag alacsony arányban 14,9% -ot kínál ügyfeleinek. A maximális összeg 1 millió rubel, legfeljebb 60 hónap. Csak azt kell figyelembe venni, hogy a kamatot és az összeget a hitelező határozza meg minden egyes ügyfél számára külön-külön, jövedelme és egyéb paraméterei függvényében.

E javaslat szerint a hitelfelvevő csak pozitív hitelelőzménynek minősülő ügyfél lehet.

Ez a bank kedvezőbb feltételek mellett kínál kölcsönöket a harmadik fél hitelintézeteinek refinanszírozási kártyájára. Itt egy új hitel akár 6 aktív hitel után is bezárható. By the way, a bank garantálja a jóváhagyását a kérelmet a jóhiszemű fizetők, azaz azok, akik nem tartoztak a hitelezők. Azok az ügyfelek, akik nem rendelkeznek végrehajtási eljárással a végrehajtó szervek szolgálatában, a hitelek több mint egy éve történtek, a fizetési időszak alatt nem volt késedelmes fizetés.

Az ügyfelek aránya évente 13,9% -ról 15% -ra csökken. A legfeljebb 60 hónapos időszak, legfeljebb 3 millió rubel összeg.

A maximális hitel összege 1 millió rubel, legfeljebb 60 hónap. A bank feltételei szerint az ügyfél megkapja a szükséges összeget a folyó kötelezettségek kifizetéséhez és egy bizonyos összeget a nem célzott fogyasztói igényekhez. A Rosbank előnye - az ügyfél fizetési dátumának kiválasztására való alkalmassága.

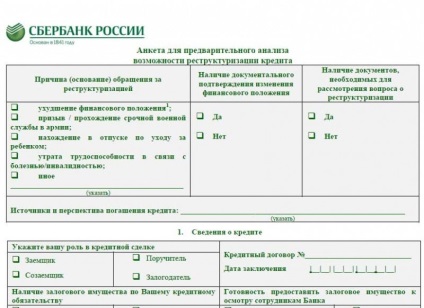

Refinanszírozási hitelek a Sberbankban

A refinanszírozási hitel általános feltételei

Refinancing credit cards - ez egy új hitel megtervezése, az ügyfélnek először bankot kell választania, majd kérvényezési űrlapot kell küldenie. Az ellenértékek ütemezése minden bank számára változó, de általában nem haladja meg az egy hétig. Pozitív döntés esetén egy dokumentumcsomagot kell készíteni (győződjön meg róla, hogy bevonja a jövedelemkimutatásokat), és jön a bankhoz kölcsönszerződés aláírásához.

Ha egy célzott kölcsönt készítesz, az új hitelezőnek szüksége lesz egy igazolásra a hitelkártya adósságának egyenlegéről, akkor kölcsönözheti azt a hitelezőtől. Ne felejtsük el, hogy az átalányösszeg minden nap változik, a kölcsönadó beszámol a kamatról. Az adósság törlése előtt adja meg újra az összeget.

A legtöbb esetben a bank nem utal pénzt bankszámlára egy külsõ banknál, hanem kiadja azt a hitelfelvevõnek, és viszont a hitelet önállóan kell ellátnia. Fizetés után a hitelezőnek bizonyítékot kell szolgáltatnia arról, hogy a másik bankkal fennálló kapcsolat megszűnik, és az adósságot visszafizetik.

Felhívjuk a figyelmet arra, hogy a banknak joga van a refinanszírozási kamatláb emeléséhez, ha az ügyfél nem erősíti meg a pénzeszközök tervezett felhasználását.

Mi a teendő a lejárt kártyákkal?

Gyakran előfordul, hogy az ügyfél nem tudott megbirkózni a pénzügyi terhekkel és késedelmet okozott a fizetésekben. Ebben a feltételezésben a bankok valószínűleg nem fognak beleegyezni abban, hogy új hiteleket nyújtanak, késedelmet szenvednek, és abban az időben a hiteltörténet már romlani fog. De van ez a helyzet.

Ha lemaradt a kártyán lévő fizetésről, akkor nem szabad elrejteni a bank biztonsági szolgálatának hívásain, ez csak súlyosbítja a helyzetet. Éppen ellenkezőleg, jobb, ha bejövünk a bankfiókba, és írunk egy kérelmet az adósságátütemezésre. Ha nem kapta meg az űrlapot, ne féljen szabad formában írni, majd kérjen egy másolatot és tegyen megjegyzést arról, hogy a kérelmet elfogadták. A banknak figyelembe kell vennie minden ügyfélalkalmazást, és írásbeli választ adnia kell.

Kérdőív a késedelmes tartozás szerkezetátalakításához a kártyán: példa

Ha nem áll módunkban teljes mértékben visszafizetni az adósságot, akkor a számlára letétbe helyezzük ezt az összeget, ami az Ön számára megvalósítható lesz. Előbb vagy utóbb a bank egyértelműen perelni fogja az adósot, ahol feltétlenül szükséged lesz az adósság átszervezésének megtagadására, és ha a hitelező nem nyújt ilyen lehetőséget, a bíróság minden bizonnyal a hitelfelvevő oldalán áll. Bár manapság, mivel a hiteladóink gyors növekedése hazánkban, a bankok éppen ellenkezőleg, mindig készen állnak arra, hogy félig találkozzanak, csak az alapok visszafizetésére.

Így a hitelkártyákon történő hitelezés valóságos esély a hitelfelvevők számára, hogy kiszabaduljanak az adósság-lyukból. Ne feledje, hogy az új kötelezettségeket jóhiszeműen kell végrehajtani, ezért óvatosan válassza ki a bankot úgy, hogy a havi kifizetés ne okozzon kárt a költségvetésében. A bankok honlapján hitelkalkulátorok használják őket, hogy kiszámítsák előnyöket.