Tranzakciók opcióval - stadopedia

Az opció egy tipikus, határozott idejű szerződéskötési szerződés, amely bizonyos összegek után egy bizonyos idő elteltével a szerződésben meghatározott áron megvásárolhatja vagy eladhatja az árut.

Ellentétben határidős, ahol a szerződéskötési folyamat maga ingyenes, a beszerzési lehetőség vevő fizet az eladónak egy bizonyos mennyiségű úgynevezett prémium, amely az abszolút jövedelem az eladó, és nem tekinthető a további kölcsönös. Ezenkívül az egyik fő különbség az, hogy az opció nem kötelező. Azaz, ha lejártát követően az opció időtartamának kedvezőtlen helyzet alakul ki, hogy annak birtokosa, az utóbbi nem hajtja végre a beállítást, és veszteségei korlátozódik az összeg a prémium (ami csak egy kis része a tranzakció).

Háromféle opciós szerződés létezik. Lehetőség vásárolni - "hívás" (hívás).

A hívónak jogában áll a pénznemet egy meghatározott időre befizetni egy meghatározott árfolyamon. Az opció megvásárlója kifizeti az opciós prémiumot és jogosult a tranzakció megtagadására. Ezt vegye figyelembe egy konkrét példához.

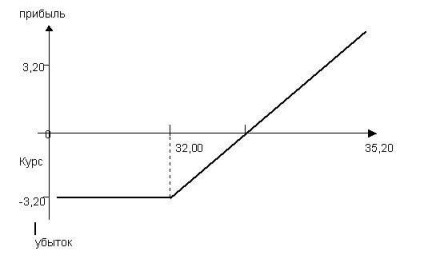

A bank megvásárolta az opciót a tőzsdén 3 ezer dollár vásárlására. A vételár 32,00 rubel / dollár. A brókert a tranzakció 10% -ának megfelelő díjjal fizették meg (dollárból 3,20 rubel).

Ábra. 1. Opcionális opciótulajdonos opciós stratégiája

Ennek eredményeként egy dollár kerül a bank 35,20 rubelt. Ennek következtében a bank csak akkor élvezheti az opció gyakorlását, ha az arány 35,20 rubelre emelkedik. és annál magasabb, és minél magasabb a kamatláb, annál nagyobb a bank nyeresége az árfolyam-különbségnél. Ha a kamatláb nem éri el a megadott összeget, az opció nem fog megvalósulni (ebben az esetben a devizát azonnali áron kell megvásárolni). A bank veszteségei ebben az esetben a prémium összegére korlátozódnak, függetlenül attól, hogy mekkora a rés. Ez az opciós stratégia grafikusan fejezhető ki (1. ábra).

2. A put opció kerül. A készlet tulajdonosa megkapja a jogot arra, hogy bizonyos pénznemre meghatározott időn belül meghatározott pénznemre tegye fel a pénznemet. Az opció vevője (aki szintén a deviza eladója) az opciós prémiumért fizet, és jogosult a tranzakció megtagadására. Ezt vegye figyelembe egy konkrét példához.

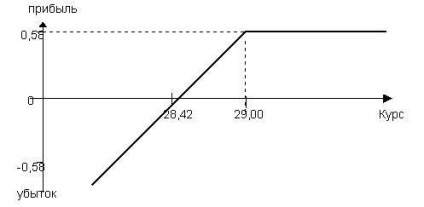

A bank előrejelzése szerint a dollár árfolyamának mérsékelt növekedése várható, és rögzített nyereséget szeretne kapni. 1 hónapos időtartamra eladja az eladási opciót 1 millió dollár értékben. A deviza eladási üteme 29,00 rubel / dollár. A bank opciója a tranzakció 2% -a (dollárból 0,58 rubel). Mi az opciós stratégia ebben az esetben?

Eladva a bankot, a bank megadja a vevőnek a lehetőséget, hogy eladja, és kötelezettséget vállal arra, hogy megvásároljon 1 millió dollárt 29,00 rubel árfolyamon. Valójában a bank számára, figyelembe véve a kapott támogatást, a vételár:

29,00 - 0,58 = 28,42 rubel. a dollárért.

Ábra. 2. Opció Opció Az eladó opciós stratégiája

Következésképpen, a dollár árfolyam 28,42 rubelt. és az opció lehívásával a bank munka „nullára”: a veszteségeket fedezi értékcsökkenés prémium. Az esés a dollár alatt ez jel, a bank szenved közvetlen és korlátlan (attól függően, hogy a dollár esik) veszteségeket. A dollár növekedésével az arány magasabb, mint 28,42 rubel. a bank kap nyereséget, legfeljebb 0,58 rubel. a dollár aránya 29,00 dörzsölje. Egy további növekedése során mi a célja, és ezt a stratégiát, az opció nem fogja végrehajtani (mivel a vételárat a devizapiacon felett lesz 29,00, a Bank által nyújtott), és a bank tartja a jutalmak (2. ábra)

0,58 * 1 millió = 580 000 rubel.

Röviden, a hívás és a put opciók stratégiája a következőképpen fejezhető ki:

- a vevők hívási stratégiáját az a tény határozza meg, hogy ha a tranzakció pénznemének megvásárlása esetén növekszik, potenciálisan korlátlan haszonnal jár. Ugyanakkor, amikor az ügylet árfolyama csökken, az esetleges veszteségek kockázatát korlátozza az opció (prémium) értéke;

- az eladó hívási stratégiája az, hogy az ügylet árfolyamának növekedésével a kockázat (veszteség) korlátlan. Ha az opció nincs aktiválva (ha a tranzakciós valuta árfolyama csökken), az eladó a nyereség összegében rögzített nyereséget biztosít;

- a vevő vevőjének stratégiája az, hogy jogában áll eladni a tranzakció pénznemét, korlátlan nyereséggel rendelkezik az ősszel. A devizaárfolyam növekedésével a vesztesége a fizetett díjra korlátozódik;

- Az eladó puta stratégia célja az, hogy, hogy megvásárolja a valuta az ügylet, ha az opció lehívásra kerül (abban az esetben a valuta gyengülése a tranzakció), ez biztosítja a fix jövedelem összege a támogatást, ha az opció nem hajtották végre (abban az esetben az árfolyam növekedés tranzakciók).

3. Ideiglenes lehetőség. Ezt a bank az ügyfél számára biztosítja, és az ügyféllel kapcsolatos jogot bármikor, egy adott időpontot megelőzően, a deviza bizonyos áron történő megvásárlására vagy eladására fordítja. Ezt az opciót történelmileg megelőzően egy raktári művelet előzte meg azzal a céllal, hogy egyidejűleg spekulatív ügyleteket hajtson végre az árfolyam emelésének és csökkentésének érdekében. Ez a lehetőség, amelyet a bank az ügyfél számára biztosít, lehetőséget nyújt arra a határidőre, amikor a pénznemet leszállítják, és egy ilyen tranzakciót a megállapodás szerinti időpont előtt kell végrehajtani. Ehhez a művelethez a prémium fizetőjének joga van korábban rögzített árfolyamon történő igénybevételre. Így az ügyletben résztvevő díjfizetési díjat fizet az opciós ügylet eredményeként kapott valuta átváltásának leginkább nyereséges jelenlegi árfolyamának megválasztásához. Ebben az esetben a prémium nem játszik szerepet a kártérítésben, mivel az opció időtartama alatt a tranzakció nem szüntethető meg. Amikor a tranzakció végrehajtásra kerül, az ügyfelek meghatározzák, melyik eladóként jár el, és aki vevőként jár el. Akkor egyikük, aki a prémiumot fizet egy másiknak, eladási tranzakciót hajt végre. Ez a tranzakció jövedelmezőbb a résztvevők számára, annál nagyobb a devizaárfolyamok ingadozása.

A határidős ügyletekhez hasonlóan az opciók nemcsak a deviza vételi és eladási árfolyamát, hanem a határidős kamatláb és a jövőbeli azonnali árfolyam és az árfolyam százalékos változása közötti diszkontot is magukban foglalják. Tipikusan a bankok egy kombinált rendszert használnak a műveletek kockázatának biztosítására opcióval: hívás értékesítése + eladás vásárlása, eladási + hívásvásárlás.

A közelmúltban a devizapozíciók népszerűsége egyre növekszik, és egyre többet használnak, annak ellenére, hogy a tőzsdén kívüli opciók magas költsége és forgalma nincs. Minden nagy bank általában aktívan eladja az ügyfeleknek.