Minta és jelentkezési űrlap a usnre való áttéréshez

Annak érdekében, hogy az egyéni vállalkozó egy egyszerűsített adózási rendszerre váltson, minden bizonnyal szüksége lesz egy mintára és egy pályázati űrlapra az USN-be való átálláshoz. Tekintettel arra, hogy sok üzletember felhasználhatja ezt a jogot, az átmenet szabályairól szóló információk meglehetősen keresettek. Ha egy vállalkozó megkezdi a tevékenységét, és azonnal meg akar építeni egy üzletet az USN alapján, akkor több funkciót is meg kell tudnia. Csakúgy, mint azok a üzletemberek, akik már üzleti kapcsolatban állnak egy közös adózási rendszerrel vagy imputált jövedelemmel, de úgy döntöttek, hogy az egyszerűsített adó jövedelmezőbb lesz számukra.

A polgárok előtt álló főbb kérdések az adófizetési rendszer megváltoztatásának feltételeivel, az egyszerűsített rendszerrel és az egyik rendszertől a másikba történő átmenethez kapcsolódó követelmények listájával kapcsolatosak.

Sajnos az USN-re való áttérés nem minden vállalat számára elérhető. Számos korlátozás van a tevékenység folytatásából származó bevétel összegére, a szervezetben dolgozó személyzet létszámára, a vállalat más vállalkozásainak részesedésére, és másokra.

Elvben a vállalkozók, akik tevékenységük túlzásáért kívánnak használni, vázlatosan két csoportra oszthatók. Az elsőre azoknak szólnak, akik üzleti tevékenységük kiinduló pozíciójában állnak, és újabban bejegyezték az adóhatóságokat. Számukra a fő kérdés az, hogy inkább adólevonási forrást kívánnak létrehozni: egy jövedelemtétel, vagy egy cikk a különbség a bevételek és a kiadások között. A második csoport azok, akik a már kialakított adórendszert kívánják felváltani, miután egy ideig dolgoztak. Az ilyen átmenet csak a következő évben lehetséges, amelyet a vállalkozóknak figyelembe kell venniük.

Azonban túl korai lenne beszélni arról, hogy miként hajthatja végre az USN átállását. Először is, meg kell határoznunk, hogy elvben mit tehet igénybe egy egyszerűsített adózási rendszer alkalmazása, és ehhez szükséges.

Az USN-re való áttérés után a számlázáshoz, adókhoz és jelentésekhez kapcsolódó összes feladatot erre az online szolgáltatásra lehet rendelni.

Ki nem tudja kihasználni az egyszerűsített verziót az év elejétől

Az egyéni vállalkozók és a tevékenységüket folytató személyek esetében az átmenet nem lehetséges a következő személyek számára:

• közjegyzői és ügyvédi szolgáltatásokat magánszemélyek;

• Egyetlen mezőgazdasági adóra vállalkozó vállalkozók;

• Egyéni vállalkozó, aki több mint 100 alkalmazottat foglalkoztat;

• Azok a vállalkozók, akik nem értesítették az adóhatóságok figyelmét arra, hogy egyszerűsített adózási rendszerre léptek át.

A szervezetek esetében a korlátozások kissé nagyobbak, majd felsoroljuk azokat a vállalatokat, amelyek egyszerűsített adózási rendszer alapján nem folytathatnak üzletet:

• A szervezetnek egy vagy több fiókja van;

• A szervezet jövedelme több mint negyvenöt millió rubel volt 9 hónapos időszakra, mielőtt kinyilvánította vágyát az adózási rendszer helyére;

• A pénzügyi tranzakciók területén tevékenységet folytató cégek, például banki szervezetek, biztosítótársaságok, befektetési vállalkozások és mások;

• Minden vállalkozás, amelynek tevékenysége a szerencsejáték-üzlethez kapcsolódik;

• Az USN nem lehetséges olyan gazdálkodó egységek számára, amelyek a mezőgazdasági rendszerben adótartozást fizetnek;

• Több mint száz embert foglalkoztató vállalatok száma;

• Bürokratikus, költségvetési vagy külföldi jellegű szervezetek;

• Azok a vállalkozások, amelyek állóeszközei több mint százmillió rubel;

• olyan vállalatok, amelyekben az érintett vállalatok részvétele meghaladja az egynegyedet, kivéve az adótörvény háromszázhatvanhatodik cikkében leírt eseteket;

• Mikrofinanszírozási társaságok;

• Az összes olyan vállalkozás, amely nem értesítette az adóhatóságot arról a tényről, hogy 100 átutazik az egyszerűsített eljáráshoz;

• Munkaerő-közvetítő alkalmazottak számára.

Tehát, hogy kihasználják az egyszerűsített adórendszer, a nyereség teljes összegét a kilenc hónapos időtartam nem lehet több, mint 51.615.000 rubelt, a dokumentum szerint hivatalnokok 685.

Győződjön meg róla, hogy az adófelügyelet minden bizonnyal megtudja, hogy egy olyan szervezet vagy IP, amely nem felel meg az egyszerűsített dokumentumok használatának követelményeinek, továbbra is megpróbálja átadni tevékenységét. Még a szervezet által küldött jelentések is eltérő formátumúak, mint az egyszerűsített jelentéskészítéshez.

Még akkor is, ha pénzt készítesz, nem az adófizetésre irányulnak, hanem extra összegként veszik figyelembe, ha az egyszerűsített rendszer hamis. Abban az időben az adó megmarad, és valószínű, hogy a vállalat fiókját blokkolni fogják.

Ezen okok miatt jobb, ha minden rendben rendezni fog mindent, hogy ne hozzon létre további problémás helyzeteket magának. A lényeg az, hogy valamennyi követelménynek megfelelnek, és a szabályok betartását, akkor az az egyszerűsített adórendszer jogos és logikus.

Milyen újaknak kell kihasználniuk az egyszerűsített adózási rendszert

Minden olyan cég, amely éppen a piacon kezdődik, és egyéni vállalkozó, harminc napon belül tájékoztatja az adóhatóságokat arról, hogy túlköltekezést használnak.

Attól függően, hogy a vállalkozó az adóbeszámolást választja-e, egy jelentéstétel, általános adólevonás is létrejön az adóhatóságnál. Az adókötelezettségek kiszámításának lehetőségét is megváltoztathatja.

Hogyan lehet megváltoztatni az adózási rendszert?

Egy egyszerűsített adózási rendszerre való áttérés érdekében a vállalkozónak be kell nyújtania az USN-be való áttérés iránti kérelmet. Amikor a dokumentumot be kell nyújtani, a vállalattól vagy az IP-től függ.

Követelmények a szervezetek és vállalkozók számára az USN használatára

1. Nem társulhatnak azokkal az üzleti formákkal, amelyek önmagukban kizárják az anyag elején feltüntetett egyszerűsített adózási rendszer működését;

2. Az egyszerűsített eljárásban működő vállalatok tevékenységében más szervezetek nem vehetnek részt több mint egynegyeden;

3. A nyereség, amelyet a jelentési időszak növekvő összege határoz meg, nem haladhatja meg a hatvanmillió rubelt. Az ilyen nyereséget évente egy deflátor segítségével indexálják;

4. Az USN-hez való átmenet nem lehetséges, ha a jelentési időszakban a munkavállalók száma meghaladja a százat;

5. A gazdálkodóban maradt operációs rendszerek értékelése minden jelentési időszakban legfeljebb 100 millió rubel lehet. Ennek az értéknek a meghatározásához az adóügyi nyilvántartásokat használják. Ez a korlátozás csak a szervezetekre és a vállalatokra vonatkozik.

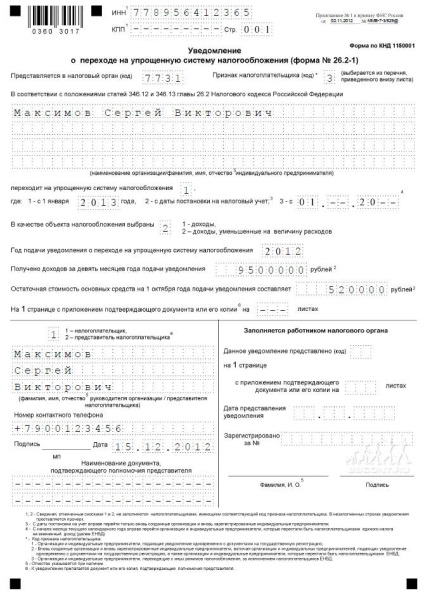

Az USN-be történő átutalásról szóló értesítés mintája a 26.2-1 formanyomtatványon:

Az egyszerűsített rendszer folytatása érdekében szükséges, hogy a társaság tevékenységeiből származó nyereség ne haladja meg az állami és adóhatóságok által évente meghatározott bizonyos korlátokat. Ha a nyereség meghaladja a határértéket, akkor az egyszerűsített adórendszer alkalmazása megszűnik, mind a szervezetek, mind a vállalatok számára, valamint az egyéni vállalkozók számára, automatikusan átkerülnek egy közös rendszerbe. Az egyszerűsített rendszeren végzett tevékenység leállítása után tizenöt napon belül tájékoztatni kell az adószolgálatot.

Ha elveszti az egyszerűsített használat jogát

Továbbá, hogy az USN megszüntetésére vonatkozó információkat tizenöt napig meg kell adni, az okmánynak a dokumentumban rögzített szabályoknak megfelelően kell elkészítenie a dokumentumot. Minden nyilatkozatot legkésőbb azon hónap huszonötödikén kell benyújtani, amely az azt a negyedet követi, amelyben a vállalkozó elveszítette az USN-hez való jogát. Ha azonban egy másik rendszerre való áttérést hajtottak végre, mintsem egy tevékenység felfüggesztését, a nyilatkozatokat a huszonötödik év előtt is elküldték a testületeknek.

Hogyan lehet átállni az egyszerűsítettről az ENDV vagy az OCH-re

Caroline Emelyanova. különösen a BBCONT.RU számára