A HÉA-val való munkavégzés előnyei és hátrányai

A vállalkozók megkezdése előtt a kérdés az, hogy mi a hozzáadottérték-adó és a mínusz IP? A válasz erre lehetővé teszi számukra, hogy döntsenek a jövőbeli adózási rendszerről. Általában a választás az OSTO-tól a HÉA vagy az USN között ÁFA nélkül történik.

A HÉA (hozzáadottérték-adó) megfizetésére vonatkozó kötelezettség csak az általános adózási rendszer alapján a vizsgálati időszakra vonatkozik. Ha egyéni vállalkozó nem írt egy alkalmazást az USN-re való áttérésre, akkor alapértelmezés szerint közös móddal kell dolgoznia.

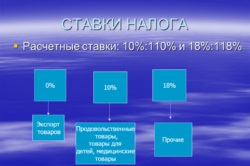

Az "egyszerűsített" vállalkozók mentesülnek a HÉA (18%) és a személyi jövedelemadó (13%) alól. Ehelyett 6% vagy 15% -os átalányadót fizetnek. Így az "egyszerűsített" lehetővé teszi az üzleti adóterhek csökkentését. Mindazonáltal sok vállalkozó tudatosan választja az OSS-t. Mi az oka ennek a helyzetnek?

A vállalkozóval folytatott HÉA-munka előnyei

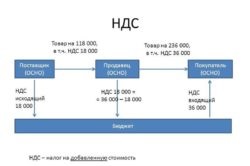

Az OSS vállalkozói a hozzáadottérték-adó levonását vehetik igénybe, és ugyanakkor a költségvetésbe fizetők. Ez a tény a helyzettől függően nagy hátránynak tekinthető.

Ebben az esetben a nagyvállalatokkal folytatott közös vállalkozás lehetővé teszi, hogy olyan jövedelmet kapjon, amely nem számlázza az áfabizetést. Gyakran az ilyen együttműködés hosszú távú szerződések keretében zajlik, ami stabilabbá teszi az üzletet. Ezenkívül új piacokat nyit a vállalkozók számára, és lehetőséget nyújt üzleti tevékenységük fejlesztésére. A nagy ügyfelektől kapott nyereség pedig végső soron az OCHA keretén belül magasabb költségvetési terheket blokk. Az ilyen vállalkozók az általános üzemmódban minden előnyével „egyszerűsített adózás” és egyéb speciális rendszerek (UTII SPE) irrelevánsak.

Míg a természetes személyekkel dolgozó vállalkozók számára a prioritások közé tartozik a költségvetés juttatásainak csökkentése. Az OSSO-val való együttműködés nem megfelelő, és csak a jövedelmezőséget csökkenti.

Az IPO nem csak számlát nyújthat az ügyfeleknek, hanem csökkentheti a szállítóktól kapott "bejövő" HÉA-adót. Míg az USN-nél a HÉA nem vonható le az ÁFA-nál, még akkor sem, ha van számla. Ez az előny nem olyan fontos az SP az USN „bevétel-kiadás”, amely magában foglalja az összes üzleti tevékenység költségeinek (beleértve az adó által fizetett nekik) a költségek, amikor az adóalap megállapításakor.

Bizonyos esetekben a vállalkozó kénytelen dolgozni egy általános rendszeren és fizetni a hozzáadottérték-adót, mivel nincs választása az OSS és az USN között.

Például ha Oroszországba importálja az árukat, vagy éves bevétele meghaladja az USN-ben megállapított korlátot.

A HÉA-fizetők nagyobb szabadságot élveznek a vállalkozásban. nincs beállítva szigorú korlátokat a bevétel összege, foglalkoztatottak száma, a tevékenység típusa őket (mint UTII és PSN), a lista költségek (USN „bevétel-kiadás”).

A közös rendszeren dolgozó PI-k más előnyökkel is rendelkeznek, amelyek nem kapcsolódnak közvetlenül a HÉA-hoz. A 3-NDFL nyilatkozat megléte megnyitja a kölcsönzött pénzeszközöket az IP számára. Sokkal könnyebb számukra, hogy készpénzben kölcsönt kapjanak, kölcsönöket nyújtsanak az üzleti fejlődéshez, jelzálogkölcsönhöz, autóhitelhez, mivel be tudják dokumentálni jövedelmüket. Az FBO-knak szóló IP-k számíthatnak a törvény által előírt összes adólevonásra.

Vissza a tartalomhoz

A vállalkozóval kapcsolatos HÉA-mulasztás miatti kiesések

Mint minden adórendszer, a FLEG-nek mind az előnyei, mind a hátrányai vannak. Ezek közül a következők tartoznak:

- A vállalkozók az általános adórendszerben minden adót (beleértve a személyi jövedelemadó- és ingatlanadót) fizetnek. Az általános rendszerben az FE-ban nincsenek adókedvezmények, valamint a vállalkozók számára a költségvetésen kívüli alapok levonása.

- HÉA megfizetése jár kötelezettség megfelelő nyilvántartást vezet, és hogy egy nyilatkozatot ezt az adót, gondosan ellenőrizze az elsődleges dokumentumok folyamatosan adónyilvántartásokhoz. Ez jelentősen megnehezíti a könyvelést, és gyakran igényel egy szakképzett személyzet könyvelő bevonását, ami sok pénzt igényel.

- Gyakran előfordul, hogy nem csak egy teljes idejű könyvelőre van szükség, hanem egy speciális számviteli program is.

- IP, közös rendszeren dolgozva, jelentéseket kell benyújtania elektronikus úton. Ez egy további kiadási irány.

- Az általános adórendszerrel rendelkező vállalkozókat gyakran ellenőrzik (általában a hozzáadottérték-adó levonása miatt).

A HÉA-val kapcsolatos IP előnyeinek, hátrányainak és jellemzőinek ismeretében helyes döntést hozhat.