Az IP alapú jövedelemadó kiszámításának és kifizetésének módja

- Az általános adózási rendszer lényege

- Egyéni vállalkozói személyi jövedelemadó számítása

- Az OCHA keretében fizetendő jövedelemadó

A FIS-ben a VI nyereségadója egyenlő a nettó jövedelem 13% -ával. Az általános adózási rendszer különbözik a költségvetés egyéb juttatási módjaitól. Ezért az egyéni vállalkozónak fizetett nyereségadó fizetési sorrendje némi eltérést mutat.

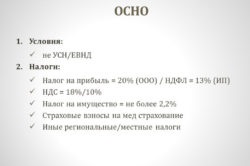

Az általános adózási rendszer lényege

Az általános adózási rendszer a legfontosabb, a nyilvántartásba vételkor automatikusan működésbe lép, és nem köteles átadni. Továbbá, ha az IP megszűnik a speciális módok használatának feltételeinek teljesítéséhez, automatikusan átkerül az általános rendszerbe.

Az OSSO-n a legnehezebb adóteher az IP esetében. Ő köteles minden adót megfizetni, átadni a HÉA-t és a nyereségadókat, számlát vezetni, jelentéseket benyújtania. Nincsenek egyszerűsítések és kényeztetések a PI-k számára.

Az egyszerűsített rendszerektől eltérően, amikor egy OSTO üzletembernek sok adót kell fizetnie:

Az ilyen összetett elszámolás elvégzéséhez a vállalkozónak saját könyvelőjével kell rendelkeznie, és speciális elektronikus számviteli programot kell használnia.

De a közös rendszernek pozitív tulajdonságai vannak: nincsenek korlátozások (a bevételek, a tőke és az alkalmazottak száma tekintetében), amelyek különleges rendszabályok szerint keletkeznek. Közös rendszert használnak, ha:

- az üzletkötő vállalkozónak HÉA-fizetőnek kell lennie;

- Az IP nem tartozik a különleges módok alkalmazási feltételeinek;

- az üzletember kiváltja a nyereségadót, mert különleges tevékenységet folytat.

Ha egy vállalkozó egyidejűleg számos regisztrált tevékenységet végez, akkor minden egyes üzleti opció saját adórendszerrel rendelkezhet: általános, egységes imputált jövedelem, szabadalom.

Vissza a tartalomhoz

Egyéni vállalkozói személyi jövedelemadó számítása

A FISP IP-je a vállalkozói tevékenységre kivetett jövedelemadót nem jogi személyként, hanem egyénként fizeti. Ha egy üzletember az Orosz Föderáció rezidense, akkor a személyi jövedelemadó 13%. A külföldiek esetében a jövedelemadó 30%. Az a bizonyíték, hogy az FE rezidens, 18 éven át folyamatosan tartózkodik az Orosz Föderációban 12 hónapig.

A bevételek magukban foglalják: az értékesítésből származó bevételeket, a lízingtelepülésekből származó bevételeket és egyéb nem működő bevételeket. A költségek közé tartoznak a következők: a termelés és az értékesítés költségei (anyagok, berendezések, alkalmazottak fizetése) és a nem értékesítési költségek (helyiségek bérbeadása, a banknak nyújtott kamat kölcsönök, közüzemi kifizetések).

Minél magasabbak a költségek, annál kevesebb az adóalap. Ezért a vállalkozónak be kell mutatnia a fiskális hatóságoknak a valóságot és a felmerült költségek szükségességét:

- a beruházásoknak gazdaságilag indokoltnak kell lenniük, vagyis hasznot kell hozniuk;

- minden kiadást dokumentálni kell (cselekmények, számlák, számlák, bankszámlakivonatok, szerződések).

Ha az üzletembernek nincs költsége, vagy igazolnia kell a visszaigazolást, akkor a törvény szerint jogában áll az adózás alá eső jövedelem összegének 20% -kal csökkentése.

Vissza a tartalomhoz

Az OCHA keretében fizetendő jövedelemadó

Az általános adózási rendszer értelmében az egyéni vállalkozónak negyedéves előleget kell fizetnie a jövedelemadóról a költségvetésbe, amelyet a tervezett jövedelem összege alapján kell kiszámítani.

Az előlegek a Bevételi és kiadási Nyilatkozatban meghatározott tényleges adatokból származnak. Az előző időszak nettó bevétele alapul szolgál a jövőbeni nyereségek megtervezéséhez. Az előlegeket a Ch. Az Orosz Föderáció adótörvényének 23. cikke.

Az adózás önállóan számolja ki az adókedvezmény nagyságát, attól az adatból kiindulva, amelyet az IP megadta a nyilatkozatban. Fizesseljesítés esetén az adófelügyelő köteles a fizetendő összeggel értesítést küldeni az üzletembernek. Az adósság összegének megfelelő időben történő megfizetésének elmulasztása esetén büntetést kell fizetni.

A negyedéves adófizetési kötelezettségeket időben kell teljesíteni:

Abban az esetben, ha a vállalkozó azt várja az időszakban a változás a bevételek több mint 50% -kal az előző, akkor köteles adóbevallást költségvetési szolgáltatás formájában 4-gödör.