A banki kockázatok besorolása, típusai, csökkentési és menedzsment módszerei

Az ország gazdaságának gazdasági rendszere a hajók tájékoztatására vonatkozó törvény hatálya alá tartozik. A két legközelebbi "hajó" (kereskedelmi és feldolgozóipar, bankügy) szorosan kapcsolódik egymáshoz. Ezért van egy valódi szektorbeli üzletember, aki a befektetési projektek finanszírozásának eldöntésekor a hitelintézettel való kölcsönhatás idején képviseli a legfontosabb banki kockázatokat. Ez lehetővé teszi a megfelelő partner kiválasztását a szabad pénzeszközök hitelezésével és elhelyezésével, és kompetens módon a tárgyalási folyamat megépítéséhez.

A kockázatok fogalma a bankszektorban

A kereskedelmi szervezetnek egy bankkal való együttműködése egy hitelintézet kitartásával sokrétű. A bank, általában a hitelfelvevő hitelek kibocsátásának lehetséges feltételeit figyelembe véve, valamilyen módon összekapcsolja őket a különböző mértékű marginális szolgáltatásokkal. Az ajánlat általában:

- elszámolási és készpénzes szolgáltatások;

- fizetési terminálok használata;

- műanyag kártyákon alapuló fizetési projektek;

- más típusú "terhelés".

Mindez bizonyít egy dolgot: a mai világban lehetetlen megállapítani, hogy az ügyfelek számára nem jelentenek kockázatot a banki kockázatok. És minél nagyobb az ügyfél, annál nagyobb az érdeklődés természetesen. Melyek a bankkockázatok? Mi a koncepciójuk? Mennyire azonosak a hitelkockázattal? Hogyan kezelik a bankokat a kockázatok? Azt javaslom, hogy foglalkozzak ezzel.

A banki kockázatok lényege, hogy a törvény által felhatalmazott kereskedelmi szervezetként és az Orosz Föderáció Központi Bankjánál a bank nem képes elkerülni a lehetséges veszteségeket piaci bizonytalanság esetén. Ezért a bankkockázatok alapján a hitelintézet által hozott döntések miatt a nem kívánt események lehetőségét mérlegeljük. Ezeket a döntéseket a pénzügyi tranzakciók, a menedzsment, az ügyfelekkel való interakció, valamint az általuk okozott valószínű események okozzák a bank forrásainak részleges vagy teljes elvesztéséhez, a várható összegek és a többletköltségek elmaradása miatt.

A fenti koncepciót nemcsak a kockázat jelensége okozza, hanem a banki tevékenység sajátossága is, amelynek teljesítményjellemzői a jövedelmezőség, a likviditás és a fokozott biztonsági számvitel. A banki kockázatok lényege változatlan, de tartalmi oldaluk rendszeres átalakulásokon megy keresztül. Ennek okai a folyamatok sokaságában rejlenek, néhányat megjegyzünk.

- Strukturális változások a hitelszolgálatok piacán.

- Szankciók, válság, monetáris politika stb. Okozta kamat ingadozások.

- A gazdasági növekedés stagnálása.

- Az első osztályú hitelfelvevők tárgyalási pozíciójának növekedése és számuk csökkenése.

- A főbb kockázatok (hitelek és kamatok) értékeinek növekedése.

- A banki eszközök immobilizálódásának nagyobb kockázata.

- Az állam vágya, hogy korlátozza a kockázatot a kapcsolt felekre.

A hitelintézetek kockázatainak osztályozása

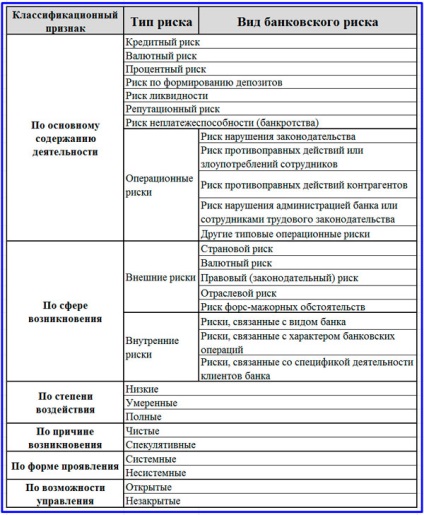

A banki kockázatok osztályba sorolása fajokba

A fentiek a legelterjedtebbek a banki kockázatok szakirodalmi források osztályozásában. Különleges helyet foglalnak magukban a működési kockázatok, amelyek főként a hitelintézet irányításában bekövetkezett hibák okozzák. A banki kockázatok legfontosabb típusai, például a hitelek, devizák és kamatkockázatok elsősorban a vizsgált üzletág háromszoros céljához kapcsolódnak, amely a következőkből áll:

- a piac pénzáramlásának biztosítására irányuló piaci kérés kielégítése;

- az üzleti élet és a lakosság legmegbízhatóbb és legbiztonságosabb pénzügyi partnere, a stabil munkaadó hírneve fejlesztése és megőrzése;

- a tervezett nyereség átvétele, az üzleti érték növekedése és a tulajdonosok jövedelme.

A banki kockázatok jellemzői az ilyen típusú tevékenységek sajátosságaira vonatkoznak. A munkavállalók munkája tárgya pénz vagy értékpapír. A legtöbb munkavállaló kezeli, biztosítja vagy közvetlenül részt vesz a pénzforgalmi folyamatokban. A pénzügyi vagy spekulatív fenyegetések az üzleti kockázatokban rejlik. És a személyzet hibái a versenyképesség fontosságával a piaci feltételek kedvezőtlen alakulásának valószínűségével.

A portfólióbefektetések kezelése és a tőzsdei helyzet minősége határozza meg a piaci kockázatok méretét, ami szintén fontos a bankszektorban. Ennek lényege, hogy az intézmény veszteségeket szenvedhet abban az esetben, ha a fix kamatozású vagy fix kamatozású értékpapírokból származó kölcsönök költsége csökken. Ez a kamatlábak növekedésével történik, és kellemetlen következményekkel járhat. A fejezet egy másik lehetőséggel zárul a kockázatok osztályozásához.

A banki kockázatok alternatív besorolási rendszere

A Bázeli Bizottság előírásai

A banki kockázatok kezelésének egyik szempontja, amelyet nem lehet figyelmen kívül hagyni. Ismeretes, hogy a bankszektor erősen szabályozott. A bankrendszer felügyeletét és ellenőrzését az Oroszországi Központi Bank bízza meg. Lényegében az iparág egy "állam az államban" számos írásos és íratlan szabályokkal. Az Orosz Föderáció Központi Bankja szabályoz és végrehajtja az alárendelt struktúrák nagyszámú instrukcióinak végrehajtását, a test különös figyelme mellett bankkockázatok is vannak. A szabályozási gyakorlatban Oroszország fő bankja a Bázeli Bankfelügyeleti Bizottság ajánlásaira támaszkodik, amelyet a G10 Központi Bankja 1975-ben hozta létre a nagy pénzintézetek csődjeinek sorozata után.

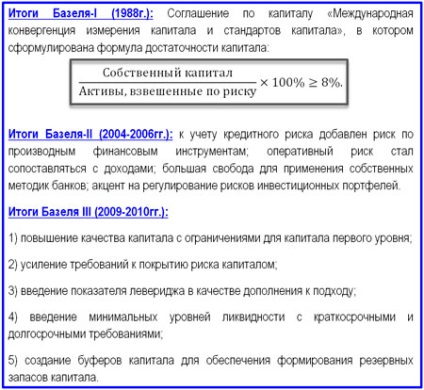

Munkája során a bizottság a standard három változatát következetesen, a Bázel I, a Basel II és a Basel III "szinkronizált" szakmai környezetben kiadta. A banki kockázatok menedzselésének felügyeletét szolgáló módszerek és elvek, amelyeket ezekbe a dokumentumokba ágyaztak, fokozatosan elterjedtek a G-10 mellett Oroszországban is. Ugyanakkor a követelmények fokozatos bevezetése kötelező. A bizottság tevékenységének legfontosabb eredményei az alábbi listában találhatók.

A CBR aktívan és folyamatosan arra kényszeríti a bankrendszert, hogy végrehajtsa a Bázeli Bizottság döntéseit. Ez a politika azzal függ össze, hogy szükség van-e valódi növekedésre a hitelintézetek tevékenységének a tevékenység kockázataival szemben. Emellett számos hazai bank működik a nemzetközi piacon, ami számos fontos követelménynek számít. Közülük - a nemzetközi gyakorlatban elfogadott elveknek való megfelelés. A világ ízlésének és üzleti gyakorlatának szabályai a Bázel betartása. Ezért az orosz szolgáltatók számára a szabályokon alapuló banki kockázatkezelési rendszer az egyik feltétele a megbízható partnerek nemzetközi hírű hírnevének megőrzésének.

Oroszországi Bank tervei a Bázel III bevezetésére. Forrás: www.sas.com

A banki kockázatok kezelésének módszerei

A banki kockázatkezelést univerzális módszertan alapján végzik, figyelembe véve az ágazat különleges helyét az ország gazdasági összetételében és az üzlet sajátosságait. A banki kockázatkezelési rendszer két részre osztható, beleértve a fenyegetések és a speciális módszerek valószínűségének csökkentésére szolgáló általános módszereket. A kockázatkezelés általános módszerei a következők:

- a hitelek diverzifikálása;

- konzorcium alapú hitelezés;

- határértékek meghatározása;

- hitel- és betétbiztosítás;

- kockázati fedezet;

- zálogjog kötelezettségek bevezetése;

- számviteli műveletek bővítése;

- a hitelfelvevők hitelképességének rendszeres ellenőrzése.

A konzorciális hitelek olyan banki hitelek, amelyeket egy hitelfelvevő egy bankcsoportnak ad ki, amelyek egy közösen kötött hitelszerződés alapján egyesítve vannak, különösen nagy léptékben. A veszteségek esetleges szintjének hatékony ellenőrzésére a határmódszert alkalmazzák, amely alapján megállapítják a kibocsátott hitel mértékének határértékeit a szokásos feltételekkel, a kiadásokkal vagy a banki szolgáltatások értékesítésével kapcsolatban. A fedezeti módszerek az árváltozások veszteségének biztosítására alapulnak a valós árupiacon a határidős vagy opciós piaccal kapcsolatban.

A fedezeti portfólió menedzsmentje lehetővé teszi a banki tevékenységek kockázatainak jelentős csökkenését. A záloga biztonsági és ösztönző funkciókat lát el. A banki kockázatok kezelésének szükségképpen a fedezeti kockázatokat külön csoportként kell figyelembe vennie, amely integrált megközelítést igényel a tényezők negatív hatásának csökkentése érdekében. A számlák újrafelmérése a kereskedelmi értékpapír-számlák újraértékeléséhez kapcsolódó bankközi hitelezési eljárások különleges típusa.

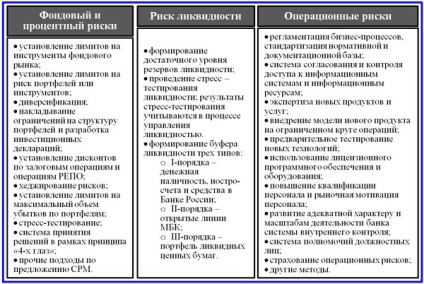

A banki kockázatok kezelésének módszere

A fentiek példák a belső banki kockázatokra vonatkozó általános és speciális módszerekre. Különösen fontosak a banki kockázatok kezelésének egyéni módjai a helyi fenyegetések csökkentése szempontjából. Az "UralSib" bankcsoportban alkalmazott kockázatkezelési technika példájaként tekintjük őket, és különféle módszerekkel választottuk ki. A csoportnak eléggé hatékony kockázatkezelési rendszere van, természetesen a hitelkockázat legrészletesebb kezelése. Számos kulcsfontosságú kockázattal az alábbiakban adjuk meg a szabályozásukra alkalmazott módszerek megfejtését.

Áttekintettük a koncepciót, és bármilyen banki kockázatok, a felügyelet meghatározott kulcs kezelésére és minimálisra csökkenti a fenyegetések tevékenység a pénzügyi és hitel műveleteket. Igazgató és pénzügyi vezérigazgató, kérdések forrásbevonás egy projekt vagy hiánya miatt a forgótőke, akkor legalább jelképesen, hogy képviselje a szerkezet a banki kockázatok. Ezek az ismeretek egy jó platform a tárgyalások a meghatalmazott személy a bank. Ez különösen fontos időszakban a történelem, ha a kockázatok a hitelintézetek vezethet nemkívánatos események a vállalkozások számára.