Besorolása a pénzügyi piacok - studopediya

Jellemzőitől függően az egyes szegmensek a pénzügyi piacon vannak különböző megközelítéseket besorolását a pénzügyi piacok-O.

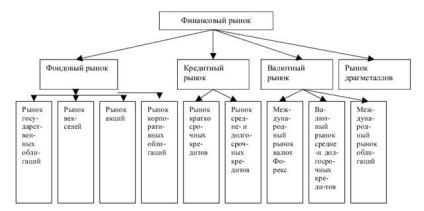

Sokkal valószínűbb, hogy az alábbi osztályozás, társ-Thoraya grafikusan ábrán látható. 3.

3. ábra: A besorolást a pénzügyi piacok

A pénzügyi piacok jönnek létre a négy piacon - a tőzsdén, hitelpiac devizapiacon, a piac nemesfémek.

1. A tőzsde - szerves része a pénzügyi piac (RF a szűkebb értelemben vett) - a szervezett értékpapír-piacon. Ez a piac ténylegesen meglévő tőke (készpénz és hitel), valamint a makro szinten egy szabályozója spontán előforduló nemzetgazdasági és gazdasági folyamatokat.

Az értékpapír-piaci különbözik más típusú piacspecifikus áru jellegét.

Biztonság - egy különleges fajta termék: mind a cím az ingatlan, és a jogot, hogy jövedelmet.

Ezt a terméket, értékkel nem lehet értékesíteni magasabb piaci árat. Ez azért van, mert a biztonsági névleges érték, de kifejezi a valós része a befektetett tőke, az ipari vagy egyéb termelés.

Tulajdonviszonyt megtestesítő értékpapírok - a papír úszó (ingadozó) Természetesen azok az eszközök oktatási források (tőkefelhalmozás).

Ők vannak osztva alap és származtatott.

A fő közé részvények és kötvények, és termékek - opciók, opciós, határidős (azok megerősítik a jogot a vételi és eladási értékpapírok, de nem).

Séta különböző fajtájú értékpapírok: megtakarítás (letétkezelő) igazolások, valamint a kereskedelmi: váltókat, fuvarlevelek, akkreditív, ellenőrzések és mások.

A piacon a értékpapírok kibocsátása és forgalomba értékpapír, nemcsak mint olyan, hanem az azokat helyettesítő - kuponok, igazolások, stb

Értékpapír-piaci résztvevőket, hogy három csoportba sorolhatók:

q kibocsátók - személyek, amelyek értékpapírt kibocsátó, hogy a szükséges forrásokat;

q befektetők - akik vásárolnak értékpapírokat céljára tulajdonában ingatlan és egyéb jogok érdekében bevételt;

q közvetítők - szolgáltatást nyújtó személyek a kibocsátók és a befektetők. A tőzsde (tőzsde) van felosztva, a tőzsde, az OTC-piacon, a primer, szekunder, valamint azonnali és határidős piacokon.

Az elsődleges piacon van egy elsődleges áldozatul, azaz folyamat, hogy piacra újonnan kibocsátott értékpapírok.

Kötelező elsődleges piaci szereplők - a kibocsátók és a befektetők.

Másodlagos pénzpiaci - olyan piacon, ahol a vevők és az eladók működnek „használt” értékpapírok (vagyis által kibocsátott korábban), és mint általában, az árak magasabbak, mint árakat azonos értékpapírokat a kezdeti áldozatul.

A fő célja a másodlagos értékpapír-piaci - a források újraelosztását a piaci szereplők között megfelelően kívánságaikat, igények és lehetőségek.

A létezése másodlagos pénzpiaci stimulál mennyiségének növekedése a vásárlások értékpapírok befektetők által az elsődleges pénzügyi piacon.

Attól függően, hogy az időzítés a tranzakció értékpapír tőzsdei oszlik azonnali és határidős piaci szegmensben.

A spot piac jellemzi az a tény, hogy az értékpapírok készpénz végeztek majdnem a tranzakció során.

A határidős piacon forgalmazott határidős szerződések: forward, határidős, opciós, swap.

Előre piac - a piac, ahol a tranzakció felek megállapodnak a kínálati a meglévő valójában értékpapírok végleges kiszámításához egy adott időpontban a jövőben.

Határidős piac - olyan piac, ahol a kereskedelem végzik szállítási szerződést egy bizonyos időpontban a jövőben forgalmazott pénzügyi eszközök a pénzügyi piacokon.

Választható piac - a piac amely lehetővé tette a vételi és eladási ügyletek a jogot, hogy vásárolni vagy eladni egy adott pénzügyi eszköz előre meghatározott áron (az úgynevezett kötési ár) lejárta előtt annak érvényességét.

felcseréli piacon - a piac közvetlen cseréket szerződések piaci szereplők között. Ezen a piacon garantálja a kölcsönös két pénzügyi kötelezettségek egy bizonyos ponton (vagy más különleges pillanata) a jövőben.

Kitüntetések swap ügyletek hatására a határidős ügylet, hogy a csere során fordítására csak a nettó összegek közötti különbség az egyes kötelezettség. Továbbá, specifikus paraméterek a kölcsönös kötelezettségvállalások csere (ellentétben a határidős szerződés) az ügylet nincs megadva, és függően változhat a külső körülmények változását, például a kamatláb, árfolyam vagy egyéb tényezők.

A fejlesztés a besorolás a pénzügyi piacok fent tárgyalt kell említeni piacok biztosítási kötvények és jelzálog piacokon.

Ez a speciális piacok pénzügyi eszközök és intézmények - megtakarítási intézetek eljárva szerződéses alapon. A befektetési politika a biztosítók és nyugdíjpénztárak megszerzését célzó hosszú távú pénzügyi eszközöket.

2. Credit piac (angol hitelpiacon.) - a gömb a piaci viszonyok, amelyben a felhalmozási, elosztását és újraelosztását hitelforrások biztosításához szükséges folytonosságát és hatékonyságát a társadalmi reprodukció. pénzáramlások a hitelpiacon a bankok, szakosított pénzügyi és hitelintézetek, a tőzsdék. Hagyományosan behatárolják a piacon a rövid lejáratú hitel tőke (pénzpiaci) és a piaci közép- és hosszú távú tőke (tőkepiaci), beleértve és a pénzügyi piacon.

3. devizapiacon. A devizapiacon - egy olyan rendszer stabil gazdasági és intézményi kapcsolatot a vételi és eladási deviza és fizetési dokumentumok devizában. Megkülönböztetni a csere és OTC piacokon.

Devizapiacot - a gömb pénzforgalom speciális pénzügyi intézmények - tőzsdéken - a szervezett és rendszeres értékesítése deviza. Kereskedés a csere végzik csak tőzsdetag - és kizárólag azoknak a valuták, amelyek szerepelnek az idézet listán, azaz Úgy telt el a felvételi eljárást az értékesítésre.

OTC piacon - a nagy bevásárló rendszer, amelynek a tevékenysége szigorú és kötelező szabályokat. OTC kereskedők nevezik „piaci döntéshozók” ( „alkotók, alkotók a piac”),

A tranzakció az országban ember használja a nemzeti valuta, de a műveletek elvégzése külföldön, szükséges deviza. Például, ha egy cég köt szerződést az Egyesült Államokban a berendezések beszerzésére. hogy szüksége volt az amerikai valuta fizetni a tranzakciót. Ezekre a célokra vannak speciális piacokon. amely lehet vásárolt vagy eladott deviza és az úgynevezett devizapiacok.

4. nemesfémek. nemesfémek és drágakövek piacon lehet meghatározni, mint a gazdasági kapcsolatok hatóköre a felek közötti ügyletekre nem nemesfém, drágakövek és az értékpapírok jegyzett arany.

Egy funkcionális szempontból a piac a nemesfémek és drágakövek a kereskedelmi és pénzügyi központ, amely elsősorban kereskedelem és más kereskedelmi és ingatlanügyletek ezeket az eszközöket.

Az intézményi szempontból a piac a nemesfémek és drágakövek halmaza külön engedélyezett bankok, tőzsdék nemesfémek és drágakövek, a pénzügyi vállalatok és egyéb cseréket, tranzakciókat értékpapír, idézett arany.

nemesfémek és drágakövek piacon, mint a rendszer áll az egyes ágazatokban. A fő szektorok piaci nemesfémek és drágakövek az arany piacán.

2.2. pénzintézetek

A pénzügyi piac szervezetileg lehet tekinteni, mint egy olyan rendszer, mint egy sor pénzügyi intézmények - gazdasági szereplők részt vesz a kérdés, és az eladás pénzügyi eszközök, mint a fő feladata a pénzügyi intézmények - a hatékony mozgását álló forrásokat a tulajdonosok ezeket a forrásokat, hogy a hitelfelvevők.

Minden pénzintézet felruházott bizonyos hatáskörökkel, hogy végezzen pénzügyi tranzakciók pénzügyi eszközökkel jellemzi egy adott szett.

Úgy döntött, hogy pénzügyi intézmények típusai a következők:

- állami nyugdíjalapok;

A pénzügyi közvetítők is lehet négy csoportba oszthatók:

- pénzintézetek betét típusú;

- szerződéses megtakarítási intézetek;

- egyéb pénzügyi szervezetekkel.

I. A pénzügyi intézmények betét típusát. A leggyakoribb pénzügyi közvetítő oldjuk vetítés típusú letéti szervek. A fő intézmény ennek a csoportnak a közvetítők - a kereskedelmi bankok. megtakarítási intézetek és hitelszövetkezetek-nye. A kereskedelmi bankok általában széles dia-pazona szolgáltatások vonzzák pénzeszközöket a gazdasági alobjektumokból és hitelezés. Mivel fontos a kereskedelmi bankok a fejlesztés gazdaság egészére elég nagy, akkor szigorú állami felügyelet és ellenőrzés.

Együtt a kereskedelmi bankok, központi bankok működését a pénzügyi piacok és a nem banki hitel szervezetek, amelyek a jogot, hogy a bizonyos banki műveleteket megfelelően az engedélyt a Központi Bank az Orosz Föderáció.

II. Megtakarítási intézetek (takarékpénztárak) - szakosított pénzintézetek, fürdőszoba, a fő forrásai a források együttes toryh elvégzésére különféle takarékbetétek és lekötött betétek trebitelskie. Ezek a pénzintézetek kölcsön Denezh nye alapok viszonylag rövid idő alatt a használata a jelenlegi és a megtakarítási számlák, majd kölcsönöznek nekik, hogy az alanyok a pénzügyi piacok egy pillantást a hosszú távú, elsősorban a biztosíték formájában ingatlan. Bár megtakarítási intézetek adnak hitelt a különféle, főként, vesznek részt a jelzáloghitelezés és pénzügyi-CIÓ ingatlanügyletek.

III. Hitelszövetkezetek - pénzügyi kölcsönös hitelintézetek. Vesznek egyedi betétek és hitelek hitelszövetkezet tagjai. A kötelezettségek ilyen szövetségek jönnek létre a megtakarítási számlák és számlák ellenőrzése (részvény). Alapok hitelszövetkezetek biztosítja az Unió tagjai formájában rövid távú fogyasztási hitelek. Hitelszövetkezetek is számos előnnyel bír az egyéb típusú pénzügyi intézmények, betéti, mivel ezek mentesek a jövedelemadó, és nem tartoznak a trösztellenes törvényeket.

Ennek a kölcsönös hitelintézetek. hitelszövetkezetek nincs jegyzett tőke és a saját tőke áll, a tartalékok, a tőke többlet és a felhalmozott eredmény.

Oroszországban, a tevékenységek hitelszövetkezetek még nem eléggé terjesztik, és nem rendelkezik elegendő jogi keretet.

IV. Biztosítók és nyugdíjpénztárak megtakarítási intézetek eljárva szerződéses alapon. A pénzügyi intézmények az ilyen típusú jellemzi a folyamatos beáramló forrásokat a tulajdonosok és a biztosítási kötvények és a számlákat, nyugdíjpénztárak, emiatt a biztosítók és nyugdíjpénztárak képesek befektetni többlet forrásokat a hosszú távú pénzügyi eszközök magas hozammal.