Anyagi támogatás kiszámításánál jövedelemadó

Pénzügyi támogatást pribylpo adó általános szabályai nem csökken, bár fontos szerepet játszott ebben a helyzetben értelmezése, hogy a pénzügyi támogatást a személyzet tagjai. Figyelembe véve a sajátosságait az ilyen kifizetések kiszámítása során a jövedelemadó és lesz szó a cikkben.

Egységes meghatározása pénzügyi részvételét a szervezet vezetése az élet tagjai a jelenlegi szabályozás nem tartalmaz a személyzet. Ugyanakkor számos szabályozás határozza meg az eljárást a pénzügyi támogatás biztosítása a polgárok számára, nem szabványos helyzetek.

Mindenféle anyagi segítséget ebben az esetben is több csoportra oszthatók.

- Attól függően, hogy a finanszírozási forrás matpomosch lehet:

- szövetségi;

- regionális;

- nyert a munkáltató.

- Szerint a fizetési gyakoriság:

- dudor;

- rendszeres.

- Alapján biztosított források:

- pénz;

- anyagi és valóságos.

- Attól függően, hogy az alap a pénzügyi támogatás:

- fizetett katasztrófa

- feltéve, ha támadásokat;

- elvégezni a gyermek születését;

- termelő egészségügyi problémákkal;

- feltéve, abban az esetben a relatív halál és t. d.

A szövetségi és a regionális pénzügyi támogatási programok a lakosság a törvény által meghatározott. Az eljárást a pénzügyi támogatás nyújtására a tagok a személyzet határozza meg a kollektív szerződések, munkaszerződések és más helyi dokumentáció egy adott cég.

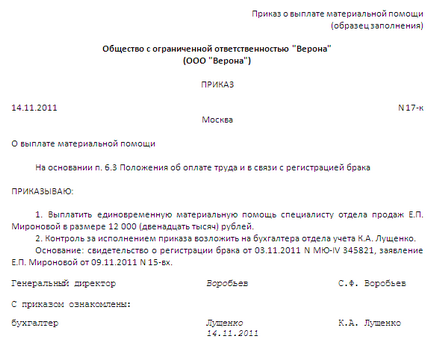

Szerint a kialakult gyakorlat bekövetkeztével egy adott esemény szabályzatok tisztviselő rendszerint ír egy nyilatkozatot, hogy a fejét, hogy anyagi segítséget nyújtanak, és alkalmazza alátámasztó dokumentáció az eseményt. Ha az alkalmazás fejét helyezi a felbontás vagy a petíció bocsát ki ahhoz, hogy a kiadatás az alkalmazottak pénzügyi támogatás - ez annak a jele, a számviteli pénzkibocsátással.

Jövedelemadó (alapállás)

Gyakran előfordul, hogy a benyújtási adóbeszámolókban felveti a kérdést: amelyre a kiadás matpomosch tagjai a személyzet, és hogy figyelembe kell venni a jövedelemadó megfizetése van szüksége? A szabályok szerint a 2. rész az orosz adótörvény, adó által fizetett hazai vállalatok és a külföldi cégek, a vezető munka Oroszországban és a fogadó bevételek forrásból származó hazánkban (Art. 246. adótörvény). A méret a jövedelemadó (bizonyos meghatározott eltérések a kódot) 20% -a az adóalap (Art. 284. adótörvény).

Az adó alapja - a monetáris jövedelem értéke, amelynek székhelye rendelkezései alapján az Art. 247 adótörvény és egy nagyjából bevétel, csökkentve az elkötelezett kiadások, különösen a adózási időszak. Megállapításához az adóalap kódot tartalmaz, a besorolás a jövedelem, amely a következőket tartalmazza:

- nyereséget értékesítés;

- Nem üzemi bevétel.

Továbbá, a szakterületen. 252 csoportosított költségek, melyek csökkentik a jövedelem meghatározása érdekében a méret a profit. Az ilyen kiadások tartalmazza:

- kapcsolatos költségeket a termelési és végrehajtási tevékenységek;

- nem a működési költségek.

Mit jelent az, bevételek és kiadások meghatározott célra 25. fejezetében adótörvény?

Rendelkezései alapján az n. 1 evőkanál. 248. adótörvény, a bevétel alapján határozzák meg az elsődleges és egyéb dokumentáció igazolja kézhezvételét a cég nyeresége és adózási számviteli dokumentumok. Értékesítéséből származó bevétel határozza meg a szabályokat a szakterületen. 249 kód és minden eladásából származó bevétel a javak, munkák, szolgáltatások vagy tulajdonjogokat. A nem árbevétel rangsorolva, mint a nyereség nem vonatkoznak a szabályok Art. 249. Különösen nem értékesítési nyereség Art. 250 adótörvény tartalmazza:

- részvételből származó bevételek a jegyzett tőke társaságok;

- százalékos hitel, hitel, banki betétek, stb o.;

- adományozása ingatlan és vagyoni jogok, valamint ingyenesen biztosított munkát vagy szolgáltatásokat;

- bevételek az elmúlt évek, megtalálható a jelenlegi adózási időszak és így tovább. d.

Az Art. 251 listák bevételek, amelyek nem számítanak bele az adóalap megállapításakor kiszámításához jövedelemadó. Elég lenyűgöző listáját, köztük 55 féle jövedelem. Továbbá, n. 2., Art. 251 tartalmaz egy listát 22 pontokat, amelyek meghatározzák a célzott injekciót, ami szintén nem veszik figyelembe az adó visszatérítése az vizsgálják.

Költségek n. 1 evőkanál. 252. adótörvény vonatkozik motivált (azaz. E. gazdaságilag indokolt), és megerősítette dokumentáció költségeit és még némi károsodás (Art. 265), amely a vállalat keletkezett. Az Art. 253-269 Kód részletesen leírta a különböző típusú költségeket kell venni a számítás a jövedelemadó. Az Art. 270 lista a kiadások (49 pont), amely nem csökkenti a bevétel egy részét az ellenérték összegének kiszámításakor az adó (és így az eredmény adóztatását a csoport, ezek a költségek nem vesznek részt).

Hogyan kell figyelembe venni a pénzügyi támogatás kiszámítása során jövedelemadó?

Jellemzői számításának jövedelemadó viták

Annak ellenére, hogy az adó jogszabályok nem írják elő, hogy számít a költség pénzügyi támogatás számításának jövedelemadó, lehetőség van az ilyen kiadások is számíthat. Szerint o. 2 evőkanál. 253 adótörvény számos költségek figyelembe vett összegének meghatározásakor jövedelemadó, magában foglalja a munkaerő költsége.

Ugyanakkor bekezdés. 1 evőkanál. Code 255 utal, hogy a költségek megfizetése munka alkalmazottak:

Ez a lista nyitott, azaz a. E. A társaság belső dokumentumokat lehet biztosítani, és egy másfajta díjak ilyen.

- Fix a munkaszerződés vagy a kollektív szerződés.

- Attól függően, hogy a méret a fizetések és a minőségi teljesítmény munkaerő funkciókat.

Így az adó pribylmaterialnaya segíthet csökkenteni, bár bizonyos körülmények között, amelyek betartása szükséges bizonyítani az ellenőrző szakértők adó szolgáltatást.