Hogyan számoljuk ki a fizetendő HÉA

Hogyan számoljuk ki a fizetendő HÉA? A problémát az okozza, több mint a fele a vállalkozók hazánk, legalább 4 alkalommal ülésezik. ÁFA - adó adó, amely 0, 10 vagy 18%. És kifizetésének a költségvetésben eléri a 30% -át a teljes összeget.

Általában a cég számított fizetendő HÉA, a végén minden hónapban. És annak érdekében, hogy a szükséges számításokat összegének kiszámításához a HÉA és a fizetendő összeg. Másrészt, az adókulcs számítás zajlik negyedévente.

De erre van szükségünk bizonyos készségek és ismeretek, sőt, figyelemmel a legutóbbi jogszabályi változások, hibás bejelentés ÁFA formában vezet jelentős szankciókat.

Adjuk meg a HÉA adóköteles

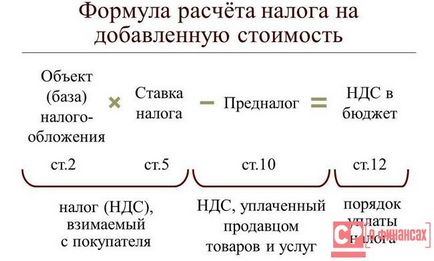

Tehát az első lépés a HÉA kiszámításakor fizetendő a meghatározása az adó határolni.

Ehhez meg kell számítani a bevételnek a társaság által az egész időszak eladásából származó árukat vagy szolgáltatásokat. Ehhez találja a terméket az áru értékét és az adó mértékét. Az adótörvény az arány hazánkban lehet 0, 10, illetve 18% -a az áruk vagy szolgáltatások. A különbség a ráta függ számos tényezőtől, később beszélünk róla.

ÁFA helyreállítási

A következő lépés annak meghatározása, hogy a HÉA-levonás. Más szóval, ez az adó összegét a társaság által fizetett származó árukat vásárolni szállítók vagy a vállalkozók. Ehhez keresse meg a hányados között az adókulcs, és az összeget az adókulcs és az egységek. Az így kapott számot meg kell szorozni a az áru értékét.

Ez a szám azonban meg kell számolni csak ellenőrzése alatt a partner cég vagy okmányok elvesztése. Végtére is, mint általában, ez a mutató kerül bemutatásra a számlát.

Annak megállapításához, a fizetendő HÉA összegét

Az utolsó lépés az, hogy meghatározza a hozzáadottérték-adó. Ehhez keresse meg a különbséget az adó számítása, és a fizetendő adó.

Ha az eredmény negatív, az azt jelenti, hogy a költségvetést a vállalat, és így a következő negyedévben, a cég kevesebb adót fizet. Ugyanakkor, a negatív áfa fizetendő nem mentesül a bejelentés.

ÁFA üzleti tranzakciók

- ÁFA eredményszemléletű 10000000 * 18% = 1,8 millió

- ÁFA fizetendő 260 000 (0,18 / (1 + 0,18)) = 39 661 rubelt

- ÁFA fizetendő 1.800.000 - 39.661 = 1.760.339 rubelt.

Így azt látjuk, hogy egy gyors számítást HÉA végén a hónap kell végezni könyv értékesítés és könyv vásárlások, ahol a HÉA összegét rögzíti egyértelműen.

ÁFA számítási képlet

- Mi határozza meg az adó mértékét.

Így, mint fentebb említettük az arány a hozzáadottérték-adó az áruk hazánk mint általában 18%. Vannak azonban olyan esetek, amikor az arány lehet csökkenteni 10 vagy akár 0.

A hozzáadottérték-adó nem fizetni a költségvetésbe, ha egy cég értékesíti az árukat kivitelre. Ebben az esetben a külföldi cég nem fizeti az áfát partnerei, ezért az exportáló cégek nem fizetnek adót az eladott áruk adatokat.

Másrészt egy 0% -os kereskedelmi forgalomban lévő áruk, nem mentesíti a céget a fizetési forgalmi adót, ha a termékek megvásárlását a beszállítóktól.

Ebben az esetben alkalmazza a 0% -os lehet csak azzal a feltétellel, hogy a vállalat egy exportőr által gyűjtött és tárolt összes szükséges dokumentumot. A gyűjtemény és dokumentumok benyújtását lemerült legfeljebb hat hónapon belül a tranzakció. A teljes listát a szükséges dokumentumok benyújtott adótörvény.

Ellenkező esetben, a cég adót kell fizetni a költségvetésbe az arány 18, illetve 10%, az adott időben.

Azt is meg kell jegyezni, hogy a cég a nem exportáló számlát külföldi ügyfelek, összhangban a magatartási szabályok a pénzügyi kimutatások. Az ÁFA oszlopban kell jelölni 0%.

Szükségtelen figyelmen kívül azt a tényt, hogy az áruk értékesítése az országon belül is lehetséges az arány 0%. Ezek a termékek egy különleges csoportot. A teljes listát a speciális termékek megtalálhatók 164. cikke Adószám.

Hagyományosan termékek teljes listája megtalálható a adótörvény az Orosz Föderáció, azaz 2. bekezdése 14 történeteket.

Az ilyen termékek közé tartoznak:

- Élelmiszer-kapcsok (só, cukor, olaj (beleértve a növényi olaj és margarin), kenyér, liszt)

- Takarmány;

- Tenger gyümölcsei és hal (ebben a részben, vannak kivételek)

- Baby elem (ruhák, termékek csecsemőknek, néhány tanszerek)

- Baba ágy;

- Pelenkát.

- És így tovább.

Következtetések és tippek számviteli:

- Kell tartani naplók eladások és vételek külön grafikonon a kiválasztott áfa. Így könnyebb lesz a fizetendő adó a benyújtása.

- Duzzanat bérleti évente 4 alkalommal, minden hónap 20. napjáig végét követő negyedévben.

- Annak ellenére, hogy a beszámolók benyújtásakor negyedévente adófizetési történik minden hónapban.

- Annak érdekében, hogy kötelezze a hozzáadottérték-adót is kell számítani az adó összegét az előző negyedévben, lebontva 3 részre osztható, és fizessen 1 \ 3 az adó.

- Hazánkban van 3 változat ÁFA - 0, 10 és 18%. Rendszerint bárhol mértéke 18%. Csökkentett árak azt jelenti, egy bizonyos feltétel.

- Ha kiválaszt egy sebesség szükséges alkalmazni a adótörvény. Végtére is, a helytelen bejelentés vagy adófizetési arc bírságot.

- Ahhoz, hogy kihasználják a 0% -os kell gyűjteni a megfelelő dokumentumokat.

- ÁFA = NB + Ár / 100%.

Amennyiben NB - ez az adóalap, illetve az áruk költsége, munkák vagy szolgáltatások.