Többletteher felesleges terhet

Túlzott adóteher - a hatékonyság csökkenése a termelési vagy fogyasztási kapcsolódó adó bevezetése.

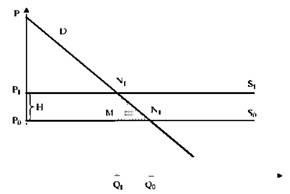

Tekintsük a hatékonyság csökkenése kapcsolódó adó bevezetése konkrét adó i sminkes egy versenypiacon egy teljesen műanyag ellátási (4.10 ábra)

Ábra április 10 Excess adóterhek versenypiaci egy tökéletesen rugalmas ellátási

Bevezetés különadó növeli az eladási árat a H Po P | és csökkenti az eladási mennyiség Q0 Q,; a fizetés terhét a kizárólagos felelősséget a fogyasztó bevezetése előtt az adó felhasználásának hatékonyságát a fogyasztó által a termékeket pedig a fogyasztói többlet - Square D DPqN. A bevezetés után az adó csökken a fogyasztói többlet nagysága E P] N | D - a fogyasztók veszítenek a felesleges, egyenlő a négyzet alakú P0NoM | P |. Company formájában öntsük megszerezni jövedelem egyenlő P0MN alak tér, R, nettó vesztesége a társadalom a bevezetése az adó összege ploіpap іaigteihovan Foot AMNijNi.

A túlzott adóteher jellemzi az intézkedés torzító hatása alól. Ebben a példában, feltételezve, hogy a javaslat teljesen rugalmas, túlzott adóteher, mért ploshalyu AMN | Nq, minél több, annál üreges a keresleti görbe, azaz minél nagyobb a kereslet rugalmassága. Ezért különösen az állam, a közvetett adózás áruk kell annak érdekében, hogy minimálisra csökkentsék a túlzott adóteher megválasztott levéltetű adózási szempontból versenyképes piacok tökéletesen rugalmas

Értékelés túlzott adóterhek figyelembe kell vennie a fogyasztók többlete a közjavak rovására beszedett adók. Ha a fogyasztói többlet nagyobb, mint a hasznosság elvesztésével a privát áru piaci bevezetése az adó egyre stizіuliruyuschee és végtermékek, mint torzító, dei sgvie a gazdaságot

Nézzük részletesen, milyen fejezik ki torzító hatása különleges adó a bizonyos áruk termelésének

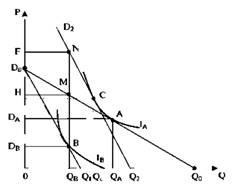

Ábra. 4.11. Hatása különadó wa fogyasztói jólét

A vízszintes tengelyen száma adóköteles áru Q. fogyasztó is megvásárolható korlátozott jövedelem; іgo függőleges tengely - a pénzösszeg, amely a fogyasztó költ minden más áru. DHQo - költségvetési tétel fogyasztási cikkek egy bizonyos szinten az adózás

Q és valamilyen szintű fogyasztói jövedelem. | A - közömbösségi görbe mutatja ravnoznachaschy fogyasztói választás az áruk között Q és az összes többi áru (pénz költségeit nekik)

A - az érintési pont a közömbösségi görbe és a költségvetési egyenes D0Qo Ennek QA - optimális mennyiség Q, Da - a pénzt az összes többi áru, amely a legteljesebb uloaletvorenie fogyasztói igényeket e költségvetési D0DA - az összeget költött a beszerzési áruk Q az összeg QA.

Ha megad egy további adót a Q áruk, növeli az áruk költsége a fogyasztót, a költségvetési egyenes elfordul DoQo helyzetből DoQi

IB - közömbösségi görbe, amelynek érintkezési pont - egy új költségvetési tétel; QB, illetve és a DB - új optimális mennyiség Q és pénzt kotorge fogyasztói költeni az összes többi D0Db áruk - az összeget költött a beszerzési áruk mennyiségének Q QB az új adót.

Ennek eredményeként az adózó fogyasztás ténylegesen csökkent, Popytoemsya szerepének meghatározása a helyettesítési hatás és a jövedelmi hatás ebben csökkentésére.

Döntetlen párhuzamos vonal költségvetési D2Q2 C ^ Qi úgy, hogy van egy érintkezési pontja (C pont) közömbösen görbe 1e. Egy új költségvetési tétel megmutatja, hogy mekkora mennyiségű Q és egyéb áruk fogyasztói lehetett kapni, ha ennek eredményeként a bevezetése további adó fogyasztása nem csökkent, de ez maradt az ár arány, mint a bevezetése további adó (költségvetési tétel D2Q2 párhuzamos DuQi) . Qc - az összeg az áruk Q, amelyet a fogyasztó képes lenne megvenni az új arány jen. ha ő tette fel a csökkenés a vásárlóerő bevezetése miatt az adó (. eljuttassák át az új költségvetési tétel DjQi, ahol tudott vásárolni toetry kombinálva doetizhimoy kezdeti közömbösségi görbe Іd) Ezután QAQc - ez csökkentését áru- Q miatt a tényleges arányának változtatásával jen beadva adó, miközben a korábbi fogyasztási szint (adó előtti adagolás). QAQc - csökkentését áru- Q hatása miatt a helyettesítési hatás, ami a megnövekedett előnyben más áru, hogy a növekedés a Q acélárak költsége viszonylag desheale, mint korábban. Akkor QbQc - ez az eredménye, hogy csökkentsék a fogyasztást az áru Q csökkenése miatt a vásárlóerő a fogyasztó a tényleges áremelkedés az áruk Q az adó

Az átmenet a költségvetési tétel DoQo D2Q2 azt jelentené, a tényleges kompenzáció a nő az ár a fogyasztási cikkek Q hiányában ez a kompenzáció, csökkenti a fogyasztást az áru Q c Q (_ Q a., És az eredménye a jövedelmi hatás, azaz a csökkenés a fogyasztói vásárlóerő növekedése miatt az ár árakat.

Ha továbbra QBB sorakoznak a kereszteződés a költségvetési tétel DnQ0, megkapjuk az M pontban vonal MN merőleges függőleges tengely az adó bevezetése áruvásárlást Q QB szinten az összes többi áru trchtnpos OH pénz után kivetett adó - ODB. Következésképpen DBH - bevételkiesés egyenlő a adófizetés.

Ha továbbra QBB vonal keresztezi a költségvetési tétel D2Q2. Kapunk egy pont n NF vonal merőleges a függőleges tengelyen. Aztán, - költségek szintje a más termékek vásárlását, feltéve, hogy az értékesített áruk mennyisége Q és QB fogyasztói kompenzálja a bevételkiesést kivetése az adó. Tény, hogy a DB fogyasztó költ pénzt más áruk, a DBH - az adó, hogy az állam poluchvet

jövedelemkülönbség D0D2 (Dj kereszteződés itt D2Qj költségvetési sor pont egy függőleges tengely), amely ahhoz szükséges, hogy az egyén a korábbi fogyasztási szint bevezetése után az adó (ez egyenlő a DBF), az úgynevezett kiegyenlítő változás kompenzálja a változás több, mint naloі kapott állapotban. A különbség a kettő között képez bevételkiesés ala az egyén és a társadalom - a túlzott adóteher Így most már tisztázza a nettó veszteség - túlzott adóteher kezdetben (. Lásd 4. ábra 10) többlet adó idő egyenlő nélküli csökkentést a fogyasztói többlet eredményeként a váltás a kínálati görbe (marginális költségek) felfelé bevezetése miatt töltési és kialakulását egy új egyensúlyi állapot az azonos keresleti görbe - elmozdulása az egyensúlyi pont N0 helyzetből az N |.

Tegyük fel, hogy egy állam, amely felhalmozódott adóbevételek a költségvetés, használja őket, hogy segítsen az embereknek a különböző szolgáltatások, például alapján a termelés szervezésének további mennyiségének közjavak is feltételezzük, hogy az újraelosztás a pénzügyi források bevezetése révén további adóztatás zajlik a feltételeket, amelyeket a Lindahl egyensúlyi a források elosztása a két szektor közötti, a gazdaság - a piac és a nyilvánosság számára.

Ezután a határhaszon fogyasztók fizettek egy kiegészítő adót egyenlő a négyzet alakú P0NN | P |, egyenlő a határhaszon kiegészítő nyújtott szolgáltatások a lakosság számára.

Ezért ebben az esetben a kormány valójában kompenzálni nalogopletepschikam jóléti veszteség egyenlő a kifizetett adó összegét, de ez a feltételezés nem tölthetnek be. Felmerül a kérdés, hogy a medvék ebben az esetben az adózó nettó jóléti veszteség, és ha igen, milyen értékük? Van egy másik kérdés. Fent, az elején ebben a szakaszban, azt találtuk, hogy az érték a nettó veszteség a fogyasztói adó megegyezik a teljes veszteség a fogyasztói többlet. Teljesen hogy a nagysága e veszteségek eltávolítható, vagy nem? Mi a lehető legnagyobb mennyiségű veszteségek lehet kerülni "

Ennek része a kezdeti egyszerűsített értelmezése a felesleges adóteher azt feltételeztük, hogy a kínálati görbe tökéletesen rugalmas adóköteles áru, ebben az esetben, mint tudjuk, az adóterhek teljesen kíséri a vevő. Azonban ebben az esetben - inkább kivétel a gyakorlatban.

A legtöbb esetben a kínálati görbe egy rugalmassági index az ár a nullánál nagyobb, de kisebb, mint végtelen. Ilyen esetekben, mint már kiderült, az adóteher között oszlik meg az eladó és a vevő.

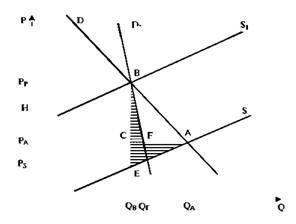

Tekintsük most a nagysága a nettó veszteség Tekintettel ezekre a körülményekre finomítására. Lássuk, hogyan is chistіe adóbevétel elvesztése az általános esetben, amikor a rugalmassága keresleti és kínálati görbék értéke nullánál nagyobb, de kisebb, mint végtelen

Ezután PgPA - a fizetendő árat emel az áru a vevő, vagy az adóterhek, a PAP - csökkenti a jövedelem a gyártó az egyes tételek, az adóterhek vagy gyártó:

A teljes adóteher a vevő alapján minden megvásárolt áruk általuk lesz PACBPg terület az ábra. Tegyük fel, hogy az állam kompenzálja az adózó jóléti veszteség következtében az adó megfizetése annak a ténynek köszönhető, hogy mivel a beszedett adók további közjavak és preyaostaayaeny lakosság szolgáltatások formájában kerül sor

4.12 ábra A nettó veszteség az adózás alól, figyelembe véve a részleges kompenzációt az állam csökkenti a készpénz ogoplatelytsikam reáljövedelmek

Aztán azon a ponton, a jóléti a vevő egy vіsokih nyersanyagárak és az alacsonyabb fogyasztás mértéke megközelítőleg megegyezik a kezdeti egyensúlyi pont, figyelembe véve a valós közüzemi szolgáltatások prelostaalennyh állami népesség. Ha ezek a szolgáltatások nem lesznek elég hasznos, hogy van, ha megfelelő (a csökkenés a gazdagság a piaci szféra) növekedés a jólét rovására az állami szektor nem történik meg, akkor valójában a nettó veszteség jólét eredményeként adóemelések még nagyobb lesz. Ezeket a veszteségeket is társulhat hibás és nem hatékony intézkedéseket az állam upraaleniya, túlzott túlzott költségeket a nagyon szervezet közigazgatás. Ez az összesítő veszteség, mert meghaladja az elkerülhetetlen veszteség szintje rejlő országok a világ leghatékonyabb államszervezet upraaleniya. Ezt nevezhetjük további adóteher

Mint ismeretes, a mozgás mellett a keresleti görbe, amikor az ár változás oka, hogy az intézkedés a két hatás: a jövedelmi hatás és a helyettesítési hatást feltételezik, hogy a vevő a B pontnál beadása után az adót. Ennek része az adóterhek most át a vevőnek, a vevő lesz valójában kevesebb bevétel, mint korábban a jövedelmi hatás tükröződik az a tény, hogy az ár a Pd, mivel a vevő elveszti részét jövedelmüket vsleastvie mozog vele része az adóterhek, akkor lehet vásárolni kevesebb árut, mint megelőzően először az adó bevezetése

Fogyasztás csökkentése az áru árán Pd értékeket QA QF miatt csökkent a fogyasztói jövedelmek képest donalogovgm időszakban - a jövedelmi hatás. Fogyasztásának csökkentése az áru értékét QF QB értékeket az átmenetet a Pg az ár PB - ez az eredménye a helyettesítési hatás, vagyis, hogy a vevő helyettesíti a fogyasztás az áruk, ami egyre drágább miatt adót a fogyasztás viszonylag olcsó áruk

A hatás a jövedelem, vagyis csökkenti a fogyasztást az árut a vevő csökkentése bevételek miatt emelkedő árak adóköteles áru, nem lehet elkerülni anélkül, hogy kártérítést kapnak a pénzügyi támogatást az állam. De finanszírozása jólétet csökkentő rovására állami bevételek nem sok értelme van a bevezetése további adókat.

Helyettesítési hatás, elvileg el lehet kerülni, ha például, hogy cserélje ki az adott közvetett adó egyösszegű adó, amely ustlnoalen mint egy fix összeget minden adófizető. Az ilyen adó nincs torzító hatással az áruk választéka, hiszen nem torzítják nyersanyagárak.

Ha értékeljük a nettó veszteség vevő adókat e esetleges veszteségek, amelyeket nem lehet elkerülni, vagyis az elkerülhetetlen veszteségeket bevezetése során az egyösszegű adó, mint a veszteségek egy részét a veszteség a fogyasztói többlet Ez van meghatározva belsejében egy elvesztett fogyasztói többlet (azonos méretű DAVS) görbe kompenzált keresleti D | és egyenlő a terület flBCF, jellemző hatása szubsztitúció az átmenet az egyensúlyi adózás előtti jen az egyensúlyi ¥ beleértve az adó.

Amellett, hogy a veszteséget az ügyfelek eredményeként adó veszteségelhatárolás és gyártók: ők veszítenek termelői többlet egyenlő AREA Das. Ha ez a méret Dasa, vagyis felesleges terhet producer lesz a kisebb, a kisebb oldalán a háromszög CE. Ez lesz kisebb, mint az üreges a kínálati görbe, azaz a nagyobb rugalmasságát. Így a teljes veszteség a termelők és a fogyasztók túlzott adóteher kisebb lesz, minél alacsonyabb a rugalmassága kompenzált keresleti görbe és a nagyobb rugalmasság a kínálati görbe.

Ezért, hogy csökkentse a terheket az adók chistgh veszteség, tanácsos keretében azonos mértékű állami adóbevételek csökkentése relatív adókulcsok termékek egy nagyon rugalmas a kereslet és a kínálat és a viszonylag nizkoelastichnym növekedése adókulcsok áruk nizkoelastichnym kereslet és nagyon rugalmas ellátási