Az általunk forgalmazott szép, a kockázatok csökkentése, a profit növelésére

Azt javaslom, hogy megvitassák egy ilyen fontos témában, mint a kockázat. Ez a kérdés már a fentiekben részletesen az egyik cikkem „Meggyőződésünk, hogy a kockázatokat megfelelően.” És az egyik legfontosabb jellemzője a kockázat fogalma a kereskedelmi készletek láttam az amerikai piacon a cikkben: „Bevezetés a portfóliónak részvények párban” és a „pár Trading: egy pár készletek, korreláció, kointegráció terjedése befektetési portfólió.” De ma én fegyveres néhány asztal és az eredményeket egy kísérlet, szórakoztató, ami most van, és megosztani.

Vigyázni kell, egy csomó képet!

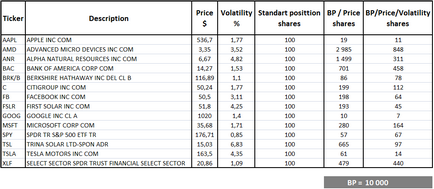

Tehát az egyik feladata az volt, hogy ellenőrizze a három lehetőség helyzetét meghatározó: az azonos méretű csomagot, ugyanaz a tőkehelyzet és ugyanazon tőke csökkent egy volatilitási. Stocks választottak három kritérium alapján: az ár, a korreláció határidős és napközbeni volatilitás.

$ SPY - a tényleges piaci magát, malovolatilen, drága eszköz,

$ BAC $ C $ BRK / B, $ XLF - a pénzügyi szektor részvényei, a leginkább korrelál a piaci volatilitás alacsony egyáltalán, de ez más, valamint az árak

$ MSFT, $ AMD - mérsékelt korrelációt határidős, nagy mennyiségű, alacsony volatilitás, egy nagy különbség az árban

$ AAPL, $ GOOG - szükség, hogy teszteljék az állomány költségei miatt

$ FB, $ FSLR, $ TSL $ TSLA, $ ANR - rendkívül ingadozó értékpapírok, a legkisebb korrelációs határidős SNP500, a különböző költségek

Következő feladat: megmutatni, hogy bizonyos esetekben a kereskedelmi frakcionált sok veszteségek minimalizálása, és lehetővé teszi, hogy kivonat a maximális nyereség a kereskedési stratégiák.

Hadd magyarázzam meg. Egészen a közelmúltig, a kereskedő korlátozott pozíció méret beállítási lehetőségek, a legkisebb csomag alkalmazások 100 részvények, valamint a nagyobb méretű legyen többszöröse 100. És gyakran részvények, mint $ AAPL $ GOOG és forgalmazott egyik legkisebb csomag 100 részvény. Ebben az esetben az azonos $ FB és $ BRK / B forgalmazott, például 400 részvény, amely, mint én megmutatom alább teljesen elfogadhatatlan a legtöbb esetben. Most minden kereskedő a képesség, hogy kereskedelmi frakcionált tételek, azaz a vásárolni vagy eladni, mint a részvények, vagy 1-7 vagy 34, stb Így lehetőség van arra, hogy használja a kereskedési számla, figyelemmel a napközbeni és éjszakai váll, mint egész, számítási pozíció méretét legpontosabban és helyesen. Emlékszem, hogy a 100 x per helyzetben rendkívül nehéz volt kalibrálni a tét, úgy, hogy a hozzájárulása a teljes eredmény nem volt meghatározó.

Itt van az én kedvenc példám - kereskedelem $ AAPL $ BAC és ugyanabban a csomagolásban elfogadhatatlan! Sőt, ebben az esetben, bár mindkét állomány változnak az árak 0,1% -kal, akkor egy másik fiókot változásokat pontosan annyiszor, hányszor eltérő vagyoni áron! Írok róla helyesen.

Scalpers, aki tanultam, szeretem csinálni, így a tilalom nem kerülnek mentésre. Elad 500 részvények $ F, $ BAC $ key, $ RF, $ AMD, $ S, például, ami egy pozitív Trade őket, két cent majd eszembe jut, hogy megy a C $, ami figyelembe, igen, és ellenkezik a kereskedő -5 cent fél másodpercig, ami nem ritka, hogy még az ebéd óra, nem is beszélve az első órában a kereskedés. Tény, hogy egy negatív kereskedelmi érvényteleníti az eredmény több mint három pozitív! Ezzel a megközelítéssel, akár kereskedelmi aminek következtében „10-ből 7 kereskedik plusz” nem ad profit. Elvesztése után minden negatív több mint három pozitív - ez a baj, legalább a szempontból a józan ész, nem beszélve az egyszerű számtani. Más a helyzet, ha ugyanaz a kereskedő kereskedni $ C csomag 200 db, akkor nincs semmi végzetes nem történt. Itt egy táblázat a pozíciók minden részvény, attól függően, hogy a módszer a számítás:

Ticker - Ticker Company

Leírás - leírása

Ár - az ár idején a számítás, és adja meg a pozíció

Volatilitás - napközbeni volatilitás a részvények%

Standart posittion - normál helyzetben mérete 100 részvény

BP / ár - a részvények száma alapján a fővárosban

BP / ár / volatilitás - a részvények száma egy főre csökken, a közös volatilitás

BP - jelenlegi tőkehelyzete

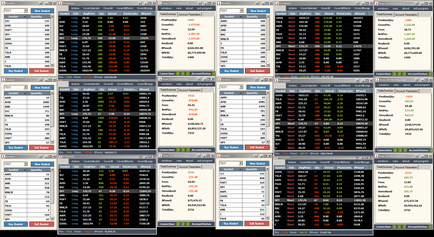

A teszt elvégzéséhez, ugyanakkor minden típusú termékek jött létre hat demo számlákat. A három kosár került sor a rövid, három hosszú, azt kívánja elérni, hogy ne egy egyoldalú nézet a helyzetben, és minden teljesen zöld vagy piros megakadályozza az érzékelés, IMHO.

Ilyen volt az elején a kísérlet:

Jobb a tetején, ott van a álláspontja 100 db egyenként, láthatjuk, hogy az egész PnL teljesen attól függ, csak a két óriás a $ AAPL és $ GOOG, $ TSLA csak egyike volt azoknak, akik abban az időben több mint 6% -kal, míg mint az első kettő, már nem több, mint 2%.

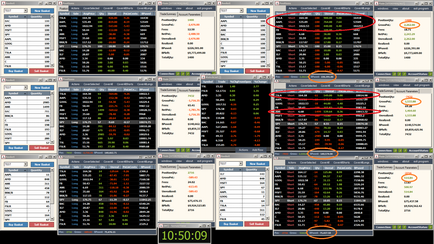

Ami a távolabbi, a helyzet a következő sorban. Itt minden kapható alapján a méret a helyzet a dollárt, ebben az esetben - $ 10 000. Akkor azonnal lánc- félreteszi azokat a részvényeket, hogy nagyon magas volatilitás. Például $ ANR, nagyon olcsó, de megy az 5% -ot egy nap, és néha még 7% és vissza. És mi óriások az előző lemez helyzetben már nincs hatása ebben az esetben.

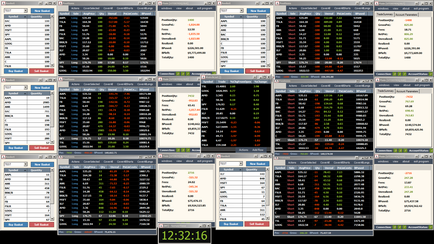

Az alsó táblázat - ez a mi teszt, a fő portfolió, ahol az intézkedéseket, figyelembe véve a volatilitás és a költség. A kép egészen más. Most minden részvény összehasonlítható a teljes Vol, azaz Most célszerű, hogy egy stop-loss egy pozíciót amerikai dollár az összes, mint a 15 $, hogy $ GOOG, $, hogy az ANR, valamint take-profit, csavarozással van bármilyen kombinációja a la „1-3”, és mások. Egy másik pár screenshotok érdekében a stabilitást a harmadik, a fő vizsgálat portfolió:

Számomra a következtetések egyértelműek és nem új. Pénzkezelési - ez az első dolog, amit meg kell kezdeni, ha a kereskedelem értékpapír. Azonban van egy ötlete, hogyan kevés figyelmet fordítanak erre a kereskedők között. Ez főként annak köszönhető, hogy a vágy, hogy nagyobb kockázatot, hogy minél több, és hogy szinte mindig vezet a negatív eredményt.

Emellett, mivel a nagy váll a nap, sok szándékosan megtagadja illetékes megközelítés veszélye, hivatkozva arra, hogy azt mondják, a kockázatok, ezért nem hasonlíthatók össze a betét, minek még egyszer. Ez is rossz. Persze, ha fölé milliárd dollárt, akkor talán nem nélkülözheti a többszintű perehedzhirovaniya, összeállítása portfóliók, a legújabb kockázatértékelési módszerek, és nem csak az úgynevezett "Beta", stb stb

Azonban, ha minden nap be van kapcsolva az összes BP (tőke * váll), egy kis betét és a nagy vállak, kereskedelmi pozíció noha fejvédő, bár még mindig valahogy - meg kell tartani az alapvető biztonsági óvintézkedéseket. Catch a stop loss csak azért, mert az állomány túl illékony - a leggyakoribb oka a veszteség, úgy néz ki, mindig ugyanaz - „kopogtat gyalog”, az akció rohanó a megfelelő helyre, és akkor szid magam, amiért nem a lábát, és nem hozott mert 40 $ a kereskedelem - túl sok, sok ésszerűtlen, hogy el kellett halasztani, ha dobott a szokásos „zaj”.

Az egyik megoldás a problémára - megy a kereskedelem „relatív sok” fontos lesz a betétek akár $ 1 millió, a további már tudja kezelni sokaságának 100 részvény, de nem mindig. Legalábbis ezzel a helyes megközelítés, bizalmad lesz még az a tény, hogy nem veszteséges egyszerűen abból a tényből, hogy elvitték a nem megfelelő helyzetben van, de csak azért, mert nem helyesen azonosította a mozgás irányát az eszköz.

Azt javaslom felülvizsgálni a megközelítés a kockázat és tőke menedzsment egy napon belül, és ha tartani a pozíciót sokáig, akkor meg kell tenni! Határozzuk meg a volatilitás mindegyik papír gyorsan elvégezhető, sok szempontból, kezdve a „Úgy tesz, mintha szem”, és végül egy speciális jelzést, például ThinkOrSwim. Ezután meghatározzuk a maximális tőke, hogy belépjen a helyzet. Semmi értelme, hogy önmaga helyzetben méretre asztal akciók, ésszerűtlen, ez elég screenshotok felett világosan mutatják.

De ne feledje, a „nettó pozíció” a dollár - nagyon hasznos. Kizárás teheti, kivéve, hogy scalpers (már a tréning fejvédő), de mindig van, hogy miként egy csomagot, mert mindig van egy kockázati pontszámot cent helyett tíz cent. Azt például a kereskedelmi készletek nem illékony, a $ és $ SIRI MSFT használja teljesen különböző csomagok, 10 000-1000 részvények, mivel ez attól függ, hogy a stratégia, amit használni. Ha a „elemzése az ágy” - ez a legnagyobb csomag a kampány, ha kereskedés a szinten - minimum. De pozicionális alku a fiók, amely képes arra, hogy a kereskedelmi frakcionált tételek.

Ne legyen lusta, és számolja a részét eredményeket a statisztikai táblázatban, akkor biztosan bizonyítani, hogy te inkább viseli a veszteség következtében helytelen használata tőkéjüket, hanem azért, mert a rossz kereskedelmi döntéseket.