Myagdeev és

MYAGDEEV AR Irányítást biztosító RISK

Az eredete a pénzügyi kockázatok, a kapcsolatuk és csökkentésére szolgáló eljárások tekinthető egy forró téma a gazdaság. Lehetetlen nem felismerni, hogy ebben a tekintetben még mindig van egy csomó hiányosságok, akkor is, ha egy adott tanulmány ezen a területen a pénzügyi és gazdasági tanulmányokat.

Azt kell mondani, hogy a pénzügyi és gazdasági tudomány még mindig nincs egyértelmű meghatározása a pénzügyi kockázat, valamint pontosabb megértéséhez mik a kockázatok továbbra is figyelembe kell venni a pénzügyi [1, p. 29]. Három fő irányt lehet megkülönböztetni az irodalomban szokásos pénzügyi kockázat definíciók.

Az első irány van meghatározva, mint az események bekövetkezésének kockázatát. Más szóval, ez a nézet a következőképpen fejezhető ki: a kockázat - egy bizonytalan eseménytől szolgáltató esetében előfordulásuk pozitív vagy negatív hatása a tevékenységet.

A második trend az, hogy a kockázat lehet meghatározni, mint egy tevékenységet. Általában a kockázat - olyan tevékenység, amely alapján végzik a pozitív eredményt.

A fenti megközelítés nem áll ellentmondásban egymással, hanem csak azt bizonyítja, összetettsége és sokfélesége a koncepció a pénzügyi kockázatot.

Véleményünk szerint a pénzügyi kockázat - a valószínűsége a kedvezőtlen kimenetel következtében a pénzügyi veszteség nyereség vagy tőke bizonytalan elkövető pénzügyi tevékenységét a kereskedelmi társaságok függő és független az ő oka.

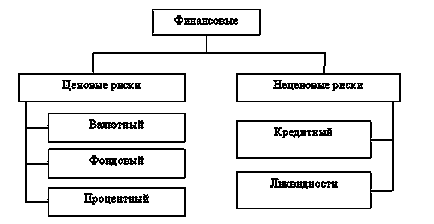

Általános besorolását a pénzügyi kockázatok jár a szétválasztás az ár és nem-ár (1. ábra).

Ábra. 1. Besorolás a pénzügyi kockázatok [2, p. 13]

A kockázat a veszteségek miatt a jövőben ingadozása a piaci ár az áru vagy pénzügyi eszköz ára, illetve a piaci kockázatot. Háromféle ár: árfolyam kockázat, tőkekockázati és kamatkockázat.

Kirajzolódó kockázatok természete miatt a szervezet az üzleti folyamatok, a partnerekkel való együttműködés és a vállalat a pénzügyi politika nem-ár kockázatokat.

Controlling pénzügyi kockázatok csökkentése a költségek hatását azzal a céllal, hogy minimálisra csökkentsék az esetleges veszteségeket, amelyek, valamint azokat az intézkedéseket, hogy megakadályozzák őket, kap egy pénzbeli értékét. Aktivitás menedzsment a pénzügyi kockázatok osztható hat fő fázisban [3, p. 187]:

- meghatározását az elérendő célokat;

- gazdasági kockázatának felmérése;

- választása kockázatkezelési módszer;

- végrehajtása a vezérlő eszközök;

- az eredmények értékelése az elvégzett munka.

Pénzügyi tőkeáttétel a leglátványosabb a mértékét a pénzügyi kockázat [4, p. 13]. Számszerűsíteni tőkeáttétel aránya között mérik és a sajáttőke, az úgynevezett tőkeáttételi arány. Azt írja a tőkeszerkezet a szervezet és a szintje a tartozás a hitelezők. A bemutatott intézkedés és jól látható lehet meghatározni alapján mérlegadatok.

Pénzügyi tőkeáttétel - ez sokkal gyakoribb intézkedést. Ez lehetőséget ad arra, hogy értékelje a növekedést a nettó profit változása miatt előtti nyereség kamat levonása és adózás [4, p. 13]:

,

ahol: - ezen a szinten a pénzügyi tőkeáttétel;

- változás a nettó nyereség;

- változás előtti nyereség kamat levonása és az adókat.

Az ezzel az intézkedés lehetővé teszi, hogy értékelje a használata következményeinek egyes pénzügyi döntéseket. Ez a képlet csak akkor alkalmazható, ha az idősoros adatok. Ennek hiányában, ez a következő alakú [4. 13]:

,

ahol: - működési bevételek;

- érdeklődés nyújtott kölcsönök.

kockázat mérésére kérdéseket vitatták meg az alapítók által a pénzügyi irányítás és tükröződik a portfolió-elmélet és a jövedelmezőség értékelési modell pénzügyi eszközök (CAPM) [5, p. 243].

A szervezet vesz kockázatot annak érdekében, hogy növeljék a profitot, ezért keretében pénzügyi kockázatkezelési lehetetlen nem azt a hozamot, mely még ma is ösztönző, arra kényszerítve a szervezet, hogy a kockázatokat. Értékelési modell hozamok a pénzügyi eszközök határozza meg a kapcsolat a kockázat mértékét, valamint a szükséges hozam (Capital Asset Pricing Model). Úgy alakult, William Sharpe John Lintner és George. Mossinom.

A modell hozamok becslése pénzügyi eszközök (CAPM) is képviselteti magát a következő [5, p. 243]:

,

ahol: - a várható hozama az i-edik eszköz;

- a nyereségesség kockázatmentes eszköz;

- indikátora rendszerszintű kockázat az i-edik eszköz;

- a várható hozama a piaci portfolió.

Ellenőrzésének módszereit kockázatok folyamatok kockázatkezelés. Ezek közé tartozik a kockázatok megoldási módszerek és csökkentésének módjait a kockázat szintjét. Az alábbi kockázatok megoldási módszerek lehet megkülönböztetni: a menekülés, tartsa, transzfer.

Átlagos adócsalás tevékenységek, amelyek kockázatokat jelent kerüli a kockázatot. Ahhoz azonban, hogy elkerüljék a kockázatot a befektető szinte mindig jelöli lemondást profit.

Fennmaradása kockázatot a befektető, hogy teljesen az ő feladata -, hogy a kockázat megtartása. Így a befektető hozzájárulások előzetesen arról, hogy tudja a saját költségén, hogy kompenzálja a várható veszteséget a tőke. Ha egy befektető átadja a felelősséget a kockázat más személy, például egy biztosító társaság, ez az intézkedés az úgynevezett átvitelének kockázatát. Csökkentjük a kockázat csökkent valószínűségét és a hangerő veszteségeket.

Annak érdekében, hogy csökkentsék a kockázati szint segítségével a különböző módszerek. A leggyakoribb név lehet [5, p. 246]: diverzifikáció, megszerzése Több információra választja és eredmények, korlátozására, önálló, biztosítási, biztosítási ellen árfolyamkockázatok fedezése, egyre ellenőrzése alatt a tevékenységek a kapcsolódó területeken, számviteli és értékelése aránya a specifikus források a szervezet a teljes alapok, és mások.

A diverzifikáció a tőkének a különböző eszközök, amelyek nem közvetlenül összefügg. Diverzifikációs lehetővé teszi, hogy megszüntesse néhány kockázat a tőke megoszlása között a különféle tárgyak beruházás. Például egy befektető vásárol részvényeket öt különböző vállalatok cserébe részvényeket a társaság növeli annak lehetőségét, közülük a közepes jövedelmű és ezért csökkenti a kockázatot.

Korlátok - meghatározása limit, azaz a maximális költségek, értékesítési, hitel- és egyéb [5, p. 246]. LIMITING tekinthető fontos módszer csökkenti a kockázati szint, és a bankok által használt hitelek nyújtása során, amikor aláírta a szerződést a folyószámlahitel. A vállalkozások használni, hogy az értékesítés hitel, a meghatározó a maximális tőkebefektetés nyújtása kölcsön egyéb szervezetekkel.

Self-biztosítás - kockázatcsökkentési módszer, ha a tulajdonos inkább biztosítani magát, nem vásárol biztosítást. Így megtakarítja a tőkeköltség biztosítás. Self-biztosítás egy decentralizált létrehozásának formájában természetes és monetáris alapokat közvetlenül szervezetek, különösen azok, akiknek a tevékenysége veszélybe kerül.

Így a kulcs a sikeres csökkentése a pénzügyi kockázat nem csak attól függ a helyes módszer kockázatértékelés és -kezelés, hanem a helyes megértése a lényege az, Pénzügyi kockázatok pontos osztályozás és a rendelkezésre álló szükséges információt, hogy a döntést, amely lehetővé teszi a menedzser, hogy helyesen meghatározni a kockázat fajtáját és azonnal tegyen intézkedéseket esetleges veszteségek csökkentését vagy a kockázat valószínűsége.