Vladimir Klimontovich

Opció - ez egy pénzügyi instrumentum, amely birtokosának jogot vásárolni egy bizonyos áru fix áron előre egy bizonyos ideig.

Úgy tartják, hogy az első említés található lehetőségek az ókori Görögországban. Filozófus Thales úgy döntött, hogy bizonyítani, hogy ő könnyen pénzt keresni a fejedben. Megfigyelésen alapuló, a filozófus jósolt jó termés, az olajbogyó és előre eldöntötte, még a nyár előtt, a bérleti díj egy présben olajkitermelés.

Más szóval, a Thales megszerezte a jogot, hogy a berendezés a jövőben saját belátása szerint. Amikor nyáron jött, és a hozam olajbogyó volt nagyon magas, Thales tudott jó pénzt keresni azzal, hogy a sajtó kiadó a nyilvánosság számára.

És itt induló?

A történelem olajbogyó egyértelmű, hogy az antik opció birtokosa jogosult használni a sajtó előre, de csak akkor, ha megszerezte ki gyümölcsöző évben. A hozamok súlyától függ a külső tényezők, amelyek befolyásolják az emberek nem képesek.

Az üzleti életben, ez más. Egy elem kiszámíthatatlanságot is, természetesen, jelen van, de általában annál jobb a munkavállaló, annál sikeresebb cégek, és ennek megfelelően magasabb az ára emelkedik. Ez a logika az ösztönző részvényopciók kulcsfontosságú alkalmazottak induló igénylő gyors fejlődését.

Opció alkalmazott (MRP - munkavállalói részvényopciók) - ez a jobb, hogy vesz egy bizonyos számú részvényt fix áron előre (általában az aktuális piaci) egy bizonyos ideig (általában a snap ki az elbocsátás időpontja). A „előre meghatározott áron” egy speciális kifejezés - lehívási ára, vagy csak ütni.

Még mindig nem értem semmit?

Itt egy elemi példa. Tegyük fel, hogy a cég értéke $ 1.000.000 eredményeként az előző fordulóban a beruházás (jobb híján értékelő eszközöket a korai szakaszban a „piac” érték gyakran téves értékelését az előző körben). A társaság „osztva” a 1000 részvények, amelyek mindegyike megér, illetve 1000 $. Értékes munkavállaló ki egy opciót tíz részvényt kötési ára 1000 $. Mit jelent ez a gyakorlatban?

Ha jövőre a cég megveszi a 10 millió $ (azaz $ 10,000 per share), a munkavállaló a nap, mielőtt az üzlet használhatja saját belátása szerint és vásárolni 10 részvényeket $ 10 000, és az eladás napján - eladják őket az azonos $ 100 000 Nettó jövedelem - $ 90 000. a gyakorlatban természetesen nem kell eladni semmit. Minden tranzakció automatikusan megy végbe.

Mi történik, ha egy vállalat senki sem vásárol?

Elméletileg az opció jogosultja használhatja vásárolni állomány, de ez általában nem sok értelme van. Tét, valószínűleg túl kicsi ahhoz, hogy érdekes lehet, hogy egy stratégiai befektető. A tőzsdei részvények induló általában nem kereskednek. Azaz, akkor is meg kell várni a vásárlás pillanatában. A másik dolog, ha a cég fog megjelenni a tőzsdén. Ebben az esetben, akkor lehetősége van váltani részvényeket készpénzre.

Hogyan működik ez a gyakorlatban?

Képzeljük el, hogy a cég kapott egy tehetséges top menedzser. Ő kapott egy lehetőséget, de egy héttel később a férfi úgy dönt, hogy elhagyja, mert nem működik jól együtt a csapat. Tehát ő kapja lehetőség az Ön számára? A legvalószínűbb, akkor nem kap semmit.

Hogy megvédje az ilyen incidensek, a indítási lehetőség van az ingatlan, mint a megszolgálás menetrend, vagy egyszerűen megszolgáltak. Ez azt jelenti, hogy az opció megy a munkavállaló azonnal, és néhány - egy ideig.

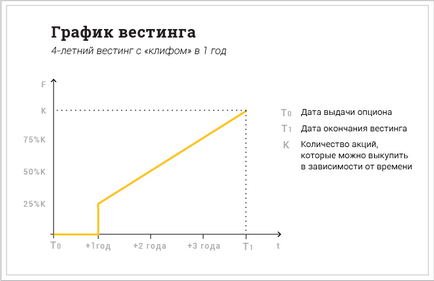

Formálisan megszolgáltnak - F az idő függvényében, amely abban az időben T0 (a kiállítás dátuma a opció) beállítása 0, és a T1 időpontban (end of nyugdíjjogosultság megszerzéséhez szükséges időszak) egyenlő a számos lehetőség biztosított (készlet). Ha valaki elhagyja a cég idején T (T0 Egy tipikus formája a funkció T - négy éves lépésekben (Cliff) egy év.

Az intervallum T0 (T0 + 1 év), a függvény értéke 0, azaz, ha a munkavállaló elutasítja egy év után, akkor nem kap semmit.

Az intervallum (T0 + 1 év) (T0 + 4 év), a függvény növekszik egyenletesen. Azaz, ha az opció ki 100 részvény, egy év után a munka a munkavállaló az opciót gyakorolni 25 részvények. Ha két évig dolgozott - már 50, amikor négy évvel - minden 100 részvény.

Pontosan mi történik, ha a munkavállaló a lehetőséget, így a vállalat?

Jellemzően az opció lehívási időszak kötődik a teljesítés időpontját a munka. Ez azt jelenti, hogy a munkavállaló köteles a vételi jog gyakorlására, azaz vásárolni neki járó szerint a juttatási menetrend szerinti intézkedések a kötési ár. Az időszak eltérhet a valós (néhány hónap) a névleges (tíz év).

A munkavállaló mindig előnyös, hogy húzza az utolsó. Ha az idő rövid, meg kell vizsgálni, hogy az, hogy egy ilyen beruházás. Egyrészt, meg kell vásárolni az állomány most a valódi pénz, és nem világos, hogy mikor lesznek képesek eladni (és hogy lesz-e lehetőség). Másrészt, ha a cég aktívan növekszik, és a horizonton szövőszék az értékesítési lehetőségeinek felkutatására, miért ne?

Mi mást kell tudni a lehetőségek?

Tegyük fel, hogy a cég ki, hogy a munkavállaló a lehetőséget, hogy vásárolni 100 részvények egy négyéves megszerzésének és Cliff egy év (mint a grafikon fent). Egy évvel később, amikor a személy már használja a 25. opciót részvények, a cég hirtelen vásárolni.

Az ilyen helyzetek szabályozott paraméter megszolgáltak gyorsulás ( «gyorsulás megszolgálásként"), amely meghatározza, hogy mi fog történni, hogy az opciók esetén az értékesítés a cég fog történni vége előtt teljes vesting ütemtervet.

A teljes hiánya megszolgáltnak gyorsulás - igen, a fenti példában, a munkavállaló profitál eladásából származó 25 felett. Egy másik lehetőség - teljes vesting gyorsítás, amikor időpontjától függetlenül az értékesítése a vállalat (akkor is, ha ez történt a nap kibocsátása utáni opció) a munkavállaló profitál eladásából származó 100 részvény.

Vannak köztes megoldásokat, de ezek nem olyan gyakori. Opció megszolgáltnak gyorsítás meghatározott opciós megállapodás a munkavállalóval. A cég nem nagyon jövedelmező, de a személyzet még kevésbé nyereséges feliratkozni a terv gyorsítás nélkül.

Hol vannak az állományok eloszlása lehetőségek?

Jellemzően a részvényesek foglalni egy bizonyos összeget (az úgynevezett pool opcionális) adagolására lehetőségek kulcsfontosságú személyzet. Ezek a készletek nem tartoznak a befektetők vagy alapítók. Választható medence mérete általában 5-20% -a az összes részvények száma.

Függetlenül attól, hogy ez a lehetőség erodálódik új beruházásokat?

Tegyük fel, hogy a cég áll, 1000 részvények és lehetőség van a 10 darabos kötési ára 1000 $. Más szóval, a vállalat értéke 1 millió $, és a lehetőséget, hogy 1% -át a cég. A cég nőtt, és vonzott beruházás 1 millió $ -. Értékelése szerint az üzlet a $ 5.000.000 Ez azt jelenti, hogy befejezése után a tranzakció a befektető megkapja a 20% -át a cég. Ahhoz, hogy ez megvalósuljon, a cég gyárt az új részvények kibocsátásával -, akkor 250 darab, és ad nekik, hogy a befektetők cserébe a pénzét. Összesen: a cég most áll 1250 részvények. A méret a lehetőség maradt - még mindig 100 részvény. Összesen: most van egy saját call opció 0,8% helyett 1%.

Ebben a helyzetben a lehetőséget a tulajdonos nem volt semmi ok az aggodalomra. Egyrészt, a lehetőség kisebb százalékban kifejezve, de a másik viszont a részvény ára emelkedett öt alkalommal. Azaz, az értékét a csomag abszolút értékben nőtt.

Van egy orosz specificitás?

Tartalom lehetőséget az orosz jogrendszer szinte lehetetlen, valamint sok más szempontból a kapcsolatot. Ez az egyik oka annak, hogy az induló választott offshore helyszín. Létrehozott egy holding struktúra az anyavállalat, amely tulajdonosa egy orosz jogi személy és a munkavállaló opciós szerződést kötöttek az anyavállalat nyugati előírásoknak megfelelően.

Meg kell jegyezni, hogy a korai szakaszban induló első nyilvántartásba Oroszországban. Jelentkezzen egy lehetőség joghatással bíró egyezség, mint már mondtam, ebben az esetben nehéz lesz - akkor van értelme, hogy biztosítsa a megállapodás papírra, amit aztán le lehet alakítani egy jogilag kötelező erejű eszköz.

Fotók obloozhke: Michael Hamburg / Flickr / CC BY-SA 3.0