A legfontosabb tanácsok számviteli összeg és az árfolyam különbségeket

Ha a számla a legegyszerűbb: ha a szerződés alapján a vevő teszi a teljes előtörlesztés, eredmény- és árfolyam-különbözetet a számviteli nem merülnek fel.

A cég fogja, hogy kössön szerződést egység az első alkalommal? Ne aggódj! Különösen akkor ebben a cikkben általunk gyűjtött alapvető irányelveket az adók kiszámítását és számviteli egy adott helyzetben. Már dolgozik a szerződések. e. Akkor nem lesz semmi baj, hogy ellenőrizze, hogy a biztonságos lehetőséget figyelembe véve a cég használja.

Ha a cég az „egyszerűsített adórendszer”

A vállalatok a „egyszerűsített adórendszer” hasznos lehet tanácsot szerződő van. e., valamint az eljárást a számvitel.

Ezen a megjegyzés, a szerződés aláírása

Egy másik fontos pont. Alapértelmezett értetődő, hogy a vállalat figyelembe veszi a hivatalos árfolyam. Hogy van beállítva a Bank of Russia. De hozzá lehet rendelni más választása. Például, hogy egy ilyen feltétel: a vevő fizet az árut az euró árfolyamát a Bank of Russia a kifizetés időpontját, plusz 2 százalék. Akkor ez a tanfolyam, és akkor használja, ami a tranzakció a fiókban.

Készítsen dokumentumokat az áru szállítására

Kezdésként nézzük meg a pénznem, amelyben a törvény most igényes legyen az elsődleges dokumentumok és számlák.

Hogyan lehet elsődleges dokumentumok

Elsődleges dokumentumok szerződések rendelkeznek. e. Jobb lesz a rubel.

Valóban, „elsődleges” kell írni, szabványosított formában. A töltelék van ellátva rubel bennük. Azonban egységes formában nem igazolták minden alkalomra. Például a jogszabály elfogadásának szolgáltatások ki semmilyen formában. Bár már van egy követelmény a töltés rubel nem működik, akkor jobb, ha ragaszkodnak hozzá egyébként. Ellenkező esetben, az ügyfél lesz probléma, figyelembe véve a költségeket és a nettó áfa. Ezen túlmenően, az adóhatóság bírságot szabhat mind az eladó és a vevő szerint a 120. cikk adótörvény.

Lehetőség van a megoldás. Vevő minden elsődleges szállító dokumentum, kidolgozott. e. készíti pénzügyi segítséget. Ebben, azt meséli el az áru értékét rubel. De ez az állítás még mindig nem kizárt.

Lehetséges, hogy számlát kiállítani, hogy van. e.

De a számlát más. Először is, lehetséges, hogy a valuta. Ez megengedi 7 bekezdés 169. cikke adótörvény.

Hogyan kell kiszámítani a HÉA szerződések rendelkeznek. e.

Következő, figyelembe vesszük a két legáltalánosabb helyzeteket. Először is, a szerződés alapján a szállító hajó az árut először. És akkor a vevő fizeti azt az árfolyamot a fizetési határidő. Másodszor, vevőlisták eladó előre. Ebben az esetben a tranzakció ár határozza meg a kifizetés dátuma.

A vevő kifizeti az áru kiszállítását követő

Csak az a helyzet, „az első áru, akkor a pénz,” törvényhozók nemrégiben tette teljesen egyértelmű.

Ha az Ön cége - szállítója. Tehát, ha a szervezet jár el eladó, megadhatja az alapja a Bank of Russia árfolyam a szállítás időpontja. És a későbbi kifizetés nem számítja (n. 4, v. 153 Revenue Code).

De az a tény település különbség idején egyenlegét, természetesen merül fel. Kivéve, ha a sebesség változatlan marad, ami nem valószínű. És úgy tűnik, mivel az árfolyamváltozások tükrözik a különbség az adó akkor elszámolni nem működési bevétel vagy ráfordítás. Beleértve azt az összeget tulajdonítható áfa.

Itt egy példa. Tegyük fel, hogy az áruk értéke - 10 000 euró. A vevő köteles fizetni őket, amelynek mértéke a Bank of Russia nőtt 1 százalék. A politika a szállítás időpontja összesen 40,5012 RUB / EUR. Az eladó határozza meg az adóalapot a HÉA, tekintettel arra, hogy a felek megállapodtak abban, hogy növelje a hivatalos árfolyam. Adót is kell kiszámítani a következők szerint: (10 000 EUR 18%) 40,5012 RUB / EUR 101%. Így, a héa összege lesz 73 631,18 rubelt.

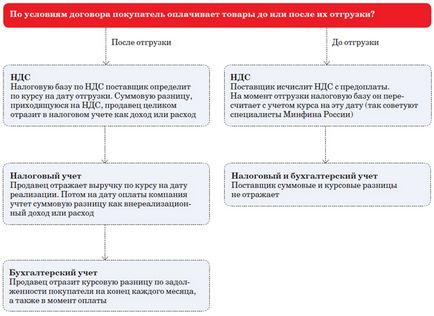

Általános áfa számítási szabályok, valamint a számviteli és adózási számviteli az eladóval, az alábbiakban ismertetjük.

Hogyan tükrözi az eladó a tranzakciót. e. adó számítások és számviteli

Ha a vállalat - a vevő. Minden attól függ, hogy a szolgáltató számlát bocsát ki. Ha a rubel, akkor a szervezet levonni a HÉA összegét, amely szerepel a számlán. Állítsa be a levonás nem szükséges a későbbi fizetés. És támadt a kifizetési határideje összeg tapasztalt különbségek tükrözik adózási számvitel. Ez azt a cikk 1. bekezdése 172. kód.

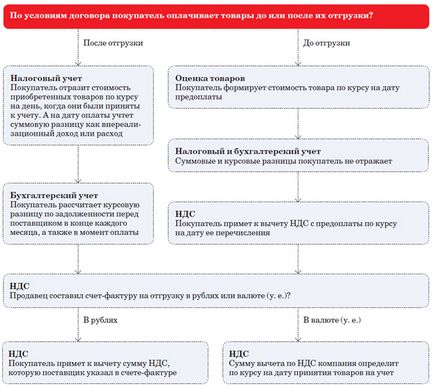

Az általános rend, amely szerint a vevő héa levonására vonatkozó szerződéseket. e. bemutatott sematikusan az alábbiakban. Itt láthatjuk az alapvető szabályokat a számviteli és adózási a vevő számára.

Hogyan tükrözik a vevő az ügylet. e. adó számítások és számviteli

A vevő tesz előrefizetés

A megállapodások, amelyek előrelépést nehéz. Ez azért van, mert lehet különféleképpen értelmezik változások a kódot.

Ha az Ön cége - szállítója. Miután megkapta az előzetes kifizetés, akkor az ÁFA kiszámítására. Miután szállítmány ezt az összeget kap levonást. De itt van még a kétértelműséget.

Tegyük fel, hogy a cég újratervezi az adót a szállítási dátumot. Akkor nagy valószínűséggel fog előidézni a különbség a HÉA összegét a vevő fizetett előleg és az adó kiszámítása a szállítás időpontja. Itt kell szem előtt tartani: a lehetőségét, hogy figyelembe vegyék a különbséget a számítás jövedelemadó a kód nem mond semmit. Ezért az adózás szempontjából is jobb, ha nem tükrözik.

Ha a vállalat - a vevő. HÉA előleg, a szervezet fog biztosítani a levonás mértéke napján pénzátutalás. Most tekintettel a levonás a számla, hogy a szállító tette a szállítást. A levonás mértéke határozná meg ugyanúgy, mint a helyzet ott, ahol fizetési áruk szülés után.

Hogyan tükrözi a tranzakció. e. az adózási nyilvántartások

Tükröznie érték különbségek az adó feljegyzések cégek az elhatárolás módszerrel. Azon szervezetek esetében a pénzforgalmi módszer sokkal egyszerűbb - érték különbségeket nem veszik figyelembe. Ez vonatkozik a vállalat a „egyszerűsített adórendszer” (5. o., Art. 273 p., 3. Az Art. 346,17 adótörvény).

A vevő kifizeti az áru kiszállítását követő

Ez a lehetőség az, hogy az eljárás az adózási számviteli elég egyértelműen a kód. Ezért, ha megfelelően értékének kiszámításához különbségek, a kötekedő a könyvvizsgálók nem valószínű.

Ha az Ön cége - szállítója. Felismered bevételek végrehajtásának időpontjában. Ezután a fizetés napján meg kell, hogy tükrözze az összeg különbségek adózási számvitel. Pozitív Ön szerint nem működési bevételt, negatív - ugyanabban a költség. Azt állítják, a 11.1 cikk 250 al-5.1 és 1 bekezdés 265. cikke az adótörvény. Számítási különbségek általában tükrözik a pénzügyi segítséget.

Ha a vállalat - a vevő. Az eladott áruk beszerzési az adó számla felépíteni a elfogadásának időpontjában a regisztrációs (tulajdonjog átruházása). Újratervezi az áruk értéke a kifizetés időpontját nem szükséges. Ami az összeget a különbség, ha figyelembe vesszük, hogy abban az időben a fizetési mint a nem-működési bevétel vagy ráfordítás.

A vevő tesz előrefizetés

Ami a számviteli előlegek adótörvény nem tartalmaz egyértelmű szabályokat. De tisztviselők abban a helyzetben, a közelmúltban kedvező a vállalatok számára. De kezdjük az elején.

Tisztviselők engedélyezve nem tükrözik érték különbségeket előre kifizetett adó számvitel.

Ezért a cég lehet, hogy ragaszkodik az előleget az arány a szállítás időpontja. És abban az esetben kérdés a részét az adó lehet hivatkozni egy levelet az orosz pénzügyminisztérium fent említett.

Ha figyelembe vesszük a részleges előtörlesztés bevétel ezen a módon. Az előleg nem szükséges elmondani, és abban az időben a végrehajtás közé jövedelem az összeget, amelyet kapott a vevő. Ugyanezen a napon, tükrözi a jövedelem és a többi bevétel, amelyet a vevő nem fizetett. Időpontjában az adásvételi. De amikor a vevő átutalja a fennmaradó költség az áru, akkor kiszámítja a felmerült összeg különbségeket.

Ha a vállalat - a vevő. Ebben az esetben is, akkor feltételezhető, hogy az összeg különbségek kártyás nem merül fel. Ami a megvásárolt termék, akkor fordítsa meg az adó rekordok értéke alapján a kifizetés dátuma. Azaz, ha a cég jegyzett eladó 100 százalék előleget.

Valamivel bonyolultabb meghatározni a költségek az áruk részleges előtörlesztés. Ebben az esetben meg kell adni az összeget, az előleg a többi az áru értékét határozzák meg az árfolyam a szállítás időpontja.

Hogyan tükrözi az árfolyam különbségek számviteli

A számviteli, ellentétben a jövedelemadó, a vállalat nem rendelkezik a felhalmozott és árfolyam-különbözetet. Annak ellenére azonban, más néven, számviteli ilyen különbségek nagymértékben hasonlít az adót.

Így az árfolyam különbségeket nem kell meghatározni az előtörlesztés. És az ára a vásárolt árut a vevő nem kell beállítani az összeg minden árfolyam-különbözetek (p. 8. PBU 1/6, 6. o. PBU 5/01). Magukat a az árfolyam-különbözet elszámolása az egyéb bevételek és ráfordítások.

Megjegyzés: a fő különbség a számviteli árfolyam-különbözet az adó számla összegét különbségeket. Ez vonatkozik azokra az esetekre, amikor a fizetési következik a szállítmányt. Az eladó a számviteli kell számítaniuk követelések vállalkozó nemcsak a kifizetés időpontját. De minden év végén, amíg a tartozás regisztrálva van a számla. Azaz az utolsó napon minden hónapban. Ott is újra kell számolni a vevő által fizetendő.

A számviteli adósságinstrumentumokhoz egységekben kell számolni az egyes mérlegfordulónapon.

Részletek az elszámolási eljárás, figyelembe vesszük a példa a cikkben: „A hozzászólásokat és egyértelmű számítása adóegyezmény hagyományos egység.”

A legfontosabb, hogy milyen fontos, hogy emlékezzen

1. Elsődleges dokumentumok szerződések egységek jobb lesz a rubel. Ugyanakkor tudnak hozzáadni további oszlopokat, hogy az tükrözze a valuta a teljesítmény, illetve y. e.

2. Az adó alapja a HÉA-szolgáltató határozza meg az árfolyam a szállítás időpontja. És a későbbi kifizetés nem számítja ki újra.

3. Az adó számviteli cég nem tudja figyelembe venni az értéket különbségek előtörlesztés.