realizált százalékos

A döntés, hogy megvásárolja a kötvények bizonyos esetekben célszerű, hogy nem érték alapján a lejáratig számított hozam alapján realizált kamat. Megvalósult százalékos számítása során figyelembe kell venni minden jövedelem, amely a beruházó tudja, hogy a birtoklás, a kötés.

A teljes finanszírozási összeget, hogy a befektető megkapja a kötés alkotja három elemből áll: 1) a visszaváltási összeg után megváltás a kötés vagy az összeg az értékesítés 2) százalékos kupont; 3) százaléka a visszaforgatott kuponok

Példa 20.Investor vásárol kötést névértéken, a névleges érték 1000 rubel. szelvény - 15% kerül kifizetésre évente egyszer. Lejáratig 6 év. A befektetők úgy vélik, hogy ebben az időszakban képes lesz, hogy forgassák a kuponok 12% évente. Határozza meg a teljes finanszírozási összeget, hogy a befektető megkapja a papírt, ha ez vezet a lejáratig.

Hat év után, a beruházó fizeti a névértéke a kötés. Összege kamata és kamata az újbóli lesz:

A teljes finanszírozási összeget, hogy a befektető megkapja hat év, egyenlő:

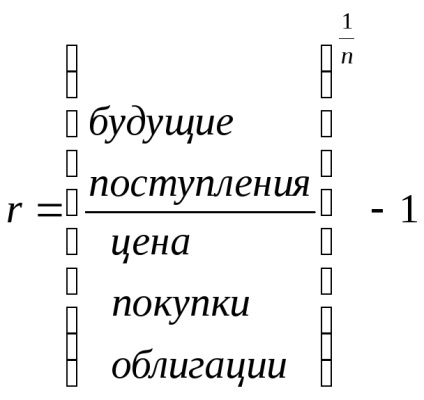

Megvalósult kamatláb - a százalékos, amely lehetővé teszi, hogy kiegyenlíti az összessége jövőbeli bevételek, hogy a befektető arra számít, hogy megkapja a kötés, a jelenlegi áron. Ez határozza meg a képlet:

Részvények osztalék hozam részvények

Bevétel részvényekből kapott osztalék formájában. Ezen túlmenően, a részvények a tulajdonos jövedelemhez változása miatt a piaci érték (ha az érték növeli az időszakban a tulajdon). Így a nyereségesség a részvények egy bizonyos ideig lehet meghatározni,

ahol

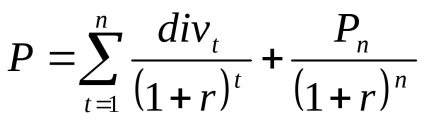

Meghatározása az aktuális értékét az állomány lehet használni a módszert a diszkontált jövőbeli jövedelmek dátuma:

ahol div1, DIV2, DIV3 ... divn - az éves osztalék hozam a részvények az adott év,

Így határozza meg a részvény árát kell megjósolni a jövedelem hozama (diszkontráta) és a méret a jövő építését.

A számítások szerint a diszkontráta (kötelező visszatérési cselekvési) gyakran használják az iparban átlagos jövedelmezősége.

Egy másik módszer - használata a tőkepiaci árfolyamok modellje - capitalassetspricingmodel).

Nagyobb komplexitást az előrejelzés a jövő osztalékhozam. Egy egyszerű módja - modell alkalmazásával állandó osztalék (feltételezve, hogy az osztalék mértéke nem változik sokáig, és ez így is marad, mint volt az idén). Következésképpen, a kereset lehet tekinteni, mint egy életjáradék, és az ára összefügg a hozam arány:

úgynevezett osztalékhozam részvények (hasonlóan az érték a kupon hozam kötvények). Ha az osztalékot nem változott sokáig, az osztalék hozam egyenlő a teljes állomány visszatér. Osztalék hozam használt gyorsan értékelni a sajáttőke. Ha a jövőben várható változás az osztalék (mondjuk egy év alatt az érték az osztalék összege

Meghatározó piaci értéke a részvények

Ami az elméleti megközelítés törzsrészvényeinek árára kell meghatározni leszámítva a teljes bevétel. Ha a befektető azt tervezi, hogy a jövőben, hogy eladja a részesedését, tudja becsülni az értékét az alábbi képlet szerint:

div1 - fizetendő osztalék t időszak során;

r - diszkontráta (hozam), amely megfelel a kockázati szint befektetés részvények a társaság.

Tovább az egyszerűsített eljárás, amely meghatározza a piaci értéke a részvények, a modell folyamatos növekedése osztalék. Várható, hogy az osztalék növekszik évről évre, hogy a biztonság nem lehet értékesíteni. A növekedési sebességet a sebessége határozza meg a g. A részvény ára a modell folyamatos növekedés osztalék:

r - megtérülési ráta megegyezik a befektetés kockázatát a részvény

g - az az arány az osztalék növekedési

div0 - tulajdonképpen az utolsó kifizetett osztalék részvényenként

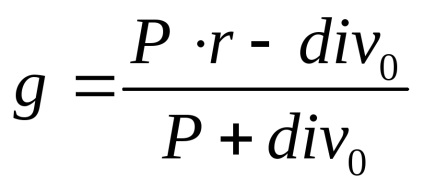

Az előző kifejezés meghatározhatja a növekedés üteme a jövőben osztalék

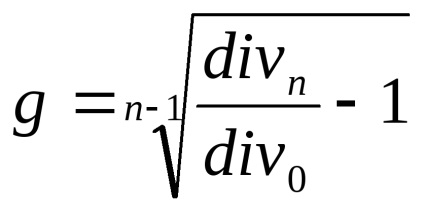

A növekedési ráta alapján a múltbeli adatok (mint osztalékot nem fizetett a múltban) határozza meg a képlet:

div0 - kezdeti osztalék

divn - Utolsó osztalék

Modellje folyamatos növekedése osztalék sok esetben „nem működik”. A modell szerint a folyamatos növekedési osztalék részvényárfolyam is növekszik azonos mértékű növekedés, míg a valóságban, az ár változhat, és más. Végtelen növekedés osztalék és az értéke a vállalkozás szinte lehetetlen, hiszen bármilyen üzleti nyereségesség idővel a beruházás csökken.

Stabil osztalékpolitika hatással lehet a növekedés a részvényárfolyamok. Azonban a tapasztalat azt mutatja, hogy a fejlett piacok az osztalékpolitika a cég nem annyira befolyásolja a részvények árát, mivel a növekedés üteme a cég nyeresége.

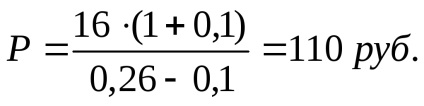

Példa 25.Posledny éves állomány osztalék 16 rubel. Várható, hogy az osztalék és részesedés ára növekedni fog éves szinten 10% -os. Határozza meg a részvények értékét, ha a kedvezmény mértéke 26% kerül kiválasztásra.

Megoldás: Az (46) az előre jelzett részvényárfolyam

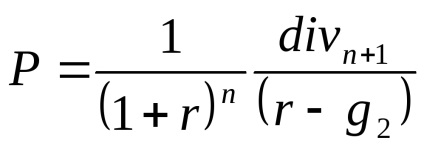

Ha a növekedési ütem osztalék részvények más lesz két idényben az idő, a sebesség kiszámítása a következőképpen történik:

G1 - osztalék növekedési üteme az első időszakban, az időtartam n évben,

g2 - a növekedés üteme az osztalékot a következő években

div0 - osztalék az elmúlt évben

Ebben az esetben, ha az első időszakban az osztalék nem kerül kifizetésre, akkor a képlet csökken egyfajta

Az elmúlt évben volt fizetett osztalékot 200 rubelt. részvény, osztalék növekedés mértéke 5%, a diszkontráta 25%. Határozza meg a piaci értéket a részvények.

Prognosztizált a következő évben osztalékot egyenlő:

Akció kell:

Gyakran előfordul, hogy részeként a pénzügyi politika, szükséges meghatározni a határidős árfolyam egy bizonyos ideig.

Spot arány a hat hónapos egyenlő évi 8% négy hónapig - 7,4%. Határozza meg a határidős kamatláb két hónap, négy hónap.

A kapcsolat a határidős és az azonnali árak alapján egyszerű érdeklődés:

,

Ezután kifejező kívánt határidős kamatláb

Ha a számítások kamatos, a határidős árfolyam az aránya:

Ha tudjuk, hogy az ár a kötés, a névérték és a szelvényt, akkor lehet számítani egy elméleti spot árfolyam bármely időszakra n. Ebben az esetben a spot árfolyam a maradék n-1 időszakokban kell ismert: