Új a kedvezményes HÉA-mérték alkalmazásakor

B adótörvény tartalmazza 4 termékcsoportokra, amelyek végrehajtása HÉA az arány 10 százalék 2. Amellett, hogy a gyógyászati termékek a hazai és importált itt is az élelmiszer-termékek, a gyermekek számára, folyóirat és könyv gyártása. Ugyanakkor kódok termékek adóznak 10 százalékos kulcs által meghatározott RF kormány szerint az Országos termékek osztályozása (PVC) 3, és a Commodity nómenklatúra Külgazdasági (HS) 4.

Orvosi termékek: beszéljünk listáról

1. példa

A szervezet orvosi célokra importál filmeket Oroszországba. A vámtarifának megfelelően a 3701 10 100 0 HR vámtarifaszám alá tartoznak, és a 3701. csoportba tartoznak. "Fényképészeti lemezek és fényképészeti filmek ... bármilyen anyagból ...". Ez a kód szerepel az orvosi áruk "Orvosi termékek" csoportjában a TN VED szerint 10% -os adókulccsal. Emiatt a behozatalkor az ilyen filmeket kedvezményes héára kell alkalmazni. Megjegyezzük, hogy az ilyen orvosi termék bevezetésénél 10% -os adót kell fizetni. Végül is az OKP kódja (23 7240) szerepel az orvosi áruk kódjainak listáján, az All-Russian termékosztályozó szerint.

Felhívjuk figyelmét, hogy az áruk behozatalának HÉA-fizetési mértéke nem mindig egyezik meg azzal az ütemmel, amikor az árukat a belföldi piacon értékesítik. Az adótörvény azonban nem ad kivételt az ÁFA adólevonás alkalmazására vonatkozó általános szabály alól az értékesített áruk (munka, szolgáltatások) és a megvásárolt adókulcsok eltérő adókulcsaival szemben. Tegyük fel, hogy az árut értékesítő vállalat a HÉÁ-t 10 százalékos áron számítja ki. Ezzel 18 százalékos anyagi értéket szerez. Ilyen helyzetben a 18 százalékos levonás jogszerű. Vagyis az adó levonása semmilyen módon nem korlátozódik az ügyfelektől kapott összegre.

Kölcsönös ellentételezés a különböző HÉA-mértékek szerint

Lehetséges a helyzet, ha a számlázási műveletek különböző mértékű hozzáadottérték-adó alá esnek. Lehetséges-e, hogy a társaságok a HÉA-t 18 százalékos áron vonják le, ha az adót 10 százalékos adókulccsal adóztatják? Az adótörvény nem tartalmaz konkrét magyarázatot ebben a kérdésben. Ezért az általános rendet kell alkalmaznunk, és a teljes összegben levonást kell követelnünk. Emellett pozitív bírósági döntések vannak ebben a kérdésben

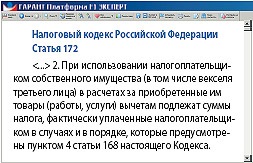

Ezenkívül az adótörvény 172. cikk (2) bekezdése közvetlenül hivatkozott a jelen dokumentum 168. cikkének (4) bekezdésére.

Lépett a fő adó dokumentum kiigazítás adta okokból a Pénzügyminisztérium azzal, hogy most a adólevonásra és háló lehet alkalmazni csak a tényleges kifizetés adó 14., azaz először a vevőnek át kell vinnie a HÉA összegét a szállítónak, és csak ezután vigye el egy levonás. Megjegyzendő, hogy ez összhangban van az eljárás a töltés a HÉA bevallás 15. 4. oszlop 240, 3. szakasz e dokumentum tükrözi levonható adó összege felszámított és megfizetett külön fizetési megbízás végrehajtása során a barter, nettósítási és felhasználás esetén a számítás az értékpapírok.

Az a tény, hogy az áruk (munkák, szolgáltatások) figyelembe vételének napján frissített nyilatkozatot kell benyújtani, nem feltétlenül vitathatatlan (különösen azért, mert a büntetések kifizetéséhez vezet). Végül is csak akkor kell helyesbíteni az adóbevallásokat, ha elfogadják a 21. hibát. Mivel a felek általában nem értenek egyet a nettósítással kapcsolatban, megállapítható, hogy az eredeti levonást jogosan nyilvánították. Ha azonban a vállalat nem akar vitatkozni az ellenőrökkel, akkor a tisztviselők magyarázatait kell követnie. Lássuk, hogy ez hogyan fog kinézni a 2 olyan vállalat nettósításának példáján, amely különböző adókulccsal adóztatott termékeket értékesít.

Az előlegfizetések ellentételezésével

A közelmúltban az Oroszországi Pénzügyminisztérium elmagyarázta, hogyan kell kezelni a héát az előlegfizetések ellentételezésekor 22. A társaság két szerződést kötött ugyanarról a partnerről: szállítások (ÁFA - 10%) és helyiségek bérlete (ÁFA - 18%). A megállapodás szerint a vevő előzetesen fizeti az árukat és szolgáltatásokat.

Az áru jövőbeni kézbesítését megelőzően kifizetett előlegek után a társaság 10 százalékos adót fizetett fel nekik. Ezt követően az árubeszerzésre vonatkozó szerződés megszűnése következtében a felek további szerződést írtak alá a lízingszerződés szerinti előlegszámlán az ellátási szerződés szerinti előlegfizetések ellensúlyozására. Amint azt a finanszírozók jelezték, a megállapodás aláírásának pillanatát kell tekinteni a lízing keretében történő előlegfizetés pillanatának. Végül is a HÉA-alapú adóalap két korábbi időpont közül a korábbihoz igazodik - a szolgáltatásnyújtás időpontja vagy a fizetés időpontja. Tehát a megállapodás aláírásának hónapjában a HÉÁ-t 18% -os arányban kell kiszámítani. Az adó összegének tükröződnie kell abban az adózási időszakban, amelyben a nettósítás történt. Ugyanebben az időszakban le lehet vonni az előzetesen átutalt 10 százalékos HÉA levonást.

AN Prikhodko,

az Audit és Tanácsadói Csoport adók, számvitel és pénzügyek tanácsadó részlegének vezetője "Intercom-Audit"

YM Lermontov,

Az Oroszország Pénzügyminisztériumának tanácsadója

A 2. bekezdés 172. cikke az adótörvény kimondja, hogy a HÉA összegét a beszerzett áruk (munkák, szolgáltatások), amelyért térítést, hogy elindult a kölcsönös követelések legyen levonható adó összegét a ténylegesen kifizetett esetekben és az előírt módon 4 bekezdés 168. cikk az Adó kódot. Vagyis a Vámkódex 168. cikkének 4. pontjában foglalt szabályok szerinti adó összegét külön fizetési megbízással kell átruházni. Ha ez a kötelezettség nem teljesül, a HÉA levonása a vevő által illegális.

Abban az esetben, ha az ügyletet teljesítették, és bevitték a levont HÉA, és az összeg külön fizetési prorucheniem nem fordította, az adózó be kell nyújtania egy módosított adóbevallás követelményeivel összhangban a 81. cikk adótörvény.

2. § 2. bekezdés 164 az adótörvény

9 al. 3 cikk. 318 TC RF

10 tbsp. 410 Polgári Törvénykönyv az Orosz Föderációban

11, 4. cikk, Art. Az RF adótörvényének 168

13. § (2) bekezdés 172 Az Orosz Föderáció adótörvénye

20 pt 2 tbsp. 172 Az Orosz Föderáció adótörvénye