Minta magyarázata a 6-ndfl (személyi jövedelemadó, magyarázó megjegyzés) adójában -

Az adófelügyelők meglehetősen aktívan ellenőrzik a 6-NDFL új formájának jelentését, és rendszeresen ellenőrzik a jelentésmutatókat bizonyos ellenőrzési arányok tekintetében.

Ugyanakkor, ha bármilyen eltérés tapasztalható az ellenőrzés folyamatában, ebben az esetben a céget felkérték, hogy magyarázza meg vagy tisztázza a nyilatkozatokat.

Ebben az esetben a szankciók és az adminisztratív felelősség más intézkedéseinek elkerülése érdekében a vállalkozóknak tisztában kell lenniük azzal, hogy a minta magyarázata megfelelő módon tölthető ki a 6-NDFL adójában, és mit kell figyelembe venni a jelen dokumentum feldolgozásának folyamata során.

Mi ez?

A személyi jövedelemadóról szóló beszámoló csak akkor választható dokumentáció, ha a vállalat a jelenlegi beszámolási időszak alatt nem bocsátotta át a béreket a munkavállalóinak. Az adótörvény normáival összhangban a releváns információkat a munkáltatóknak kell benyújtaniuk, amelyeket a munkavállalók számítanak fel és levonnak.

A személyi jövedelemadó kiszámításának hiánya, és ennek megfelelően a 6-NDFL formájáról való jelentés érthető és indokolt, ha a beszámolási időszakban:

- a vállalat munkatevékenysége még nem kezdődött meg;

- A társaság megszűnt a jelentéstételi év előtti év során;

- a cég szezonális munkát végez, amelynek határideje még nem jött el;

- A cég alkalmazottai csak az ügyvezető igazgatót foglalják magukban, aki feladatait kompenzáció nélkül végzi.

Mindezek alapján rendkívül ajánlott az adószolgálat felhatalmazott személyeinek időben történő értesítése, magyarázó megjegyzés vagy zérójelentés benyújtásával, hogy a jövőben ne legyenek további kérdéseik, és ne rójanak fel megfelelő bírságokat.

Tervezési jellemzők

Az ilyen ellenőrzés elvégzése során az ellenőrző szakember különféle kérdéseket tehet fel, és egy kivételesen megfelelő adóügynök magyarázatot adhat számukra. A legjobb az egészben, persze, egy ilyen helyzetben megjósolni hasonló események, és amikor bármilyen hibát észlel, akkor azonnal megtenni a szükséges magyarázatokat 6-PIT, hogy tisztázza álláspontját a cég, valamint a hírnevét, mint egy becsületes szer teljesíti kötelezettségvállalásokat.

Zéró jelentések esetén nem kell dokumentációt benyújtania az adószolgálatnál, ugyanakkor a felügyeleti hatóságok mindenképpen kérhetik a számítás kiesésének okait, és ebben a helyzetben a legjobb, ha magyarázó dokumentumot ad. Ezenkívül egyes esetekben a legjobb, ha bemutatjuk az ilyen levél kezdeményezését.

Fontos nyilatkozat

A körülményektől függően a jelentési eljárást más módon kell megközelíteni, mivel minden egyes helyzet sajátos sajátosságokat biztosít a dokumentumok feldolgozásában, valamint bizonyos válaszintézkedések szükségességét.

A fő okok

Először is, az adószolgálat munkatársai az elszámolások összegével összehasonlíthatják a számlákban szereplő összegeket azokkal, amelyek ténylegesen átkerültek a költségvetésbe, és a fizetési kártyán szerepelnek. Más szóval, ha az adóhatóságok késedelmeket bocsátanak ki, akkor ez azt jelezheti, hogy az adószolgálatnál benyújtott adózási szolgáltatás kevesebb, mint a bejelentett nyilatkozatban feltüntetett adó. Ugyanakkor a költségvetésbe átutalandó összegeket a 140. mondat 2. pontja határozza meg.

Az információ önellenőrzését követően meg kell tudni, hogy pontosan melyik adót kell feltüntetni az adóhatóság adatai alapján. Ehhez a legmegfelelőbb az engedélyezett személyeknek megfelelő kifizetési nyilatkozat megkeresése, amely feltünteti a fizetett személyi jövedelemadó összegét. Kezdetben összehasonlítjuk az eredményelszámolás mutatóit a 6-NDFL számításával, majd a kifizetést összehasonlítjuk a tényleges dokumentációval.

Továbbá a társaságot büntetés kiszabására is lehet esedékessé tevő adókivetés esetén. Az adóellenőrzésnél az adószámítás időszerűségét a 120. sorban előírt időpontok és az adó összegének a költségvetés tényleges befizetésének napjával történő összehasonlításával kell elvégezni.

A KRSB-ben a dátumok jelennek meg, a fizetési megbízások minden időpontját a banknak fizeti a személyi jövedelemadó, azaz a tényleges fizetési átutalás időpontja. A szankciók érvényességének ellenőrzése pontosan ugyanúgy történik - a kifizetéseket a második szakasz 120. sorában meghatározott értékekkel hasonlítják össze.

Ha a kifizetés a megállapított határidő előtt történt, akkor ebben az esetben az adóhatóságok nem számolhatják azt, és ez annak a ténynek tudható be, hogy a személyi jövedelemadó csak a munkavállaló megfelelő kifizetéséből származik. Más szavakkal, a fizetési határidő előtt nem fizethető a személyi jövedelemadó, mivel ez átutalásnak minősül az adóügynök szavatoló tőkéjéből.

Ezenkívül magyarázatot lehet kérni, ha a 120. jelentési sorban feltüntetett visszatartás időpontja nem felel meg az adót ténylegesen visszatartottnak. Ez a helyzet meglehetősen gyakori a gyakorlatban, és gyakran vezet az a tényhez, hogy az adóhatóságok mindenféle kérdéseket vetnek fel. Leggyakrabban a megjelenése annak a ténynek tudható be, hogy a munkavállalót az év elején vagy egy jelentési időszak alatt előleget fizetik.

Külön figyelmet kell fordítani arra, hogy egyesek a negyedév utolsó hónapjában nem jelzik a kifizetések számláit, annak ellenére, hogy ténylegesen ezt a kifizetést teljesítették. Hasonló helyzetek merülnek fel a "gördülő" fizetésnél, amikor a következő hónapban a következő hónapban a béreket a munkavállalóknak fizetik ki. Annak ellenére, hogy a beszámolási időszakban az eredményelszámolásra került sor, a következő évben került jóváírásra, ezért a következő jelentési időszakra vonatkozó jelentésben a 020, 030, 040 és 060 vonalakban kell megjelenni, míg a második szakaszban nem kell tükröződnie elvben.

Az adó magyarázata akkor szükséges, ha a munkáltatónak nincs oka a 6-NDFL formátumú jelentés benyújtására. A jelentéstétel hiányát olyan munkavállalók hiányában nyújtják, akik nem kaptak kifizetést a vonatkozó jelentési időszak alatt.

Az adótörvény közvetlenül rögzíti a dokumentáció benyújtási kötelezettségének adóügynökök jelenlétét, amennyiben a vonatkozó adó számításával és visszatartásával foglalkozik. Így, ha nincsenek adatok ebben a tervben, akkor nincs kötelezettség a 6-NDFL benyújtására, de a legjobb, ha előzetesen tájékoztatják az adóhatóságokat, mivel ezeket az információkat semmilyen módon nem fogadhatja el.

Ha az adószolgálat szerint a nyereség megfizetése előfordulhat, akkor ebben az esetben az engedéllyel rendelkező munkavállalók nem csak adminisztratív felelősséget róhatnak fel a felhatalmazott személyekre, hanem teljesen blokkolják a kiegyenlítési számlát.

Zérójelzések

Gyakran előfordul olyan helyzet, ahol nullázó negyedéves indikátorok jelenlétében mindenképpen nem lehet egyszerűen korlátozni magunkat egy magyarázó megjegyzés elküldésére, és a 6-NDFL formájáról kell jelentést tenni.

Ebben a helyzetben a következőket kell tennie:

- ha az összegeket csak az első negyedévben fizették be, akkor a jövőben évente jelentést kell tenni minden ilyen információ feltüntetésével kapcsolatban;

- ha az összeget a második negyedévben fizették be, ebben az esetben az első három hónapra vonatkozó jelentéstétel helyett az adóhatóság magyarázó feljegyzést kaphat, míg a hat hónap, kilenc hónap és év során teljes értékű nyilatkozatokat kell benyújtania;

- ha a kifizetések a harmadik negyedév során történtek, ebben az esetben ennek megfelelően a jelentést csak hat hónap és kilenc hónapon belül kell benyújtani;

- az utolsó negyedéves negyedéves jelentésekben történő kifizetések elvben nem szükséges átadni, és csak éves jelentéseket kell benyújtani az adóhatóságoknak.

A fő jellemző az, hogy egyes helyzetekben a nulladik mutatókkal való jelentéstétel valóban megfelelő lehet, ha lehetőség nyílik naprakész jelentések elkészítésére erre az időszakra vonatkozóan, amely már jelzi a jövedelem kifizetésére vonatkozó információkat. Ebben az esetben a frissített dokumentáció kiegészíthető egy időben történő nullpont-nyilatkozattal, és az elsődleges.

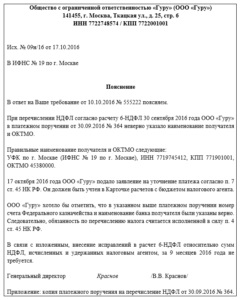

Mutassa be, hogyan kell magyarázatot írni a 6-NDFL adójában

Miután megkapta a magyarázó megküldés iránti kérelmet, öt munkanapon belül válaszolni kell erre a kérésre. A mai napig az e követelmény be nem tartása adminisztratív felelősséget ró ki, és különösen az adófizetők 5 000 rubelt bírálhatnak el, és ha ismételten figyelmen kívül hagyják, a bírság összege már 20 ezer rubelre emelkedik.

Ha a jelentéstételben találtak hibát, akkor ebben az esetben magyarázatot kell adni a következő pontokra:

- A dokumentum benyújtójának neve és beosztása;

- a jelentést küldő társaság teljes neve;

- INN. A szervezet OGRN és CAT;

- annak a dokumentumnak a számát, amelyen feltüntették ezt a dokumentumot;

- annak magyarázata, hogy miért fordult elő a hiba a dokumentációban és hogyan került rögzítésre.

- a dokumentumot alkotó személy kezdőbetűi és személyes aláírása.

Pontosan ugyanazokat az információkat kell feltüntetni, ha az adóhatóság eltéréseket állapított meg a tanúsítványokban meghatározott információk között.

felelősség

A szervezet több esetben felelősséget róhat a szervezetre:

- jelentések benyújtása a megállapított határidők után, leküzdhetetlen akadályok hiányában;

- felvétele a jelentési valótlan vagy félrevezető információkat az esetben, ha a jelentési vállalat nem tett kiigazításokat a hibás dokumentumokat, mielőtt a hiba fedezték fel az adóhatóság;

- a jelentéstétel helytelen módja.

Ilyen helyzetekben 1000 rubel bírságot ró a társaságra, és ez az összeg minden hónapban növekedni fog.

Ha a késedelem időtartama meghaladja a tíz napot, az adóhatóságok dönthetnek arról, hogy a társaság elszámolási számláját teljesen meg kell akadályozni. Ezenkívül az engedélyezett tisztviselőket is közigazgatási büntetésnek lehet alávetni, amelynek összege minden hibás dokumentum esetében 300-500 rubel lesz.

Az adószolgálati minisztériumnak a magyarázó megjegyzésekkel kapcsolatos fellebbezését az ellenőr megfelelő kérése vagy az adóalany független döntése okozhatja. Mindenesetre, ha időben benyújtja e dokumentumot, megszabadulhat az adóhatóságokkal fenntartott kapcsolatok különböző komplikációitól, valamint teljes körűen összpontosítson a vállalat aktuális tevékenységeire.

Kell-e tükrözni a kórházi lapot a 6-NDFL-ben és hogyan kell csinálni - lásd itt.