A nemzetközi fizetések végrehajtásának módszerei - diákok képzése

A nemzetközi településeket szabályozó nemzeti jogszabályok, valamint nemzetközi szabályok és szokások szabályozzák.

A külkereskedelemben kétfajta településforma létezik: dokumentumfilm és nem dokumentumfilm. A dokumentációs településeken a fizetési kötelezettségek teljesítését az áruk szállítására és a szerződésben meghatározott bizonyos dokumentumok bemutatása biztosítja. Ezek a dokumentumok igazolják az exportőr által történő áruszállításukat. A szerződéssel összhangban más dokumentumok egészítik ki őket, és az importőrnek részletesen tájékoztatják a terméket. Bizonyos esetekben az ilyen okmányok szükségesek ahhoz, hogy az importőr megkapja a szállított árut. Az okmányos fizetési módok magukban foglalják a hitelleveleket és a gyűjteményt. A nem kumulatív fizetések lebonyolítására szolgáló dokumentumokkal ellentétben nem kell szállítási dokumentumokat benyújtania, de csak fizetési bizonylatokat (pénzügyi) használ. A nem dokumentált fizetési módok az átutalások és a csekkek kifizetései.

Banki átutalás. Ez egy elszámolási banki tranzakció, amelyet egy banki fizetési megbízás elküldésével hajtanak végre.

Az engedélyezett bankok a beérkezett árukra vagy szolgáltatásokra vonatkozóan településeken banki átutalást végeznek. A külföldi fizetéseket külföldi vagy nemzeti valutában lehet végrehajtani.

A fizetési megbízást a bank adja meg a banki ügyfél átruházójának utasításai szerint. Ez utóbbi tájékoztatja a bankját az átutalás összegének a kedvezményezett részére történő kifizetésének feltételeiről.

A kibocsátó külföldön történő átutalása fordítási kérelem alapján történik. Az alkalmazás szerint:

• az átutalás összege és a deviza típusa;

• a megbízás végrehajtásának módja (például postai, telex vagy SWIFT rendszeren keresztül);

• a kedvezményezett bank teljes és pontos neve, bankszámlája e bankkal;

• a szerződés számát és dátumát, amelynek megfelelően az átruházást végzik;

• melyik számlán a jutalékokat és az átutalás egyéb költségeit viselik.

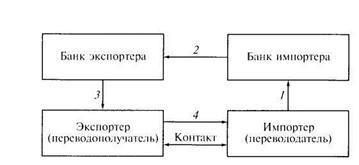

A fizetési rendszert az 1. ábra mutatja. 8.2.

Ábra. 8.2. Banki átutalási rendszer előlegfizetés esetén:

1 - az importőr benyújtja és a bank átutalási kérelmet nyújt be; 2 - az importőr bank fizetési megbízást küld az exportőr bankjának; 3 - az exportőr bank jóváírja az összeget az exportőr számlájára; 4 - az exportőr az importőrnek szállított árut

A banki átutalás során történő kiszámításakor a szerződés szerinti egyik fél mindig jelentős kockázatnak van kitéve. Ha az átruházás előlegként vagy előleg formájában történik, az importőr viseli az áruk nem teljesítésének kockázatát, amennyiben az átruházás az árucikknek az importőrnek történő átadását követően történik, az exportőr viseli a fizetésképtelenség kockázatát.

A kifizetések többségét már készülnek a bekapcsolási SWIFT, a meglévő 1977 óta, SWIFT (SWIFT - Society for Worldwide Interbank Financial Telecommu-káció) - a társaság a nemzetközi bankközi fi-pénzügyi kommunikáció, ami a nemzetközi fizetési műveletek révén egy teljesen automatikus, nem dokumentált rendszer a banki üzenetek távoli továbbítására.

A nemzetközi elszámolási műveletek végrehajtásának más módszereivel összehasonlítva a SWIFT rendszernek számos előnye van:

• sebesség - a művelet több percet vesz igénybe;

• Megbízhatóság - a továbbított üzenetek szabványosítása, a hamis értelmezések vagy az információ torzulása gyakorlatilag kizárt;

• gazdaságosság - egy nem dokumentum jellegű rendszernek köszönhetően

jelentős racionalizációt eredményez.

Banki csekkek. Telepítések során banki csekkek is használhatók (például amikor a kedvezményezett bankja nem ismert). Ebben az esetben a bankot arra utasítják, hogy ne fizessen be fizetést, hanem fizesse ki az általa kibocsátott csekket. A fizetés átvételét a kedvezményezett vagy a közvetítő bank bankjánál történő csekk beadásával végzik.

A csekkek kibocsátásának két módja van:

• banki ellenőrzés bankon;

• Ellenőrizze az ügyfelet a banknál.

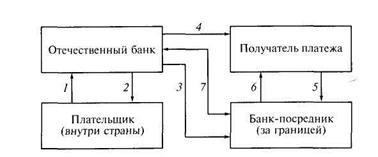

Ábra. 8.3. Bankkártyás fizetés:

1 - fizetési megbízás; 2 - az ügyfél számlájának terhelése; 3 - a kibocsátás ellenõrzése (a hazai bank külföldi bank ellenõrzést állít ki); 4 - csekket küld a kedvezményezettnek; 5 - ellenőrzés a közvetítő banknak; 6 - az e-visivalens nyilvántartása a számla hitelében; 7 - a csekket kibocsátó hazai bank számlájának befizetése

Banki ellenőrzés bankon. Ha a vevő (import-ru) nem jelentik a levelező bank a bankjának, vagy ha az állapot-eljárás körülményei között a szerződés előírja fizetés a csekk formájában, az exportőr bank mutatnak a levelező bank check írja: „megrendelések” a megfelelő külföldi bank és elküldi neki a csekket által kért Az ügyfél számláján egyenértékű összeget jegyezzen be a fizetés céljának megjelölésével. A csekket közvetlenül a kedvezményezettnek is meg lehet küldeni. Ebben az esetben az utóbbi a külföldi közvetítő banknál kiszervezett bankon keresztül fizet. Fizetési keresztül Bank érdekében ellenőrzéseket Secu-chen, hogy a kedvezményezett a fizető fél számlájának a terhére etsya közvetlenül kisülés csekket, amely biztosítja Pogue-shenie ellenőrzés minden alkalommal. A banki ellenõrzés rendszere a 3. ábrán látható. 8.3.

Ellenőrzés az ügyfél által a bankon. Ha az exportőr és az importőr, vannak jól bevált bizalmi viszony-CIÓ, kifizetés történhet hagyományos és ellenőrizze, hogy a fizető fél előfizet a szolgáltatásra az ő bank. Az ellenértéket a kedvezményezett (exportőr) "megrendelésére" bocsátják ki, és közvetlenül továbbítják. A fizetés a bank szervizelése az exportőrnek, aki viszont küldi a csekket, hogy a közvetítő bank (importőr bankja) és kap visszatéríteni a megfelelő összeget, amelyet beérkezésekor a check-in jóvá a fizető fél számlájának terhére. A fizetés ebben az esetben nem garantált, mivel a fizető számláján lévő pénzek esetleg nem elegendőek.

Dokumentumgyűjtemény. A települések hitelintézetek részvételével valósulnak meg. Ugyanakkor nem vállalnak fizetési kötelezettségeket, hanem jutalékszerződések (gyűjtési megbízások) keretében járnak el.

Annak érdekében, hogy a homályos és következetlenségek, valamint egységesítése érdekében az okmányos beszedés International Chamber of Commerce in Paris kifejlesztett Unifi - képzett Rules for Collections irányadó pred-hatások és dokumentumok átvétele a fizetési eljárás együttes misszionáriusok és felső részt az ügyletben, a felelősség a résztvevők az ügylet tárgyát szükségszerűen-Ments, valamint a kötelezettség a felek, hogy infor-mációk.

Az egységes szabályok szerint a beszedés a bankok által a beérkezett utasítások alapján végrehajtott ügyleteket jelenti, annak érdekében, hogy:

• az átvétel és (vagy) fizetés átvétele;

• az elfogadással és (vagy) fizetéssel szembeni dokumentumok kiadása;

• a dokumentumok más feltételekkel történő kiadása (a szerződés feltételeitől függően).

A dokumentumgyűjtés fizetési rendszerét az 1. ábra mutatja. 8.4.

Az importőr ellene dokumentálja illetve következménye a megkötött szerződés köteles fizetni azonnal, vagy elfogadom nevére az exportőr Draft (számlát), és visszafizeti azt a futamidő végén.

Dokumentumok fizetés ellenében D / P (fizetés ellenében). Ebben az esetben a dokumentumok az első bemutatásra, azaz a fizetési feltételekre vonatkozó nemzetközi gyakorlatban elfogadott időtartam alatt - 24 óra

Ábra. 8.4. Dokumentumgyűjtéssel végzett műveletek:

1 - az exportőr kiadja a banki megbízást, és átadja neki a dokumentumokat; 2- az exportőr bankja átadja az iratokat az importáló ország külföldi leányvállalatának vagy levelező bankjának, és utasítja az importőrt, hogy a dokumentumokat az importőrnek a szerződéses ár megfizetése ellenében adja meg; 3 - a külföldi bank az importőrnek dokumentumokat bocsát; 4 - az importőr fizeti a szerződéses árat, és megkapja azokat a dokumentumokat, amellyel megkaphatja az árut; 5- külföldi bank bemutatja a fizetési összeget az exportőr banknak; 6 - az exportőr bankja átutalja a fizetési összeget az exportőr számlájára

az exportőr növelhető, például "befizethető"

nap "vagy" az áru érkezéskor fizetendő ".

Általánosságban elmondható, hogy az importőr nem végezhet ellenőrzést az áruk fizetésének megkezdése előtt, vagy el nem kezdheti az import- és vámokmányok feldolgozását. Mindazonáltal a gyakorlatban a megbízott ügyfelek engedélyezhetik a dokumentumok megismerését vagy megismerését (megállapodás szerint, a dokumentumok a következőket tartalmazzák: "Átutalás megbízható kezekre").

Az ilyen fizetési móddal rendelkező exportőrnek nincs garancia arra, hogy az iratokat az importőr megvásárolja (elfogadja).

Ha a gyűjtést nem a megegyezés szerinti határidőn belül hajtják végre, a levelező bank erről azonnal értesíti az exportőr bankot, és az exportőrnek a szállított áruk értékesítésének másik módját kell megszerveznie.

Dokumentumok a D / A elfogadásával szemben (elfogadott dokumentumok). E fizetési feltétellel az iratokat az importőrnek adják ki, miután elfogadták a nevében kiadott tervezetet. A D / A típusú gyűjtemény szükséges abban az esetben, ha az exportőr halasztott fizetést nyújt az importőrnek, amelyet a századfaluban kell biztosítani.

A törvényjavaslat érvényességi ideje alatt az importőrnek lehetősége van arra, hogy bevételeket kapjon az áruk azonnali viszonteladásán keresztül, és ezáltal fizesse ki a számlát, a fizetési határidő pedig később érkezik.

Ha a D / A gyűjtemény fontos inkassodatel adott egyértelmű utasításokat esetben az importőrnek megtagadja elfogadó vagy nem tesz eleget fizetési kötelezettségeinek is.

Ezen túlmenően, az exportőr pontosan megjelöli a bankjuk használatával kapcsolatban elfogadott megbízást az importőr századi falu. Ez lehet elhelyezni előtt a kifizetés időpontját a ponton a begyűjtés vagy visszatérés az exportőr bank. A gyakorlatban a legtöbb elfogadott törvényjavaslatot küldött az exportőr bank és megszámoltuk javára az exportőrnek.

Akkreditív. Ez a forma a legelterjedtebb a nemzetközi kereskedelemben.

Összhangban az egységes szabályok dokumentumfilm-CIÓ hitel - ez a megállapodás, mintha nevezhetjük, amelynek értelmében a kibocsátó bank, kérésére eljáró és utasításainak megfelelően, az ügyfél, megrendelő vagy a saját IME nem, hogy a fizetési egy harmadik fél, vagy az ő érdekében (kedvezményezett), vagy fizetős (elfogad) huzat, állítsa nye kedvezményezett vagy engedélyezheti egy másik bank tárgyalni ellen előírt dokumentumot, amennyiben a feltételek az akkreditív.

Akkreditív ad az exportőr lényegében ugyanazokat a garanciákat Kie előlegként. Arra törekszik, hogy adjunk Dogo tolvaj az értékesítési akkreditív fizetési módot abban az esetben, hogy az importőr nem elég ismert, és nem tud magával, sokoy megbízhatóan értékelni, hogy fizetőképessége. Ak-hitelek is garantálja a vételár megfizetése, mint az ex-porter szállítja csak fizetés Secu-Chen fizetési kötelezettség a hitelintézet (kézhezvétele után értesítést a nyitás az akkreditív az ő javára).

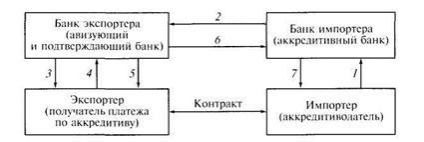

Ábra. 8.5. Az alapvető formája a akkreditív:

1 - megkötését követően az adásvételi szerződés az importőr arra utasítja a bankot, hogy nyissa th hitellevél az eladó javára; 2 - az importőr bankja (akkreditálta-tive bank) küld az exportőr bankja (a tanácsadás bank) egy levelet a co-szocializáló megnyitása akkreditív javára az exportőr; 3 - az exportőr bank értesíti az eladót a nyitó egy akkreditív és megerősíti azt; 4 - szállítását követően az áruk exportőre összegyűjti a szükséges akkreditív dokumentumok és újra nekik a bank; 5 - a bank ellenőrzi a dokumentumokat, és ha azok megfelelnek az akkreditív, az exportőr fizetik a szerződéses ár; 6 - az exportőr bank küld az akkreditív dokumentumokat a bank; 7 - megfizetése ellenében a szerződéses ár a L / C bank adja a dokumentumokat az importőrnek, amely képes fogadni az árut

Ugyanakkor így hitelgarancia és importőre. Nesmot kolostorban van a tény, hogy az importőr kérelmet nyújt be, hogy nyissa ki az akkreditív a szállítást megelőzően, akkor megállapodhatnak abban, hogy meghatározza az adásvételi szerződés dokumentumok listája helyezni az export rum, és a sorrendben a regisztráció. Más szóval, az importőr meg tudja állapítani azt a követelményt, hogy a bank által egy L / C költségmegosztási-, hogy csak abban az esetben, hogy a dokumentumok lesz egyedülállóan telstvovat találkozunk az időben történő áruszállítás. Az elsődleges LC-áramkör ábrán látható. 8.5.

Fontosabb kifejezések használt végzett-Kutató Intézet Külgazdasági függelék. 13.