Hitelminősítés

A hitelminősítés egy olyan kibocsátó (az értékpapír-kibocsátó szervezet) azon képességének felmérését jelenti, amely pénzügyi kötelezettségeinek teljesítését a hitelezők előtt meghatározott határidőn belül teljesíti. Egyszerűen fogalmazva, a hitelminősítés a vállalat azon képességét jelenti, hogy adósságaikat és visszaadja a vállalt hiteleket. Ha egy ország hitelminősítése megtörtént, mindent figyelembe vesz - a korrupció, az államadósság szintje, az ország politikai helyzetének stabilitása és az infláció dinamikája.

Hitelminősítés - módja annak értékelésére

A hitelminősítést a vállalat múltjának és jelenlegi pénzügyi története alapján értékelik. Az elkészítéskor figyelembe veszik az ingatlanok méretét és a vállalt pénzügyi kötelezettségeket is, azaz adósságokat. A hitelminősítés alapján a potenciális hitelezők / betétesek megbízhatóan becsülhetik meg pénzügyi kötelezettségeik időben történő kifizetésének valószínűségét.

Ki használja a hitelminősítést és hogyan?

Jelenleg a hitelminősítéseket használják a biztosítási díjak összegének meghatározására, vagyis segítségük alapján helyesen értékelheti a kockázat mértékét, és ennek megfelelően megállapíthatja a biztosítási arányt. Néhány munkáltató a hitelminõsítõt ma használhatja a jelöltek minõségének meghatározása során.

A hitelminősítések maguk is relatívak - nagyon fontos figyelembe venni az ország, a vállalkozás vagy az ipar sajátosságait. Alacsony hitelminősítés nagyon nemkívánatos, mivel nagy valószínűséggel jelzi a nemteljesítés országspecifikus skálán.

Minden piaci szereplő rendelkezhet saját hitelminősítési rendszerével. A bázeli irányelveknek megfelelően azonban minden banknak saját belső minősítésű hitelfelvevője kell, hogy legyen. Ez azonban nem egy opcionális feltétel, de ez egy nagy plusz a bank számára, ha lesz rá.

Ami a kötvénypiacot illeti, itt a "hitelminősítés" a három ügynökség - a Standard - egyikét jelenti Poorok, Moody's és Fitch.

A minősítés segítségével a befektetők felmérik a befektetett források visszafizetésének lehetőségét a befektetések feltételei alapján.

Ki értékeli az országok és a nagyvállalatok hitelminősítését?

Ezek a legnagyobb független nemzetközi hitelminősítő intézetek, amelyek az Egyesült Államokban találhatók, ám értékelésük nem függ a politikai nézetektől. Mindegyik vállalat használja a számítási módszertant, de az alapvető tényezők majdnem ugyanazok. Az ügynökségek azonban nem rejtik el, hogy figyelembe kell venniük a politikai helyzetet. Például az orosz hitelminősítés legutóbbi leminősítése többek között a nyugati szankciók miatt következett be.

Az ország hitelminősítése - miért olyan fontos?

Az a helyzet, hogy az ország hitelminősítése azt mondja a befektetőknek, mennyire biztonságos egy adott ország gazdaságában való befektetés. Ha ez alacsony, akkor a nemzetközi befektetők ebben az esetben nem kockáztatják a pénzüket. Ennek oka az, hogy nem biztos, hogy az általuk befektetett pénz profitot eredményez. A minősítéssel kapcsolatos információkat mindig a kötvények megvásárlásakor használják - a kockázatértékelés alapján a befektető pontosan tudja, mennyi és mikor fog működni. A minősítések a kockázatok viszonylagos mutatói, de mégis befolyásolják az adósság értékét és jövedelmét.

Mit vár az ország, amikor a minősítés visszaminősített?

A bankok hitelminősítése

A minősítések típusai és megnevezései

Az első beruházás. Ez azt jelenti, hogy lehetséges és szükséges befektetni az ország gazdaságába, mivel viszonylag biztonságos, és minden kölcsön meg fog fizetni.

A második nem befektetés. Ez azt jelenti, csak egy dolog -, hogy fektessenek be a gazdaság ebben az országban nem hatékony, mivel valószínű, hogy a hiteleket nem fizetik. A legutolsó lépés D. Ha van rendelve, akkor a default a táborban, és máris hiába vár a visszatérését adósságait az ország.

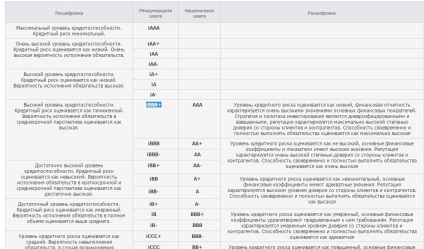

Minden ügynökség abszolutóriumot használ a hitelképesség és a megbízhatóság szintjének feltüntetésére. Természetesen van különbség a különböző ügynökségek minősítésének megnevezéseiben, de általában az AAA-szinteket a D. szinthez rendelik.

A D betű az alapértelmezést jelöli, vagyis az ország képtelen teljesíteni kötelezettségeit és fizetni az adósságait. Az AAA betű a legmagasabb hitelképességi szint és min. a kötelezettségek nem fizetésének kockázata.

A befektetés az AAA-tól a BBB-ig terjedő kötelezettségeknek minősül (egyes ügynökségek BAA-val rendelkeznek), és az alább felsorolt dolgok spekulatívnak tekinthetők. Ez azt jelenti, hogy az ilyen alacsony hitelminősítésű bankoknak nagy a kockázata a befektetett források visszafizetésének és a magas bizonytalanságnak.

A hitelminősítő intézetek hosszú távú táblázata

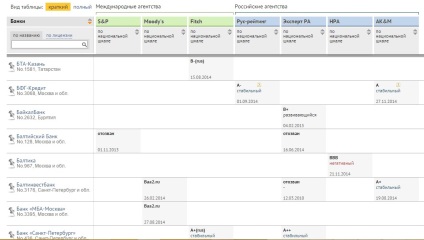

Példa a bankok minősítésére

A bankok minősítése nemzetközi és orosz ügynökségeket is képviselhet

Oroszországban van egy országos hitelminősítő intézet is, amely értékeli a nemzeti minősítési skálát. A besorolás nemzetközi és országos besorolásának megfelelőségi táblázata van. Például az AAA minősítés a nemzeti szinten felel iBBB +, ami azt jelenti, alacsony hitelkockázat és a magas szintű fizetőképesség.

Miért és miért kritizálják a hitelminősítő intézeteket?