Korrigált héabevallás 2019-ben egy példa a töltés

Ebben a cikkben megtanulod:

Ez a sorrend vonatkozik mind az adófizetők és az adó szerek. Ebben az utóbbi kell nyújtania „utochnenki” adófizető csak azokat, amelyek tekintetében a hibák feltárása (n. 6, Art. 81 RF).

Ha hiba az adóbevallásban vezetett túlfizetés adó, vagyis a túlfizetés, a szervezet joga, hogy benyújtsák a módosított ÁFA nyilatkozata az adó csökkentéséhez az időszakban, amelyben a hiba történt, vagy nem tesznek semmilyen intézkedést a hiba kijavítására (para. 3 p. 1 st. 54 és para. 2 n. 1, v. 81 RF).

Ne küldjön be egy felülvizsgált nyilatkozatot áfacsökkentés és tartalmazza a korrekciókat a jelenlegi időszakban, nem fog működni. Egy ilyen lehetőséget nem biztosított az 21. fejezet adótörvény, szentelt a hozzáadottérték-adó. És alkalmazza a rendelet 54. cikke az adótörvény feltételei ebben az esetben rossz.

Megjegyzés: Ez a szabály nem vonatkozik arra az esetre, ha a szervezetben nincs beállítva a HÉA levonására abban az időszakban, amikor ott voltak a feltételek ehhez. Az a tény, hogy az alkalmazás az adó levonása egy későbbi időpontban is lehetséges, és ez nem hiba. Nevezetesen, a nettó megengedett használat három éven belül attól az időponttól, amikor vitték regisztrálni a megvásárolt árut (munkák, szolgáltatások) (aláírás. 1.1 Art. 172. adótörvény). Ez a „késői” levonás csak tükrözi a jelenlegi nyilatkozatot. Ajándékozó frissített jelentést ebben az esetben nem szükséges.

Ha hiba a nyilatkozat nem érinti a fizetendő adó összege a költségvetés (például a szakasz 8. vagy 9. tévesen jelzi a számlák száma), hogy „utochnenku” nem szükséges. Csak kell készíteni, hogy adjon magyarázatot a revizorok (3. o. Az Art. 88. Az adótörvény).

Megjegyezzük, hogy fontos minden esetben alaposan megértsék, és szükség van-e ténylegesen benyújtja a korrekció számítás. Talán úgy gondolja, hogy hibázott, és ki kell javítani, de valójában - nem.

Például sok kérnek-e vagy sem, hogy a „utochnenku”, ha a HÉA-nyilatkozatot a 7. szakasz nem tükröződött az érdeklődés, hogy fizetni a banki egyenleg a folyószámlán a szervezet. Így egyre érdek nem tekinthető sem a HÉA alá tartozik, vagy olyan ügylet, amely nem adóköteles.

Egyszerűen 21. fejezet adótörvény nem szabályozza ezeket a kapcsolatokat. Ezért nem szükséges, hogy az tükrözze ezeket az összegeket a 7. § Az ÁFA nyilatkozat. De műveleteket, hogy készpénz hitelek, beleértve a kamatot, nem HÉA-köteles, mivel a meghatározott időben a 7. szakasz (cop. 15. §. 3. Az Art. 149. adótörvény).

Fontos cikkek áfafizetőknek választékunkban

ÁFA Utochnenka kell ugyanolyan formában, mint az eredeti nyilatkozatot. Ez lesz önbevallás, nem dokumentum mellékletében már bérbe. Egy átdolgozott formában kell azonnal adja meg a helyes adatokat, mint ha be őket először. A különbség a régi és a javított adatok nem tükrözik az előírt nyilatkozat.

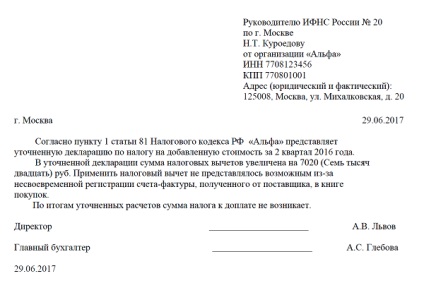

Egy fontos pont: a korrigált nyilatkozatnak tartalmaznia kell egy motivációs levelet, amely megmagyarázza az oka szállított korrekciós nyilatkozatok (88. cikk Az adótörvény.). A forma egy ilyen dokumentum nem került hivatalosan. Ezért lehetséges, hogy semmilyen formában. A kísérő levélben célszerű meghatározni a méret a hiba. Akkor töltse ki a kísérőlevélben ez a minta:

Minden részletet és a finomságok azt mondja Marina Vladimirovna Medvegyev, Ph.D. szakmai auditor (bizonyítvány a Pénzügyminisztérium) tanácsadó számos nagy könyvvizsgáló cégek és egyetemek.

Ha hibát észlel a bevallási eredményeként adóellenőrzés (adó értékelte, hogy (csökkentett) adóhatóság), hogy nyújtson be egy felülvizsgált nyilatkozatot nem szükséges (1. o., Art. 81. Az adótörvény). A hátralék összege (túlfizetés), amely eredményeként egy adóellenőrzés rögzítik anyagvizsgálat (Art. 100, 101 adótörvény). Ennek alapján az eredmények alapján ezeket az anyagokat, az adóhatóság csak tükrözik a kívánt összeget a kártya fiókot a szervezet. Ezért, ha a szervezet benyújtja a felülvizsgált nyilatkozatot, ez vezet a párhuzamos mutatók a mandátumát a adóellenőrzési.

Korrigált nyilatkozatot IFTS tápláljuk ugyanazokat a módszereket, mint az elsődleges. Nincs kivétel az adótörvény e tekintetben nem tartalmaz. Azaz, általános szabályként, hogy nyújtson be „utochnenki” kell elektronikus formában (n. 5, Art. 174. adótörvény).

Ha az eredmények a számítás a korrigált szervezet köteles adót fizetni, csatolja példányban platezhek átcsoportosítási adóhátralékok és szankciók késedelmes fizetés. Az adóhiány és büntetés szerepel a fizetési okmányok, mint a kamat, az adó és a büntetések különböző CSC telepítve.

Ha a tiéd szerepel, vagy azt eredményezi „utochnenki” túlfizetés keletkezik, majd a fájl egy visszatérítési igény (offset) a túlfizetett adót. Mindenesetre, meg kell fizetni a tartozást a korrekciókat.

Hogyan számoljuk ki a bírságot az átdolgozott HÉA-bevallás

Bírságot kell kiszámítani csak abban az esetben, adóhátralék. érdeklődés az összeg megegyezik 1/300 a refinanszírozási a be nem fizetett adó minden nap késedelem. Ebben az esetben a tényleges kifizetésének időpontja az adó (beszámítás és így tovább. D.) A vizsgált időszakban a késedelem nem tartalmazza. Az a tény, hogy a benyújtás napján a fizetési megbízás a bank (napján beszámításra, és így tovább. N.) elmaradt jövedelemadó költöttek (3. o. Az Art. 45. §. 3. és 4. Art. 75. Az adótörvény).

Megjegyzés: a bírság számításánál kell figyelembe a refinanszírozási ráta, ami működött a késés időtartamának (2. bekezdés 4. pont 75. cikkének az adótörvény ...).

Hogyan lehet ellenőrizni a frissített adó bevallást

Ami a felülvizsgált nyilatkozatot, valamint a primer, végzett egy íróasztal ellenőrzés. A hivatali ellenőrzést számítani követő nap átvételét az adóbevallás az ellenőrzés (Sec. 2, Art. 88, p. 2, Art. 6.1 adótörvény).

Ha során az íróasztal audit nyilatkozat tisztázza az ugyanezen nyilatkozatot az ellenőrző megáll minden cselekvés tekintetében a kezdeti íróasztal audit és íróasztal audit kezdődik tökéletesítés (para. 9.1 Art. 88. Az adótörvény). Így azon a napon a kifejezés finomítás egy íróasztal ellenőrzés az eredeti nyilatkozatot megszűnik. És másnap kezdődik az új három hónapos időszak, hogy végezzenek „cameralka” által bemutatott finomítására.

Küldje magyarázó megjegyzések további dokumentumokat igénylő ellenőrzés, általános szabályként egységnek nem szükséges. Ez a követelmény a részét jogtalanul ellenőrzés. Főszabályként alatt az íróasztal audit adó nem igényel további információkat és dokumentumokat (7. o., Art. 88. Az adótörvény). Kivételek ez alól a szabály egyértelműen meghatározza az adótörvény.

Benyújtása előtt a módosított adóbevallás ÁFA, hogy megvizsgálja a szóban forgó jelentésekhez. Elvégre „utochnenka” negatív következményekkel járhat. Nevezetesen - helyszíni adóellenőrzés az időszak, amelyre a bejelentés képviselt kifinomult. Ez akkor lehetséges, ha hibát észlel, miután több mint három évig (Art. 3, p. 4, Art. 89. Az adótörvény). Ebben ellenőrzési joga van ellenőrizni az erre az időszakra olyan adót, hogy e javítások szállított áfa csak. Az eredmények szerint az ilyen ellenőrzés ellenőrök azonosítására jogsértések, megbecsült további adókat és büntetéseket. Csak finom adófizető ellenőrök nem lehet, mert hiba történt több mint három évvel ezelőtt (art. 113. adótörvény).

Ha finomított ÁFA nyilatkozat megment minket a büntetés

Ha fájl módosított adóbevallást a díjat adó kezdete után egy íróasztal ellenőrzés az elsődleges kimutatásokat, de mielőtt ez kész, ez alatt az asztalon ellenőrzés, így akkor a szankciók elkerülése. Emellett a szervezet mentesül a felelősség alól, ha a módosított nyilatkozatot benyújtották lejártát adót. Alternatívaként, ha finomított előírt nyilatkozat lejárta után az adó fizetés, de a szervezet át a költségvetés és a fennmaradó összeget a adóbírság (p. A 3. és 4. cikk. 81 RF).

Kérdése van? Szakértőink segítenek 24 órán belül! Kap új válasz