Használata deviza kamatswapokat

Használata deviza kamat swap.

XYZ - egy japán multinacionális vállalat. amelyre szükség van, hogy növelje $ 100 millió 5 év építésének finanszírozása a létesítmény, az Egyesült Államokban. XYZ kölcsönözhetnek japán jen a hazai piacon rögzített ötéves ráta 1,5%, de a hitelfelvétel költségeit dollár LIBOR + 0,25%. Jelenlegi spot árfolyam USD / JPY 130.00.

Vonzza a Y13 milliárd XYZ elindítja 5 éves kötvény a evroienah egy kupon ráta 1,5% volt. A mindenkori spot árfolyam főösszegét eurókötvények egyenértékű $ 100 millió. Annak érdekében, hogy építésének finanszírozása a társaság vállalkozások szüksége dollárt.

Amerikai ABC Bank bővíteni szükséges műveleteket a japán jen a megfelelő összeg $ 100 millió. A bank inkább az anyagi források fix árfolyamon annak érdekében, hogy a bizonyosság hogy a jövőbeli cash flow-k. ABC emelheti dollárt a nemzeti piac LIBOR átalánydíjas, hanem az ötéves kölcsön jen fix áron került neki 3,5%.

XYZ és az ABC úgy dönt, hogy adja meg a deviza és kamatláb-swap, amely lehetővé teszi számukra, hogy kihasználják a kedvező hitelkamatlábakat hazai piacukon. Feltéve, hogy a hitelminősítések mindkét fél azonos, a megtakarítás az üzlet kerül felosztásra körülbelül egyforma közöttük.

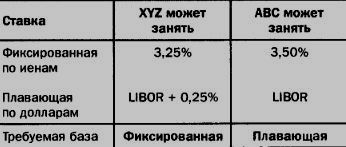

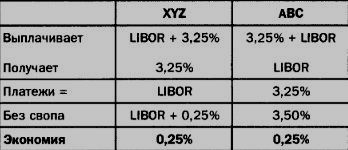

Az alábbi táblázat mutatja a helyzetben a két szervezet.

Annak érdekében, hogy egy ilyen kölcsön, amely szükséges a szervezet szerepel a csere. Mindkét szervezet kell, hogy értékelje a kockázatok az ügyfelek kötelezettségszegése. Ha ez megtörténik, akkor a vállalkozó, aki nem kapott kamatok, valamint továbbra is köteles, hogy a kifizetések a kölcsön alap.

Az ábra azt mutatja, hogy az árfolyam és kamat-swap.

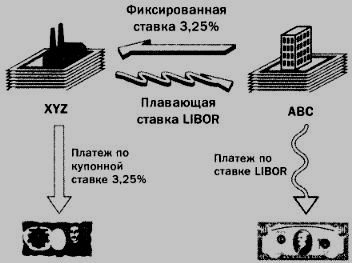

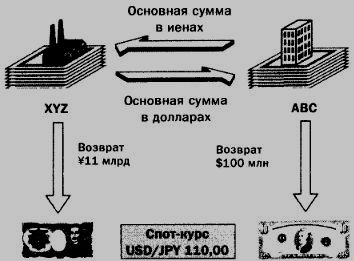

1. tőkeösszeg cseréje

2. A kamatfizetések cseréje

6 havonta van egy kamatfizetések cseréje:

• XYZ a kifizetést dollárban ABC Bank lebegő LIBOR;

• ABC tesz fizetési jen XYZ cég fix kamattal 3,25%.

Táblázat azt mutatja, csere elért nyereség mindkét fél számára.

Mindkét szervezet megkapja ugyanazokat az előnyöket, mint a hitelminősítő ugyanaz. Különböző rangsor több kézzelfogható megtakarításokat a szervezet megkapja a hitelminősítő magasabb. Ez akkor fordul elő, ha a kamatláb swap.

3. Vissza csere tőkeösszegeit 5 év

Mivel a méret a tőkeösszeg ugyanaz marad, mint 5 évvel ezelőtt, a fordított cseréjét végzik az eredeti spot árfolyam.

a piaci döntéshozók

Mivel abban az esetben kamatcsere megállapodás kamatswap gyakorlatilag nincsenek a végfelhasználó közvetlenül. Ebben a folyamatban, amelyben gyakran egy árjegyző, és a két nem-ügyfél kapcsolat, akik szeretnének belépni egy swap, de nem feltétlenül egymással. Például a becsült hitelezési kockázat a közvetlen megállapodás egy csere lehet alkalmatlan a felek bármelyike. Bank árjegyző közvetítő kínál ügyfelei kétszerese a csere, amelyben mindkét fél kifizetések fogadására garantált kamatot.

Természetesen az árjegyző nem lép ilyen csereügyletek ingyen. A közvetítő díjazásban részesül, amelynek összege attól függ, hogy az érték vagy a főösszegeket vagy terjedésének jegyzett ára kifizetések a swap - swapkamatlábként vagy a kettő kombinációja.

Ritkán az árjegyző által az alapul szolgáló eszköz szükséges tőkeösszegek cseréje a csere. Jellemzően a bank lefedi a pozíciót a deviza és kamatláb-swap számláló szerződést egy másik féllel, amely lehetővé teszi, hogy kezelje az árfolyam és kamatkockázat.

Ha a szerződési feltételek viszontkereset pontosan megfelelnek a feltételeket az eredeti szerződés, a kockázat teljesen megszűnt. Ugyanakkor megmarad a hitelezési kockázatot a két vállalkozók.

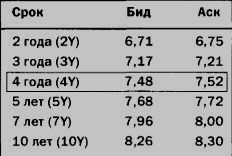

Banks idézni swap-kamatláb az aktuális spot árfolyam ellen a 6 hónapos LIBOR az amerikai dollár. Általában elérhető vételi és eladási ajánlatokat számos valuta esetében. Példaként az alábbiakban megadott idézet Brit font.

Mik adott idézetek? Hadd magyarázzuk. Például a bank készen áll, hogy kössön négyéves csere az aktuális ponton árfolyam, a következő feltételekkel:

• bank megkapja a fix kamatú (kérdezzen) ütemben 7,52% a brit font és fizet egy lebegő 6 hónapos LIBOR mértéke dollár;

• bank fizet egy fix kamatozású (bid) ütemben 7,48% a brit font és kap egy lebegő 6 hónapos LIBOR az USA dollár.

Azáltal, hogy együtt két ellentétes kamatswapügyletet, az árjegyző valójában középpontjában a kettős csere.

Az USA-ban, és kisebb mértékben az Egyesült Királyságban swapkamatlábak jegyzik a hozam alapján kincstári jegyzi megfelelő futamidejű.

Például az árjegyző is prokotirovat csere alapján 5 éves államkötvényeket a hozam 8,00%, mint a „70/75 Over”. Ez azt jelenti, hogy az 5-éves swap árjegyző hajlandó fizetni egy fix 8,70% vagy fogadni fix 8,75%.

Összehasonlítása kereszt kamatswap kell végezni, összehasonlítható alapon, azaz összehasonlítani a hasonló. p> Tehát akár kamatswap egyszerű, mint amilyennek látszik? Elvileg igen, de a gyakorlatban a sikeres összehasonlítás swapkamatlábak kell beállítani, hogy egy sor paramétert. Más szóval, mielőtt elkezdi összehasonlítani, győződjön meg róla, összehasonlítva a hasonló. A különbség a swap miatt lehet a következő:

- Idézet különbség szempontjából fix vagy változó kamatozású;

- különbség alapvető eszközök meghatározására alkalmazott swap;

- a különbség a kamatfizetés gyakorisága között;

- különbség éves bázisok kiszámításához használt kamatok.