Kölcsöntőke, a szerkezet - elvont, 1. oldal

Köztudott, hogy minden cég a saját pénzügyi források - készpénz áll a Társaság és a célja, hogy biztosítsa annak hatékony működését, teljesíteni pénzügyi kötelezettségeit és gazdasági ösztönzőket dolgoznak. Kivált pénzügyi források rovására saját és kölcsönzött források.

Ezért a gazdálkodó egység nem rendelkezik az alapok finanszírozására a vállalkozás, akkor vonzani forrásokat más szervezetek, amelyek úgynevezett hitelfelvétel.

1. Az általános fogalma a tőke.

Capital 1 - től lat.Capitalis - vezető

Capital - a legtágabb értelemben - a felhalmozott (összesen) mennyiségű árut, a tulajdon és a felhasznált eszközök és a nyereség, vagyon.

Capital (gazdasági értelemben) - részben a pénzügyi források a vállalkozás, amelynek célja, hogy finanszírozza a jelenlegi és a fő tevékenységét a szervezet, hogy biztosítsa a fenntartható és hatékony fejlesztési szervezet.

U tulajdonosi szervezetek a projekt beruházási

Equity Loan Forgó fő

Capital Capital Capital Capital

Equity gyűjteménye pénzügyi forrásokat a cég alakult rovására az alapítók (résztvevők), és a pénzügyi eredmények a saját tevékenységét. Mivel jelzi a mérleg: jegyzett tőke (fizetett tőke); osztott nyeresége a vállalkozás eredményeként hatékony működését, és továbbra is a birtokában; tőketartalék (definíció szerint 5% az engedélyezett tőke a JSC); valamint további tőke (eredményeként jött létre az eszközök átértékelése, rovására Tőketartalékba); tartalék alap (teremtett a nettó eredmény); fogyasztási alap (szintén a nettó eredmény), stb

Kölcsöntőke - tőke formájában kapott az adósság. Ellentétben a méltányosság, van egy véges élet és feltétlen legyen visszatérítést. Általában ez egy időszakos kamathalmozódásból javára a hitelező. Példák: kötvények, banki hitel, különféle nem-banki hitelek, szállítók.

A működő tőke (angol forgóeszköz, forgótőke.) - tőkeelemek, akinek rövid az élet; amelynek értéke azonnal jön a létrehozási költsége egy új termék (például anyagok, nyersanyagok, termékek eladásra szánt, és a pénz). Működő tőke - bekerülési értéke a tárgyak munkaerő vesz részt a termelési folyamatban egyszer teljesen át értékük az előállítási költség, a változás természetes anyagból formában. A működő tőke, más néven működő tőke - a pénz, hogy a cég elvégzésére használ a napi tevékenységek teljesen elfogyott során a gyártási ciklus. Ezek általában osztva az anyagi javak és a pénz.

Ezek közé tartoznak:

A nyersanyagok, az üzemanyag, az energia, a félkész termékek, alkatrészek

költségeit a folyamatban lévő munka

késztermékek és áruk

elhatárolások

- ÁFA a vásárolt értékek

- Követelések (2 (adósságfinanszírozási, a hosszú távú adósság) - olyan eszköz, amely harmadik fél (ún Lander), feltéve, hogy a társaság által a hosszú távú (elsősorban banki hitelek és kötvénykibocsátások) Bár ez egy hosszú távú, de csak átmenetileg hitelek .. ellentétben a méltányosság, van egy véges élet és feltétlen legyen visszatérítést.

Az igény, hogy vonzza adósságfinanszírozási kell támogatni egy előre elkészített számítása működőtőke-igény. A kölcsönök közé tartozik a pénzügyi hitel banki és nem banki pénzügyi intézmények, kereskedelmi hitel a beszállítóktól, kötelezettségek vállalkozás utólag hitelviszonyt megtestesítő értékpapírok kibocsátása, és mások. A számviteli, adósság és kötelezettségek kerülnek kimutatásra külön-külön. Ezért a legtágabb értelemben lehetséges elosztása hitelek a szűkebb értelemben vett - a tényleges pénzügyi kölcsönt. A különbség az extra jelenti a széles és a szűk értelemben vett vonzódik eszközökkel. Egyrészt, hitelfelvétel - tényező a sikeres működését a vállalkozás, amely hozzájárul a gyors leküzdéséhez a források szűkössége, megmutatja a bizalmat a hitelezők és növeli a jövedelmezőséget saját források. Másrészt, a cég terhelt pénzügyi kötelezettségeit. Az egyik fő jellemzője a hatékonyság értékelése a vezetés pénzügyi döntések - értékét és felhasználásának hatékonysága kölcsönzött források.

Adósságfinanszírozási jellemzi a következő pozitív tulajdonságai:

1. elég lehetőséget, hogy vonzza, különösen a nagy hitelminősítő cégek, a rendelkezésre álló biztosíték vagy garancia kezességet.

2. Biztosítani a növekedés a vállalati pénzügyi kapacitása szükség esetén lényeges bővítése az eszközök és a növekedés a növekedés üteme az üzleti.

3. Alacsonyabb költség összehasonlítva nettó értéke azzal, hogy a hatás a „adópajzs” (kivonási költségek annak karbantartásáért a adóalapjának a jövedelemadó megfizetése).

4. Az a képesség, hogy létrehoz a pénzügyi nyereségesség növekedése (hozamot részvény).

Ugyanakkor, a használata idegen tőke a következő hátrányai:

1. Az ezzel tőke generálja a legveszélyesebb pénzügyi kockázatok az üzletmenet során - a kockázat csökkentése a veszteség a pénzügyi stabilitás és a fizetőképesség. A kockázat szintje arányosan nő a részesedése a használata idegen tőke.

2. Eszközök miatt képzett extra tőkét generálni kisebb (ceteris paribus) megtérülési ráta, amely csökkenti a befizetett összeg hitelkamat valamennyi formája (százalék banki hitel, lízing aránya, százalék kötvények; százalékkal számlát áruk hitel, stb.)

3. Nagy függés a tőke költsége a pénzügyi piac piaci ingadozások. Egyes esetekben alacsonyabb átlagos kamatlábai a piac az előzőleg kapott kölcsönök (különösen a hosszú távú) lesz a vállalkozás veszteséges miatt az olcsóbb alternatív hitel.

4. A komplexitás az eljárás (különösen nagy méretben), mivel a hitelek nyújtását függ döntéseit egyéb gazdasági szervezetek (hitelezők), szükség bizonyos esetekben az érintett harmadik fél által nyújtott garancia vagy biztosíték (garancia a biztosító társaságok, bankok és más üzleti vállalkozások vannak, általában térítés ellenében).

Így a cég, a felvett tőke magasabb pénzügyi fejlődési potenciállal (mivel a formáció további eszközök mennyisége), és a növekedés lehetőségét a pénzügyi nyereségesség tevékenység, hanem egyre inkább generálja a pénzügyi kockázatot és a fenyegető csőd (növekszik az aránya hitelek a teljes összeg a befektetett tőke).

4. Annak biztosítása minimalizálása költségeinek felhalmozás különböző forrásokból. Ez minimalizálás járunk el a fővárosban költséggazdálkodás, a mechanizmus, amely részletesen tárgyalja a következő részben.

5. Biztosítja a rendkívül hatékony tőke felhasználása a folyamat a gazdasági aktivitást. Az ezen elv végrehajtásával érhető el azáltal, hogy maximalizálja a tőkearányos elfogadható szinten a vállalati pénzügyi kockázatot.

2.2. Osztályozása hitelek.

Hitelek emelnek reprodukciót nem a jelenlegi és a forgóeszközök.

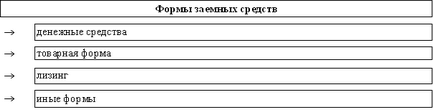

Mi lehet megkülönböztetni különböző formái hitelfelvétel. Így az extra tőkére vonatkozó szolgáltatási és üzleti vállalkozások a következő fő formája van:

a) készpénz nemzeti valutában;

b) pénzbeli devizában;

c) formájában árucikkek (formájában ellátásának fizetési késedelem a nyersanyagok, termékek);

g) formájában bérleti használatra alapján állóeszközök;

d) más módszerekkel (a rendelkezés a halasztott fizetési immateriális javak és m. o.).

Kiválasztása formája hitelfelvétel végzi a vállalkozás önállóan, céljai alapján és specificitása a gazdasági aktivitást.

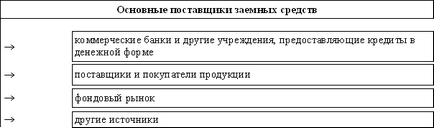

Az összetétel alapján a kölcsönzött alapok pénzügyi gyakorlat fő hitelezők a cég:

a) a kereskedelmi bankok és egyéb intézmények, amelyek hitelt készpénzben (jelzálogbank, vagyonkezelő társaságok, stb.) ..;

b) a szállítók és a vevők a termékek (kereskedelmi hitel a szállítók és a vevők előlegeket);

c) a tőzsde (kötvénykibocsátásból és más értékpapírok, kivéve a részvényeket), és más forrásokból. Major szállítói hitelek

Bármilyen formában nem hitelfelvételre, akkor meg kell adni a megfelelő vállalati eszköz. Különösen fontos, hogy a megfelelő likvid eszközeinek szerzett hitelfinanszírozás formájában pénz (ha folytató áru formájú rendelkezés a javakat, és a részvétel formájában a lízingelt ingatlan - maguk bérelt állóeszközök).

Mértékének megfelelően biztosítsák a hitelek vonzott formájában pénzt szolgáló garanciát teljes és időszerű a cserébe, akkor jogosult az ilyen típusok:

b) a fedezett hitel. A modern pénzügyi gyakorlattal, a következő típusú hitel- támogatás: garancia (jótállás) - kötelezettséget egy harmadik fél (speciális dokumentumok - „Aval”), hogy a hitelező fizetni bekövetkeztével garancia esetében a tartozás az adós gazdálkodó (garanciaként felelősségbiztosítása a hitelfelvevő nonpayment hitel biztosító);

Adósságfinanszírozási van osztva a hosszú távú (1 éves) és rövid távú (1 év) időtartamra attrakció.