Portfolio elmélet és kontextuális hirdetési

Markowitz portfólióelmélet

Ezt az elméletet használják beruházásokat generál az optimális befektetési portfolió (az értékpapírok).

A legegyszerűbb megoldás -, hogy válasszon a leggyorsabban növekvő cég, és vásárolni az összes pénzt a részvények. Azonban ez a lehetőség nagyon kockázatos. Ha a cég tönkrement, akkor elveszíti.

Nem szabad az összes tojást egy kosárba. Meg kell változatossá a portfolió, hogy részvényeket vásárol a több kampánnyal. Ez csökkenti a kockázatot, hanem a hozam a portfolió is csökken.

Általában van egy trade-off közötti profit és a kockázat, és nincs egyetlen objektív megoldások kompromisszumot. Egyes befektetők inkább a kisebb nyereség és kevesebb kockázattal, és a többi kész lesz, hogy nagyobb kockázatot.

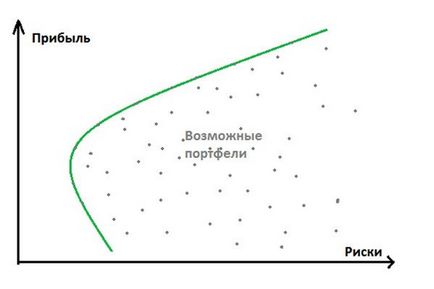

Ha húzunk minden lehetséges portfóliók a gépen, akkor lesz egy bizonyos régióban. A határ a régió nevezik Efficient Frontier (mind korábbi nevén Adobe Marketing Cloud válása előtt Adobe AdLense). Efficient Frontier lehet lefordítani orosz, mint a „hatékonyság határ”.

A Markowitz portfolió-elmélet, nem hazudnak ezen a vonalon nem optimális. Más szóval, a portfolió ezt a vonalat, tudjuk választani portfolió az azonos kockázat és a nagyobb jövedelmezőség, vagy ugyanazt a nyereségesség és a kisebb kockázat.

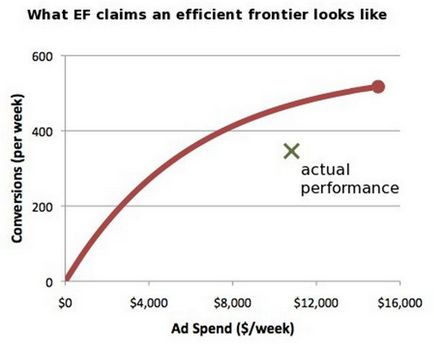

Első pillantásra ez a görbe lehet nevezni határ hatékonyságát, mert korlátozza az arány készletek. Azonban ez a vonal nem más, mint a neve nem jár az elmélet Markowitz:

- Ez nem kifejezetten a függőség a nyereség a kockázatok

- Van egy másik formája

Másrészt, van kibékíthetetlen ellentét között fennálló elvárt hozam és a kockázat Markowitz elmélete. Mi lehet objektíven megoldani a konfliktust a konverziók számát és költségét, csak számolja a nyereséget.

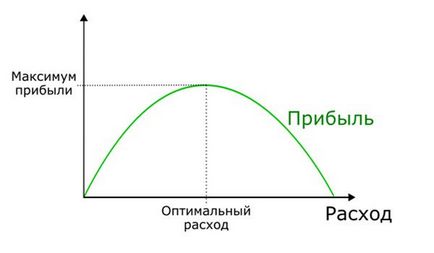

Ehhez meg kell találni a maximális profit funkció:

v * f (x) - x

X - fogyasztás

f (x) - a konverziók számát, hogy az áramlás (a funkció a diagramon mutatjuk be)

v - az érték egy konverziós

Más szóval, nincs vonal a hatékonyság van. Csak egy

optimum.

Például az én optimalizáló ajánlatokat Bid-Expert végre a stratégia a „maximális profit”.

Ritka esetekben, a vállalkozások nem rendelkeznek elegendő források elérése optimális költségvetést. Ebben az esetben a probléma csökken a nyereség gazdasági értelemben az optimalizálás (beleértve az alternatív költségeket Tőkeallokációt).

alanyiság

Markowitz elmélet elismeri néhány önkéntesség döntést. Van egy sor optimális megoldást a hatékony határ. Nincs objektív módon válassza ki az egyiket. Ezt csak akkor lehet elérni szubjektíven. Ezt úgy kapjuk meg, mivel a kompromisszum kockázatok és a nyereség, mivel nincs objektív módon összehasonlítani a kockázatokat és előnyöket.

hátizsák problémával

Markowitz portfolió elmélet szerint a komplex kapcsolatát az értékpapír kockázat. Ha vásárolni részvényeket több vállalat az azonos iparágban, ez némileg csökkenti a kockázatot. Mivel az egész gazdaság összeomolhat, mint például a dot-com összeomlás.

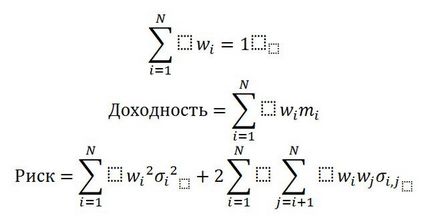

Formálisan Markowitz modell felírható:

w - a befektetések súlya (részvényportfolióra, amely magában foglalja a biztonság)

m - a várható hozam egy biztonsági

σ egyetlen index - független kockázati értékpapírok. Nagyjából elmondható, hogy az amplitúdó ingadozások

σ két indexek - kifejezi egy kapcsolat két értékpapírok. Nagyjából elmondható, hogy a korrelációs ingadozások. Ha az összes pénzt egy iparágban, növeli a kockázatokat.

relativitáselmélet

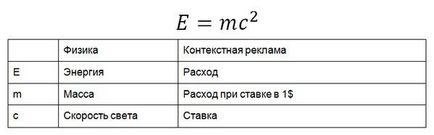

Albert Einstein képlet azonos primitív előrejelzés jön egy sokkal könnyebb. Akkor csak meg kell változtatni a fizikai értelmében a betűt:

Ezért nagy sikerrel, hanem a „portfolió elmélet” is használják a „relativitáselmélet”.