Opció - csak egy komplex

Opció - a megfelelő (a vásárlás esetén) és egy kötelezettséget (eladás esetén) a vásárlás / szállítás a mögöttes eszköz egy bizonyos időpontban egy előre meghatározott áron.

Leegyszerűsítve lehetőség is képviselteti magát formájában néhány biztosítás, ha a vevő jár, mint aki azt akarja, hogy bizonyos kockázatok elkerülése (feltételezi, hogy egyik vagy másik esemény valószínűséggel), és az eladó nem hisz ezek megvalósítására kockázatok és eladják neki a biztosítás, helyett a díj átvételekor.

A díjat - ez az opció árát.

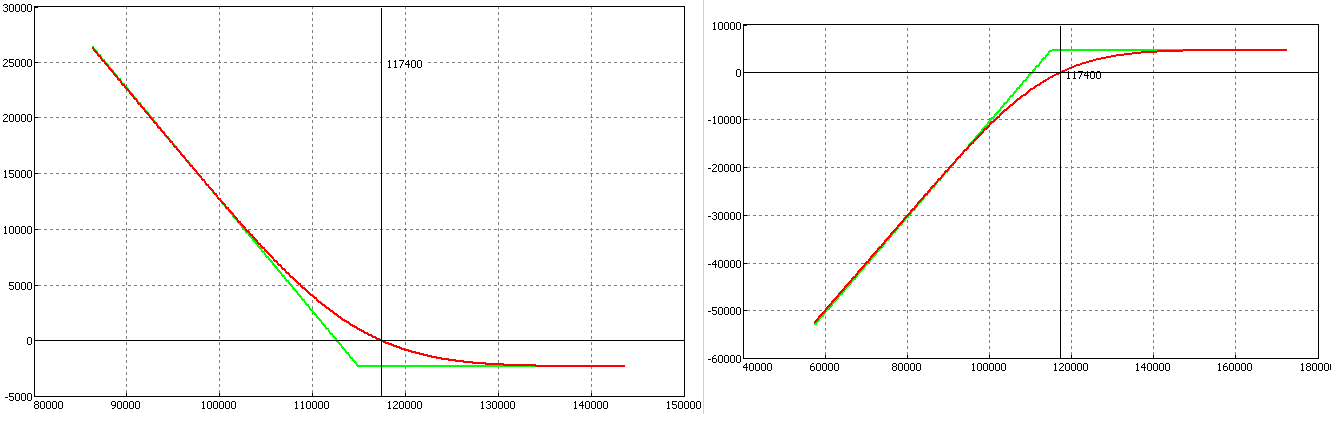

Meg kell különböztetni a put opciók és vételi opcióval. Kezdetben fel alkotta biztosítsuk bizonyos eszközök elvesztése. Ie put opció vevője keres esetén csökken a mögöttes eszköz, és az eladó ugyanakkor veszít. Ennek alapján a grafikonon a nyereség és veszteség az eladó és a vevő put opciók a következők.

Vételi és eladási eladási opció

Ebben az esetben a vevő kizárólag a fizetendő biztosítási díj veszteség és a nyereség nem korlátozza semmi. Abban az esetben, az eladó minden fordítva - profit kizárólag származik az eladó prémium és a veszteség korlátlan.

Másfelől, a hívás opció általában vásárolt keresni, vagy a fedezeti ellen az ár egy bizonyos eszköz növekedés. Ezért a vevő eredetileg fizet az eladónak a prémium és a nyereség növekedése során az ár a mögöttes eszköz, és közben a csökkenését vagy hiányát a dinamika veszít. Az eladó ebben az időben teszi a nyereség csökkentésére vagy hiánya dinamika, elveszíti a növekedésre.

Hadd emlékeztessem önöket, Oroszország rendelkezik a mögöttes eszköz opciók határidős.

A prémium a lehetőséget.

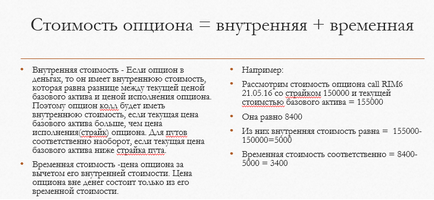

A díjat minden opció áll egy belső és egy időérték.

Díj = belső + időérték.

Idő érték fokozatosan jön 0 idején lejárati. Max elején az élet a lehetőséget. Ebben az esetben a lejárat - napi gyakorlat. Ie ez a nap, hogy az opció, ha ment „a pénz” pedig egy határidős szerződés (ha már a kereskedés a tőzsdén). Oroszországban, mint általában, a lejárati zajlik minden 3. szerdája minden hónap Yu részvényopciók és minden harmadik csütörtökén lehetőségek indexekre vagy a következő munkanapon, ha a teljesítmény szünnap.

A belső érték jelenik meg, ha az ár a mögöttes eszköz felett (ha a vételi opció) kiválasztott csapások.

Hogy ismét összehasonlítva biztosítás - a belső érték már ott van, amikor az esemény részben valósult meg.

Például a jelenlegi ára határidős RTS index = 129 800, a vételi opciót a sztrájk 125.000 értékben 6200. belső érték itt = 129.800 - 125.000 = 4800. Akkor az idő összetevő lesz = 6200-4800 = 1400

Érdemes jól ismeri a fogalom, hogy hogyan sztrájk.

Strike egy lehetőség - ez a kötési ár. Sztrájk minden résztvevő kiválasztja a maguk számára. Számít, hogy mit dönt, hogy sztrájk a legtöbb esetben attól függ, hogy megkapja az összes nyereség vagy vesztesége keletkezik. Amikor kiválasztjuk a sztrájk egyetlen lehetőség - például vásárolt megadta - meg kell, hogy értékelje a valószínűsége, hogy az alapul szolgáló eszköz eléri a kívánt lehívási ár.

Azokat a lehetőségeket ára az alapul szolgáló eszköz (határidős), amelyek közvetlen közelében található a jelenlegi sztrájk lehetőségeket a pénzt.

Ha a jelenlegi ára a mögöttes eszköz jelentősen meghaladja a jelenlegi sztrájk, és az eladási opció ugyanakkor nincs belső értéke, akkor ez a pénz, és ha van belső értéke - a pénz.

A prémium opciót, és különösen annak változását alapvetően függ a görögök. a legfontosabbak a következők:

Delta - felelős az irányt. Ie mutatja, hogy mennyi a változás az opciós, amikor a mozgás a mögöttes eszköz 1 pont. Más szóval, az arány változása az opciós ár az árváltozásról az alapul szolgáló eszköz. Ie Ha például vettünk egy call opció határidős szerződést az RTS index delta 0,3, akkor a mozgás 1 ponttal, a prémium ceteris paribus változása 0,3 pont.

Gamma - a sebesség. Gamma közvetlenül kapcsolódik a delta, kissé nehezebb értelmezni, és még akkor is nagymértékben felelős a nem lineáris opciót. Gamma változását mutatja be a delta a lehetőséget, hogy változtatni az ára az alapul szolgáló eszköz.

Theta - az idő bomlás. Theta közvetlenül kapcsolódik az idő csökken. Ie mutatja, hogy mennyi a változás az opciós végén egy nap.

Vega - a változatosság kedvéért a volatilitás. Vega opció mutatja, hogy mennyi a prémium fog változni, ha változásában 1% -kal.

lehetőségek stratégiák

Ha az opció, akkor lehet építeni egy nagyon sok különböző opciós stratégiák. Ezek nagyjából sorolni: 1) irányított 2) alapján a megnövekedett volatilitás 3) alapján a Időkésleltetés

Oldalirányú dinamika illik azokat a stratégiákat, amelyek célja az eladás - értékesítik megfojtja, terpesz eladott, vásárolt egy pillangó, és kondorkeselyű.

Viszont az irányított stratégiák (megelőlegezve a trend mozgás), a legérdekesebb természetesen vételi opciók és a stratégiák, amelyek kapcsolatban vannak, hogy - ez a vásárolt opció eladási és vételi, bekspred eladott pillangó vásárolt terpesz vagy megfojtani.

Támaszkodva erős mozgás és a volatilitás növekedése eddig is vételi opciók és a stratégiák, amelyek kapcsolatban vannak, hogy - ez a vásárolt opció eladási és vételi, bekspred eladott pillangó vásárolt terpesz vagy megfojtani.

Ugyanakkor támaszkodva a trend mozgás és a volatilitás csökkenése szükséges, hogy fordítsanak különös figyelmet a csupasz értékesítése vételi és eladási opció.

(Bővebb információ és konkrét példákat stratégiák lehet tanulni a cikkben lehetőségek stratégiák).