A fő módszerek kialakítására és az épület saját

A fő közülük az a kérdés, részvényárak kormányzati értékpapírok - osztja. Részvénykibocsátás forgalomban (emisszió) végezzük: a) a létesítmény részvénytársaság és eladási részvények az alapítók (tulajdonosok); b) A növekedés alatti SRI kezdeti charter tőke további részvények vypus-ka.

Szerint a közgyűlés határozatát, a Társaság jogosult megváltoztatni az összeget a jegyzett tőke. Tőkeemelés által végzett cheniya visszavonták, a névleges érték a részvények, illetve a kibocsátás további részvények. Az első esetben a CMV az alábbi lehetőségek közül: további hozzájárulásokat a részvényesek alapok (megnő a mérlegfőösszeg) vagy hasznosítású-CIÓ az egyik korábban létrehozott forrás - vagy további tőke Mérleg-elosztjuk az eredmény a korábbi évek (mérlegfőösszeg nem változik). További részvények forgalomba hozhatók a Társaság csak a számos közös részvények meghatározott saját charter.

Equity miatt változhat a profitvisszaforgatást és további értékelésre a hosszú lejáratú eszközök. A lényege az első lehetőség nyilvánvaló: a hiba a részvényesi megtérülés azt jelenti, hogy a passzív egyenleg megjelent kiegészítője, további finanszírozási forrást (az eredménytartalékot és alapok, cos adatok rovására nettó nyereség), és a fennmaradó vagyon volt izometrikus Uwe-lichenie alapok porlasztott különböző eszközökre .

A második kiviteli alak mutat a következő-vezetőképes módon. A cég újra kiértékeli a tulajdonság, például a segítségével PROFES-lenes értékbecslők; ebben az esetben, mint általában, megváltoztatja az irányt növelése értékelési hosszú élettartamú eszközök, és az összeget a feljegyzett növekedés egy cikket „kiegészítő tőke”.

A tőkeszerkezet. Pénzügyi tőkeáttétel.

Management tőkeszerkezet az egyik legfontosabb és legnehezebb feladata a pénzügyi irányítás. A megoldás erre a problémára az, hogy meghatározza az aránya és adósságtípusokra tőke, amelyre a tőkeköltség minimalizálható, illetve maximális tőkearányos nyereség és a piaci értéke a vállalkozás.

Tőkeszerkezet - az arány a különböző részein a fővárosban. Jellemzi a részesedés az egyes forrás fővárosban.

A fő feladata a vezetés strukturoykapitala - meghatározása a jegyzett tőke és a adósságtípusokra, amely minimalizálja a tőke költségét és maximalizálja a tőkearányos nyereség és a piaci értéke a vállalkozás.

A szerepe a tőkeáttétel mellett hitelfelvétel növelésével, amely gyorsan növeli a tőkearányos.

Ha a vállalat jövedelmezőségét magasabb, mint a költségek az adósság tőke használata kölcsöntőke, annak ellenére, hogy a fizetés, növeli a saját tőke megtérülése. És annál nagyobb az aránya az adósság tőke (ceteris paribus), annál inkább növeli a tőkearányos. Így az extra tőke (saját részvény) jár egyfajta tőkeáttétel növelése tőkearányos és az arány az adósság-részvény az úgynevezett tőkeáttételi mutató (pénzügyi tőkeáttétel).

A pozitív jellegét meghatározza a pénzügyi tőkeáttétel, az a tény, hogy a hitelfelvétel általában olcsóbb, mint a saját. Ezen túlmenően, a kifizetett osztalékot a tulajdonosok - a nettó nyereség (vagyis kifizetések költségvetés adók ..), A fizetett kamat a hitelezőknek - része balesetes százalékos költségmegtakarítás a költségek csökkenéséhez vezet az adóköteles jövedelem, azaz a. Hogy. kevesebb, mint a pénzkiáramlás adót fizetni.

Negatív pénzügyi tőkeáttétel határozza meg, hogy a kamat megfizetését kölcsön tőke obja-opcionális, mivel az osztalékfizetés - nincs. A hitelezők (külső befektetők) követelheti a kompenzációs csomagok, függetlenül az aktuális teljesítmény a vállalat.

Pénzügyi tőkeáttétel mérhető különböző módon.

Az első - mértéke a pénzügyi tőkeáttétel kiszámítása az arány a hitel-tőke.

A második - a hatás a pénzügyi tőkeáttétel számítjuk növekményt a nettó árrés zokogás kormányzati források felhasználásával nyert a hitel:

EFL = (PA - SPK) x K. biztosítás

ahol EFL - hatás (erő hatása) pénzügyi tőkeáttétel (aránya ROE növekedés,%);

RA- gazdasági eszközarányos megtérülés,%;

SEC - a becsült átlagos kamatlába a hitel; %;

ZK - kölcsöntőke, dörzsölni.;

SK - részvénytársaságokba rubelt.

A harmadik - a hatás a pénzügyi tőkeáttétel számítása során figyelembe kell venni az adómegtakarítás nyereség:

EFL = (1 - RSS) x (PA - SEC) x K. biztosítás

ahol az SNP - a jövedelemadó mértéke,%.

Ebben a képletben három alapvető összetevőből faktorainak megfelelő fent tárgyalt:

1) adó korrektor (1-eket) hatását mutatja a zheniya adóztatásának pénzügyi élénkítő hatást;

2) Differenciál a pénzügyi tőkeáttétel (RA - SPK) jellemzi javára hitelfelvétel; Ha az eltérés negatív - hitelfelvétel hozza a cég veszteséges, annál nagyobb a pozitív értéke differenciál hivatalos szövege, annál nagyobb a hatás a pénzügyi tőkeáttétel;

. 3.) a pénzügyi tőkeáttétel aránya (ZK CK) kockázatot jelent, amely növeli az összeget az extra tőkét most használt egységnyi tőke; együttható szorzataként pénzügyi tőkeáttétel-pozitív vagy negatív kapott hatás miatt eltérés értékét.

kiegyenlítő hatás mutatja a százalékos változást a tőkearányos meg térfogatának változása A felvett tőke egy százalékkal.

Osztalékpolitika. Osztalékpolitika elmélete és gyakorlata azok alkalmazását. A lépést a fenntartható növekedést.

Osztalékkal készpénzt visszatér a részvényesek, kifizetett nettó nyereség.

Elméletileg, a választás a osztalékpolitika magában foglalja a megoldásra a két legfontosabb kérdés:

Vajon osztalék értékét befolyásolja a változás összességében bo-gatstva részvényesek?

ha igen, milyen legyen az optimális értékük?

Pénzügy elmélet vált ismertté három megközelítést Settle-vaniyu optimális osztalékpolitika: az elmélet osztalék irrelevanciáját elmélet fontosságát osztalékpolitika az elmélet-Lair differenciálás.

A sorozat cselekvést kell:

1) anyaga az optimális tőke költségvetés és versenyek, olvassa el a szükséges beruházás összegét;

2) határozza meg a befektetési alap áramkör port feltéve Felia maximális finanszírozás visszaforgatott nyereség és fenntartása a cél struktúra FORRÁS-becenevek;

3) a kifizetett osztalék az esetben, ha nem az összes felhasznált nyereséget befektetési célra.

Az elmélet a „madár a kézben”, és áll az a tény, hogy a befektető a elvén alapuló kockázat minimalizálása érdekében, mindig inkább a jelenlegi osztalék csak a potenciálisan lehetséges, akarat, a jelen és a lehető tőkeemelés. Cro-én, a jelenlegi osztalékfizetés szintjének csökkentése határozatlansági, lustaság befektetők a megvalósíthatóságát és jövedelmezőségét a megszolgált ez a cég; így megfelel az alacsonyabb hozamot a befektetett tőke, használják a diszkontráta, ami növeli a piaci értéke az alaptőke. Ezzel szemben, ha osztalékot nem fizetett, a bizonytalanság nő, növekszik, és ésszerű megtérülését a részvényesek, így csökkentek a piaci becslése Key törzstőke, azaz a. E. csökkenéséhez részvényesi vagyon.

Elmélet adódifferenciálás, amely szerint a prioritás értéke a pozíció-részvényesek árok nincs osztalék, illetve az aktivált hozamot. Obyas-nenie ez elég nyilvánvaló: a jövedelem a kapitalizációja adózik alacsonyabb áron, mint a kapott osztalék. Ajánlatok Nalo-gooblozheniya periodikusan változik, de minden esetben a különbség maradt közöttük.

Ezen elmélet szerint, ha a két cég csak abban különböznek módszerek a nyereség felosztása, a részvényesek a társaság, amelynek vezető-egy viszonylag magas osztalékot kell igényel magasabb tőkearányos veszteségek ellentételezésére miatt fokozott adóztatása. Így a cég nem nyereséges fizetni a magas osztalék, valamint a piaci érték maximális viszonylag alacsony aránya osztalék a nyereség.

Options használt típusú osztalékpolitika

Maradék osztalékpolitika

Policy stabil osztalékfizetés

Policy stabil, minimális mennyiségű kifizetést a prémium bizonyos időszakokban

Policy stabil szinten osztalék tekintetében nyereség

Policy állandó növekedése osztalékfizetés

Temp (együttható) tartós növekedés

A lépést a fenntartható növekedés határozza meg a maximális osztalék alap.

Az arány a pénzügyi és működési tőkeáttétel a szervezet.

A fix költségek (a részesedése a fix költségek) jár el az operatív karját.

A hitel tőke (a részesedése a kölcsöntőke) jár el a pénzügyi tőkeáttétel.

A hatása a termelés a kar:

A hatás (ütésállóság) a termelési kar mutatja százalékos változása többletbevételek, ha változtatni (output) egy százalékkal:

RAR =% AP / aAV = AP %% /% ΔK

Pm - haszonkulcs

az arány a bruttó árrés (az eredmény az eladás után kompenzációs változó költségek) bevételeit.

Működési tőkeáttétel által használt vezetők annak érdekében, hogy egyensúlyt a különböző típusú költségek és a bevételek növelése, ill. Működési tőkeáttétel lehetővé teszi, hogy a profit növelésére, a változás aránya változó és fix költségek.

kiegyenlítő hatás mutatja a százalékos változást a tőkearányos meg térfogatának változása A felvett tőke egy százalékkal.

Számított: EFL = (PA - SPK) x K. biztosítás

ahol EFL - hatás (erő hatása) pénzügyi tőkeáttétel (aránya ROE növekedés,%);

RA- gazdasági eszközarányos megtérülés,%;

SEC - a becsült átlagos kamatlába a hitel; %;

ZK - kölcsöntőke, dörzsölni.;

SK - részvénytársaságokba rubelt.

Működési és pénzügyi tőkeáttétel (EOFL)

Ez azt mutatja, a teljes kockázat a vállalkozás kapcsolódó esetleges pénzhiány fedezésére megélhetési költségek és a költségeknek a külső finanszírozási források.

Működő tőke alapkezelő társaság. Működőtőke gazdálkodási politikát. A hatékonyság forgótőke menedzsment.

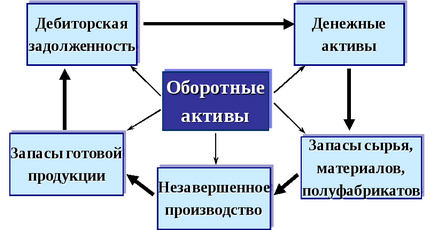

A működő tőke (- forgóeszközök - forgóeszközök - a mobil eszközöket - eszközök, amelyek beruházásokat egy teljes kört nem kevesebb, mint az év során)

- olyan eszközök, amelyek:

- fektetett előre, azaz a. e. a fejlett akár bevételt

- nem fogyasztott és nem fogyasztják, de folyamatosan megújul a gazdasági forgalom

A teljes ciklus forgalmának keringő eszközök a vállalkozás jellemzi az idő áramlások és hosszától függ a termelés és a termékek forgalmazása. Formula mozgása forgóeszköz: