Tárgy 16 költségvetési politika

3. típusai költségvetési politika

4. Problémák és ellentmondások a költségvetési politika

5. A költségvetési politika és az állami költségvetési hiány

1. Célok és eszközök a költségvetési politika

A fiskális politika az intézkedések meghozatala

kormány befolyásolni a gazdaságot értékében bekövetkezett változásokat a jövedelem és / vagy az állami költségvetés.

A cél a költségvetési politika rövid távon, amelyek célja a

Simítása ciklikus ingadozások és a gazdaság stabilizálása, - fenntartani a stabil szinten aggregált termelés volumene (GDP) növekedés, a teljes foglalkoztatás források istabilnogo árszintet. Hosszú távon, a fiskális politika eszközöket lehet használni, hogy ösztönözze a gazdasági növekedést.

A költségvetési politikája a kormány. Instruments fiskális politika befolyásolja mind az aggregált keresleti (az összeg a teljes kiadások), valamint az aggregált kínálat (az összeg a költségek a vállalatok és az üzleti tevékenység)

2.Nalogi és azok hatása a gazdaságra

Ahogy Benjamin Franklin írta: „Az életben semmi sem elkerülhetetlen, kivéve a halál és az adók.” Adó - kötelező az állam kivonulását a háztartások és a vállalatok egy bizonyos mennyiségű pénz nem cserébe áruk és szolgáltatások. Adók jött a megjelenése az állam és a fő forrása az állami bevételek. raskhodovpravitelstva fizetési eszköz. Mivel az állami szolgáltatások által használt a társadalom minden tagja, az Állami díjat szed hogy ezeket a szolgáltatásokat minden állampolgár, és az adók a műszer az újraelosztás a nemzeti jövedelem. Emellett adóváltozások érintő aggregált kereslet és aggregált kínálat, egy olyan eszköz, hogy stabilizálja a gazdaságot.

Az adórendszer a következőket tartalmazza: a téma az adózás (ki kell fizetnie az adót); az objektum az adózás (amely adóköteles); adókulcsok (a százalékos kiszámításához használt adó összegét). Az érték, amelynél az adót meg kell fizetni, az úgynevezett nalogooblagaemoybazoy. A gazdaság, ez az érték az aggregált jövedelem Y. kiszámításához az adó összegét Tx. értéket kell adóalap Y által az adó mértéke szorozva t. Tx = Y × t

adózási alapelvek kerültek megfogalmazásra Adam Smith című könyvében: „A nemzetek gazdagsága” (1776).

Az alapja a modern adórendszer alapja a méltányosság és a hatékonyság. Justice kell függőleges (ez azt jelenti, hogy az emberek, akik kapnak a különböző jövedelmű kell fizetnie egyenlőtlen adók) és horizontális (emberek egyenlő jövedelemmel kell fizetni egyenlő adók). Ezen túlmenően, az adórendszer kellene, hogy a hatékonyságot a mikrogazdasági szinten, hozzájárulva a legtöbb erőforrások hatékony elosztását és ésszerű felhasználása.

Két fő típusa adók:

közvetlen adók - a kivetett adók bizonyos pénzösszeg érkezett az egység, vagy a pénzbeli értékét a vagyona. A közvetlen adók: személyi jövedelemadó; jövedelemadó; örökösödési adó; vagyonadó; . Adó járművek tulajdonosai és egyéb jellemzőit a közvetlen adó az adózó (aki fizeti az adót), valamint nalogonositel (aki fizet az adót az állam) - ez egy és ugyanaz a szer.

közvetett adók - része az ár az áru vagy szolgáltatás. Mivel ezeket az adókat

bekerülési vásárlások (akár egy meghatározott összeget vagy százalékos az ár), akkor implicit jellegűek. Közvetett adók ÁFÁ - val (amely a legnagyobb súllyal az adórendszerben Oroszország); ÁFA; nalogs értékesítés; jövedéki adó (jövedéki termék cigaretta, alkohol, benzin, olaj, autók, ékszerek); vám. A különlegessége a közvetett adó az adózó és nalogonositel - két különböző szerek. Az adó alanya az a vevő az áru vagy szolgáltatás (ő fizet adót, ha a vásárlás) és nalogonositelem - a cég, amely előállított termék vagy szolgáltatás (fizet az adót az állam).

A fejlett országokban a legnagyobb részét (körülbelül 2/3) adóbevételek minősülnek közvetlen adók, és a fejlődő országokban és az átmeneti gazdaságú - közvetett adók, mivel azok könnyebb összegyűjteni és a bevétel függ az ár és nem a jövedelem. Emiatt az állam előnyös az indirekt helyett közvetlen adók inflációs időszakban. Ez minimalizálja a veszteséget a valós érték az adóbevételek.

A makroökonómia adókat is oszlik autonóm (akkord)

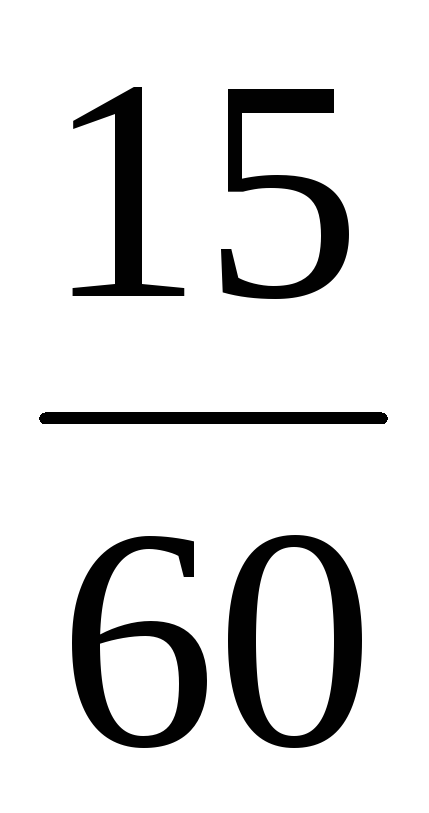

Megkülönböztetni: az átlagos adókulcs, amely egy bizonyos százaléka az adó összegét a legnagyobb bevételt.

tcp =

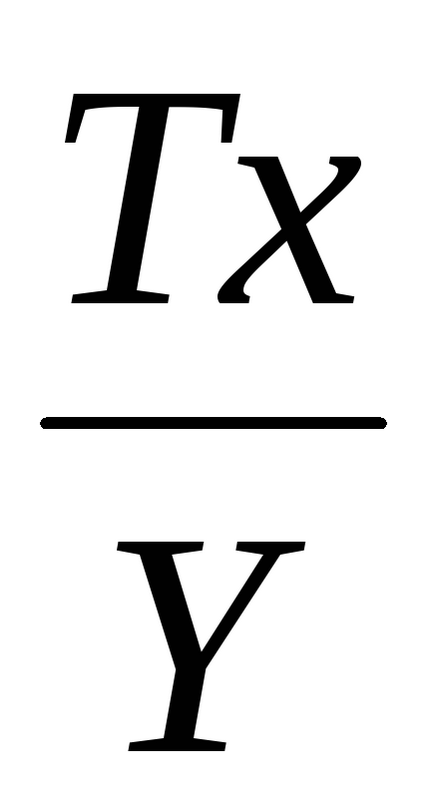

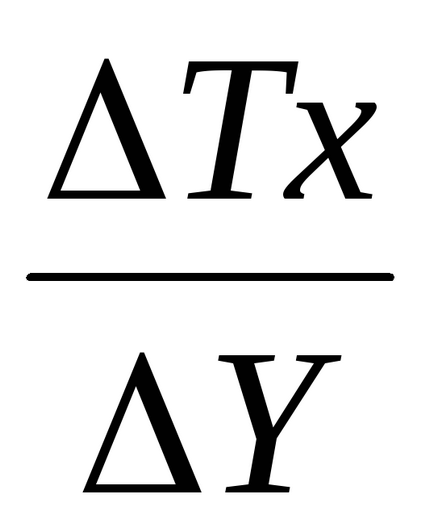

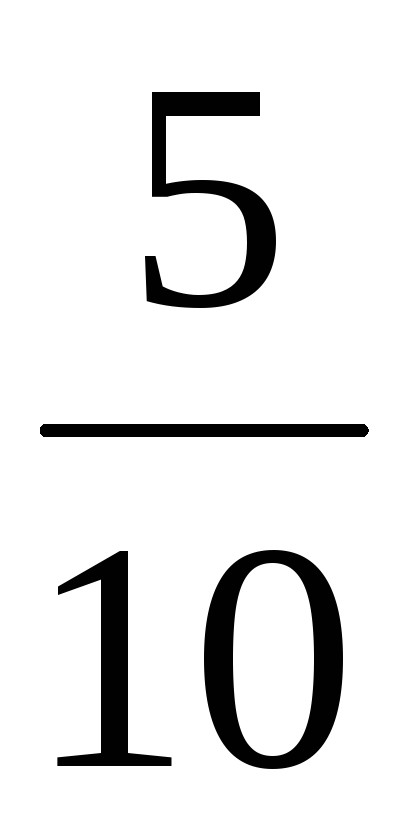

és a marginális adókulcs - a növekedés mértéke az adó összegét az egyes egységnyi pótlólagos jövedelem növekedésével. százalékban kifejezve:

tpred =

Tegyük fel, hogy a gazdaság egy progresszív adórendszer és a bevétel a $ 50.000 adózik 20% -ot, és több mint $ 50.000 - .. az arány 50%. Ha egy személy kap $ 60 ezer. Jövedelem, befizeti a adó teljes összege egyenlő $ 15 ezer. (50 × 0,2 + 10 x 0,5 = 10 + 5 = 15), azaz a $ 10.000. Az összeget a $ 50.000. És $ 5-én. A összege meghaladja a $ 50.000. Azaz a $ 10.000. Az átlagos adókulcs lesz egyenlő 25% (

Az adó mértéke t. amelyet a képlet adó makró funkció egy marginális adókulcs, és az értéke az adó összegének kiszámítása növekedéséhez képest a bruttó hazai termék vagy a nemzeti jövedelem.

Attól függően, hogy hogyan állítja be az átlagos adókulcs, háromféle adó: arányos. progresszív és regresszív adó.

1. táblázat Az adórendszerek

Arányos nalogProgressivny nalogRegressivny adó

Arányos adó feltételezi, hogy az átlagos adókulcs változatlan marad, függetlenül attól, hogy a jövedelem nagysága. Ezért az adó összege arányos jövedelem. Közvetlen (kivéve jövedelemadó és az egyes országokban, a jövedelemadók) arányosak.

Progresszív adó - az adó, hogy az átlagos adókulcs növekszik a jövedelem növekedése és az értéke csökken a nagysága a bevétel csökkentés. Egy ilyen adó nem csak magában a nagy abszolút mennyisége, hanem egy jelentős részét kivetett jövedelem jövedelem növekedésével. Egy példa a progresszív adó a legtöbb országban a jövedelemadó. 1. Egy ilyen adórendszer a legnagyobb mértékben járul hozzá a jövedelmek újraelosztása, de nem valószínű, hogy növelje a gyártási hatékonyságot.

Regresszív adó - adó, az átlagos adókulcs ami növeli a bevételek csökkentése és csökken a jövedelem növekedésével. Tehát minél nagyobb a jövedelem aránya a jövedelem fizetett adók, csökken. Regresszív adó generálhat nagy abszolút adó összegét (a példánkban), vagy nem növekedéséhez vezet abszolút értékben növekvő jövedelemadó.

Kifejezetten regresszív adórendszer korszerű körülmények között rendkívül ritka 2. Mindazonáltal vsekosvennye adók szempontjából a megosztás, hogy tartsa a vevő jövedelme, vannak regresszív, annál nagyobb az adó mértéke, annál valószínűbb, hogy regresszív. Mivel a közvetett adó - ez része az ár az áru, attól függően, hogy a vevő jövedelmének részesedése ezt az összeget a bevételek nagyobb lesz, minél alacsonyabb a jövedelem, és a kisebb, annál jövedelem. Most van egy regresszív jövedéki adót. Például, ha a jövedéki adó egy csomag cigarettát 10 rubel. részesedésének ez az összeg a költségvetésben vevő, akiknek a jövedelme 1000 rubel. 0,1% -ának megfelelő, és a költségvetés a vevő, akinek a jövedelme 5000 rubel. - csak 0,05%.

Adók egyaránt érintik az aggregált kereslet és aggregált szóló predlozhenie.Rost adót, mivel az alacsonyabb fogyasztói (mert a rendelkezésre álló jövedelem csökken) és a beruházási költségek (mert csökkenti az értékét társaságok nyereségét adózás utáni része, amely arra szolgál, mint a forrás nettó befektetés), és ezért ksokrascheniyu aggregált kereslet (ábra. 1.b). Ezért a fellendülés, amikor a „túlfűtött” gazdaság, mint az antiinflációs intézkedések, az eszköz csökkenti a vállalkozások aktivitását és stabilizálja a gazdaságot, fel lehet használni, hogy növelje az adókat.

a) Az adócsökkentés b) az adó növekedése

A letöltés folytatásához össze kell rakni egy képet: