Az egyes befektetési számla (IMS)

Az első részben hoztunk létre a QUIK regisztrált kulcsokat hozta a pénzt, és az értékpapír portfolió, idézi asztal, és megtanulják, hogyan lehet fenntartani a munkaterületre.

A második részben, megtanultuk, hogyan kell megjeleníteni a grafikus és a „szemüveg”.

Most beszélünk, hogyan kell használni QUIKe „Üveg” és mi az a határ, és a piaci megrendelések.

Sokszor láttuk árfolyamok a pénzváltók, és mi mindig meglepte a különbség a vételi és eladási árak. Például:

Ha így teszünk napközben vásárolni és eladni az eszköz, akkor már elvesztette -10 rubelt ezt a műveletet - még ha az ár az eszköz maga nem változik!

Az ezen árak közötti különbséget az úgynevezett „terjedése közötti vételi és eladási árak”, és érdemes figyelembe venni, amikor Fielding a bejelentések a céllal, hogy a legjobb ár a számunkra.

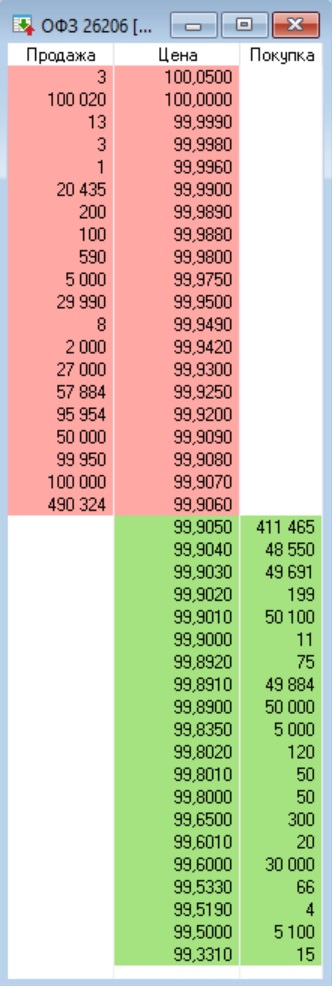

Hivatkozva ismét a „üveg”:

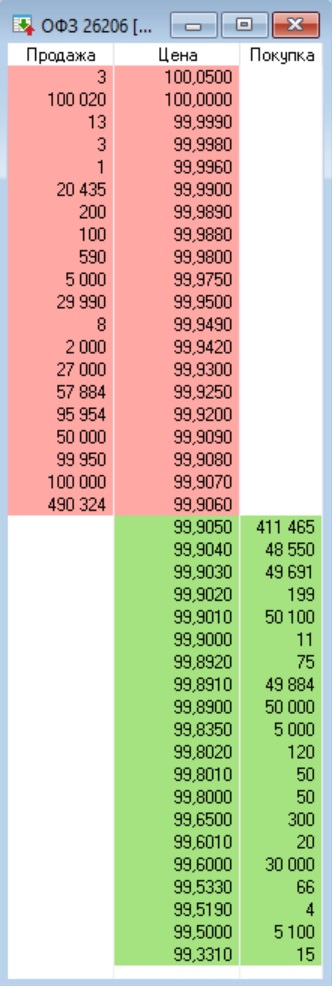

Ezen a képen a legjobb alkalmazás megvásárlása 999,05 rubelt, és a legjobb alkalmazás az értékesítés 999,06 rubel (OFZ feltüntetett ár% -a névleges érték és a névérték általában 1000 rubelt).

Az ezen árak közötti különbséget az úgynevezett „terjedését.” Általában a terjedését mérik százalékos helyett rubelben: vannak olyan részvények értéke 1-2 rubelt egy részvényre jutó őket, mint a terjedését 1 rubel figyelembe kell venni egy óriás. És részvényeinek értéke 5000 rubelt, ez lesz a legalacsonyabb terjedését.

Ebben az esetben a spread csak egy fillért sem, de valamilyen eszközök elterjedése lehet akár több tíz rubelt, ezért érdemes figyelni rá, mielőtt kiállítási alkalmazásokat.

Abból, amit függ terjedését? Spread attól függ, milyen gyakran, és mik a tranzakció volumene ebben az eszközben, és egy szót - a likviditás.

fizetőképesség

Megérteni a likviditás a befektetési eszköz szükséges ahhoz, hogy ne merülnek váratlan veszteségek mind a vásárlás során az eszköz és annak értékesítése a színpadon.

- Lásd a legjobb áron a vételi és eladási értékpapír általunk kiválasztott és terjedését árak közötti

- Tudja meg, hogy van egy piaci kérünk számú kiválasztott értékpapír vásárolni vagy eladni

- Ahhoz, hogy megértsük, milyen áron a piacon alkalmazás, a vételi és eladási kerül végrehajtásra

Látni fogjuk, hogy ez fontos lehet.

A mindennapi élet, halljuk a „piacképes áru”, „likvid”, de a hétköznapi nyelvben a szó használatos egy kicsit „más célra”: a „nem-folyadék” kifejezés egy non-profit termék / tárgy.

Folyékony - szó szerint „folyékony”. Likviditási - szó szerint „flow”, a képesség, hogy a folyadékot.

Ezért, amikor összehasonlítjuk a két eszközök több folyadékot közülük az egyik, hogy több „folyadék”. Mit jelent ez?

Minél több folyadékot értékpapírok, különösen:

- Kevesebb közötti spread vételi és eladási árak

- További tranzakciók időegység

- terjedelmes tranzakció

- Teljesen „üveg”

Mindezek a tulajdonságok kapcsolódnak: minél kisebb a tranzakció zajlik a szerszám egységnyi idő, annál nagyobb a spread, a több kifinomult üveg.

Mi vékony üvegből?

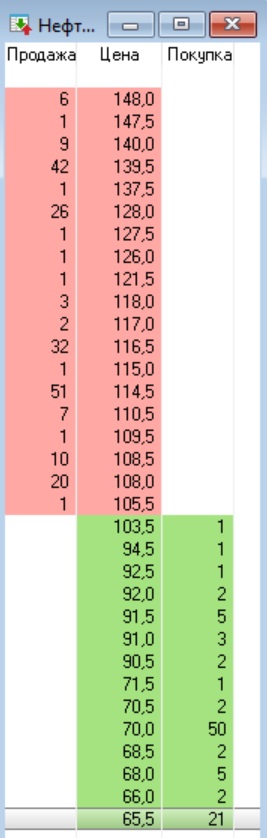

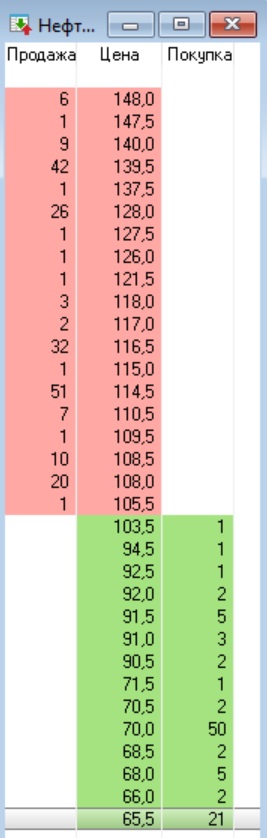

Nézzük például megnézzük egy pohár akció „Neftekamsk Automobile”:

Amit látunk ebben üveg, tudván, hogy egy csomó tartalmaz 10 részvények ez a cég?

. Ha van egy csomag a részvények, például legalább 20 ezer rubel (körülbelül 20 tétel), akkor nagyon nehéz lesz vevőt találni megfizethető áron: a legjobb áron vásárolni - 103,5 rubel jutó, de hajlandó vásárolni ez az ár ... csak egy csomó!

Mit csináljunk? És itt jön az egyik legfontosabb téma - limit és a piaci megrendelések.

Limit és a piaci megbízások

Bármilyen iroda lehetősége van beállítani kétféle végzést: a piaci és a limit.

A piac érdekében - amely csak a számot, és a tranzakció árakon, amelyek jelenleg a piacon uralkodó (az üveg).

Korlátozza az alkalmazást - amellett, hogy a több többet nyújt, és milyen áron kíván kötni.

Nézd meg az „üveg” Neftekamsk autó- és megpróbálja, hogy egy piaci alkalmazás 20 sok részvények a társaság. Ezután a 20 tétel kerül értékesítésre a legjobb áron a kereslet. Abban a pillanatban, egy pohár a legjobb ajánlati ár 103,5 rubel per share. De a kérelem nem kerül végrehajtásra ezen az áron, pontosabban nem csak erre:

Abban az esetben a végrehajtás a piac érdekében, hogy eladja 20 tételből áll:

- Egy tétel kerül értékesítésre áron 103,5

- Egy tétel az ára 94,5

- Egy tétel az ára 92,5

- És így tovább

És végül, az utolsó két tétel kerül értékesítésre 70 rubel (megszámolni őket magad). A tényleges eladási árat kell kiszámítani a következők szerint:

Itt újra felidézni a tételeket és az akciókat. Feltüntetett ár egy részét, és a szám - a sok. Így fogjuk eladni a 20 tétel (200 db) az összeg 17.385 rubelt, az átlagos ár egy részvényre jutó lesz ... 86,925 rubelt fejenként! Ez az eredeti helyett láttunk 103,5 rubel!

Ezt hívják a szakzsargonban a tőzsde „csúszás” - ha a tényleges tranzakciós ár eltér az eredetileg tervezett: általában küldő piac érdekében, szem előtt az utolsó ár a tranzakció, amely került sor ebben az eszközben.

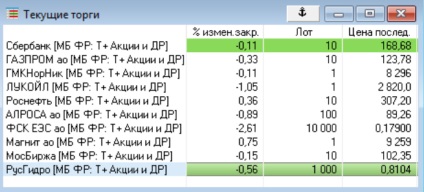

Az idézetek a táblázat, amely úgy van kialakítva, korábban, csak látni csak az ár az utolsó ügylet és szellemileg összpontosítani, amikor tervezzük alkalmazás, de mint fentebb láttuk - ez az utolsó ügylet ára sem jobban beszél, hogy gondosan vizsgálja az üveg előtt alkalmazza!

Látjuk egy pohár részvények „Gazprom”: a különbség a legjobb kínálat és a kereslet árán csupán 4 cent (általában méri a spread nem rubel és százalékban). Azt is láthatjuk, hogy az üveg nagyon „sűrű”, és a piaci alkalmazás, küldött egy üveg, nem vezet a nagy csúszás:

Akkor küldje a részvények eladása 10 millió rubel, és csúszás összeget egy fillért sem.

Ugyanebben például az intézkedés a Neftekamsk Automobile tényleges tranzakciós árnak 86,925 eltér a legjobb ajánlati ár 103,5, amit lehet, hogy vezérli kezdetben több mint 15%!

limit megbízások

A helyzet az eladás nem nagyon likvid eszköz, akkor van értelme használni limit megbízások. Limit érdekében - egy olyan alkalmazás, amely tartalmazza a kívánt kötési ár (mint tudjuk, a piac végre csak a legjobb ajánlati ár).

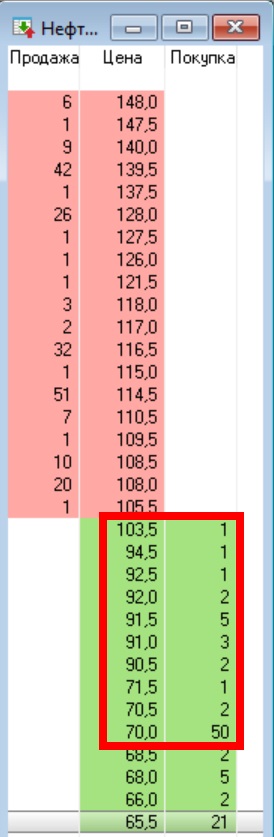

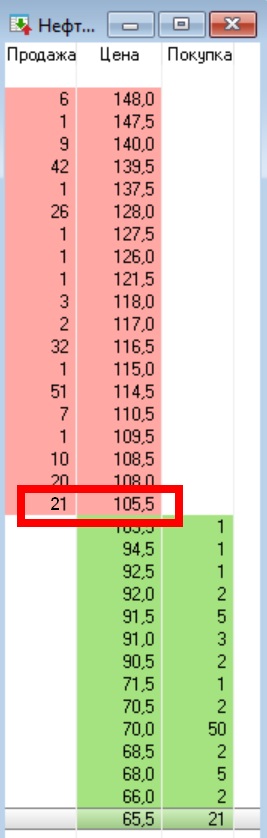

Vissza a helyzet a részvények a Neftekamsk Automobile:

Mint látható, a legjobb alkalmazás eladó - árán 105,5, de ahogy már láttuk, ez körülbelül semmi mondja -, hogy eladta ezt az árat ... csak egy csomó. És most ki limit érdekében, hogy eladja 20 telkeket azonos áron - 105,5:

És láttuk, hogy az egyik telek eladó, melynek ára 105,5 hozzá a 20, és a teljes ellátási eladó ez az ár volt 21 telkeket.

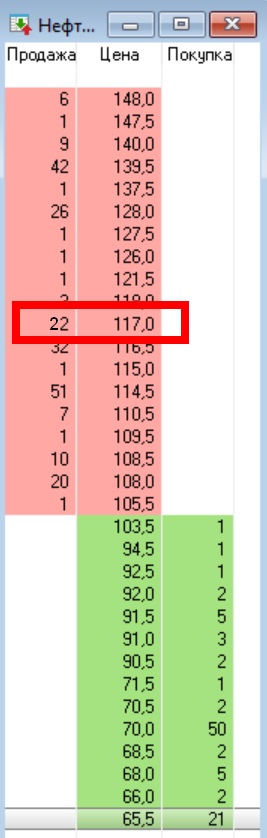

Mi lehet állítani az alkalmazás eladni, és eltérő áron, például 117. Ezen az áron az értékesítés állt csak két tétel, de miután a kérelmet lépett a piacra, megint látni a változást az üveg:

Nyilvánvaló, hogy minél több a limit megbízás elkülönül a legjobb áron, annál kevésbé valószínű, hogy a teljesítmény - először arra van szükség, hogy teljesíti a kérelmet „előttünk” (lásd az üveget.).

Így az alkalmazás ki van téve.

Mi lesz most? Most már csak meg kell várni, amikor végre mi alkalmazás (azaz létezik egy vevő összegben ezen az áron), és hogy végrehajtásra kerül egyáltalán. Nagyon is lehetséges, hogy nem veszi észre a biztonsági néhány napig - minden attól függ, az értékpapírok likviditása és az értéke a csomagot.

Így a limit order ad több ellenőrzése alatt az ár, de ez csökkenti annak valószínűségét, a gyors végrehajtását az alkalmazás.

Minden árnyalatok mindkét típusú alkalmazások kapnak az alábbi táblázat tartalmazza.

Különbségek limit és a piaci megbízások:

Most, amikor világossá vált, hogy a megrendelési, könnyű megérteni a technikát használva limit és a piaci megbízások:

- Ha a készülék folyadékkal, lehetőség van használni a piaci megrendelések

- Ha az eszköz nem likvid, célszerű használni limit megbízások

A legtöbb OFZ kereskednek a tőzsdén, mint általában, elegendő likviditás. Vagyis a legtöbb tulajdonos RIS kezelheti és a piaci megrendelések. Térjünk vissza az üveg OFZ 26206:

Mint látható, a spread csak egy penny (OFZ árainkat százalékában a névérték és a névérték általában 1000 rubelt) szerint a „legjobb” ár 999,05 p. abban a pillanatban készen vásárolni OFZ értékű 411 millió. rubelt, és eladni a „legjobb” ár 999,06 p. több mint $ 490 millió. rubelt.

Azonban ez a kép nem minden BFL, és természetesen, érdemes minden esetben, hogy tisztázza a helyzetet az eszköz, amellyel fogunk alkut: ellenőrizze az üveg, meg a hozzávetőleges ár, amely lehet tölteni a piaci rend, és ha ez azt teljesül, csak akkor küldje el a piac érdekében.

Gyors tanácsot lehet: OFZ, amelynek visszafizetése kerül sor a következő 6-12 hónapban, akkor lehet, hogy tranzakciókat piaci megbízások Általában mindig magas likviditás.

Korlátozni az alkalmazást IIS tulajdonos nem nehezebb piacon, de több idő kell annak szolgálat - árak mozogna. Így az alkalmazás van kiállítva reggel a legjobb áron a kereslet vagy a kínálat, a nap közepén lehet messze a legjobb.

Aztán van, hogy „átültetés” egy másik szintre, ha azt akarjuk, hogy növeli a valószínűségét annak végrehajtását. Tehát, ha podrezyumirovat, az üveg rész a következőképpen írható le:

- Értékelni a likviditás az értékpapír

- Döntse el, hogy a piaci vagy korlátozni annak érdekében,

- Világos képet kaphatunk a helyzet a piacon mi érdekli az eszköz