Az adók, azok jellegét és típusát - studopediya

Az adó vonatkozik a kötelező kifizetések az állami szabályozás bizonyos méretű és egy időben.

adó funkció - a ingyenesség. Úgy tűnik, mint egy térítés nélküli lefoglalása az állam a forrásokat a vállalkozások, szervezetek és a nyilvánosság számára előre meghatározott szabványok és feltételek. Éppen ezért a adókat az erő, ami azt mutatja, mintha nem gazdasági jellegű.

Ez adózik egy bizonyos mértéke, amely a részvény adómentes alapok a gazdasági szervezetek. Ebben az esetben az adó lehet a pénzbeli és természetbeni.

A tárgyak az adózás vannak osztva:

- adóbevételekre (bevétel, nyereség, bérek, kamat, osztalék, bérleti díj);

- adó hozzáadott értékű termékek, alkotások és szolgáltatások;

- vagyonadó (vállalkozások és magánszemélyek);

- adó bizonyos tevékenységek és tranzakciók (pl értékpapír ügylet);

- adót a természeti erőforrások felhasználása.

Adó lehet telepíteni a különböző kormányzati szintek: szövetségi, regionális és helyi szinten is. Ez azt jelenti, hogy járnak el a vonatkozó költségvetéseket.

Közvetett adó hallgatólagos visszavonása jövedelem való csatlakozás révén az áru ára eladott. Ahhoz, hogy ez a faj közé tartozik a hozzáadottérték-adó, a jövedéki, a vámok, a beszerzések és a forgalmi adó. Közvetett adó, így úgy tűnik, az árképzés tényező.

Közvetlen adóhátrányok társítva nyitottság. Fizetők jól látni, és ossza értékét lefoglalt a jövedelmük, és ha az összeg jelentős, keresik azt a valamit, hogy elkerüljék, beleértve a jövedelmek eltitkolása.

Mivel a közvetett adók az árak az áruk alacsony áron lehet tartani gazdaságilag racionális szinten, beleértve az olyan szinten, hogy korlátozza a fogyasztás nem veszélytelen termékeket.

Ez történik az árak az alkoholtartalmú italok és dohánytermékek.

Az ilyen közvetett adók, mint a vám, segítik a kormányt, hogy befolyásolja a nemzeti termelők, megvédi őket a külföldi verseny és arra ösztönözve őket, hogy adja meg a világpiacon.

A legfőbb hátránya a közvetett adók az, hogy megerősítse az egyenlőtlen az adóteher a lakosság körében. Nyilvánvaló, hogy a gazdagok a lakosság egy része árának növekedése miatt a felvétele közvetett adó nem olyan jelentősen a szegény részében. Ebben a tekintetben az árukat gyakran a szegények adómentes, és fordítva, a gazdag nyersanyagok esetében több adót.

A másik hátránya a közvetett adók, hogy azok az inflációs.

Lásd egyfajta adó rámutat, hogy fontos a szervezet adóbeszedés, hogy fokozzák a méltóságát és hátrányait semlegesítjük vagy gyengült. Ehhez nagyon fontos, hogy tartsák tiszteletben az alapelveket az adózás.

Az első öt (a legalapvetőbb elveit) idején kiosztott A. Smith.

1. A tisztességes adózás elvét. A lényege az elv, hogy biztosítsák egységes bevezetését adóterheinek minden adófizető. Azonban a történelem azt mutatja, a relativitás fogalmának „igazság.” Például Adam Smith megtalálta a feudális fejadó, amely szerint mindenkinek meg kellett fizetnie poll adó, amely azonos volt mindenki számára. 5.2 táblázat azt mutatja, hogy egy ilyen adó a szegény ember lehet egy súlyos teher, és a gazdagok - ez nem észrevehető.

2. táblázat - hatása különböző adónemek különböző jövedelem

Ezután a fejadó váltotta jövedelemadó, átalánydíjas, azaz ugyanabban a jövedelme arányában. Ugyanez a táblázat azt mutatja, hogy egy ilyen adó mindenképpen igazságosabb, hiszen az abszolút értéke az adó kis- és egy szegény ember is igen jelentős a gazdagnak. De nyilvánvaló, hogy a szegény ember el tőle, mint az adó összege nem tűnik kicsi. Ezért inkább csak tekinthető progresszív adó, ami arra utal, növeli az adó magas és szuper-magas jövedelmek egy bizonyos progresszió. Itt lehetőség van mentességet a kis jövedelmek és fokozott adóztatása magasabbak a jövedelmek, mint a táblázatban látható. A kortárs magyar progresszív adó a gazdag osztály az emberek találták tisztességtelen és elérte a létesítmény egy egységes jövedelemadó 13%.

2. Az elv adó összhang. Ez az elv megköveteli, hogy a több adót és az árak nem változtak gyakran a megbízó jó előre tudni, hogy mit és mennyit kell majd fizetni az állam. Aztán tudják tervezni tevékenységeiket, és annak végrehajtására magabiztosabban és sikeresen. Elvének kiterjesztése az Adam Smith volt a reakció, hogy a feudális adózás, amelyet az jellemez, hogy a adóbeszedés kapott kiszolgáltatva speciális gyűjtők, amely átment a császár egy bizonyos mennyiségű beszedett adók. Annak érdekében, hogy továbbra is több összege magukat, gyűjtők néha egészen váratlanul fizetők megváltoztatta adókulcsok bevezetett néhány új adókat, ami miatt szélsőséges elégedetlenség, különösen a születő burzsoázia.

3. Az egyszerűség kedvéért az adórendszer, a kényelem az adófizetők számára. A komplex rendszer gyakran okoz fizetők benyomást kelti, hogy ők is megtévesztette a roham az adók, hogy túl sok. Ezért hajlamosak visszatartani a jövedelmi lehetőségeket. Ezért szükséges, hogy az adórendszer egyszerű és érthető.

Ezen kívül szükség van a megbízó nem töltik az időt, hogy adót fizetni (erre a célra, például a számviteli vállalkozások meghatározásakor ki a kezében a bérek azonnal levonják jövedelemadó belőle). A megbízó is kényelmes, ha az adók több, mint egyszer egy évben, és havonta - az adó mértéke nem tűnik olyan jelentősnek.

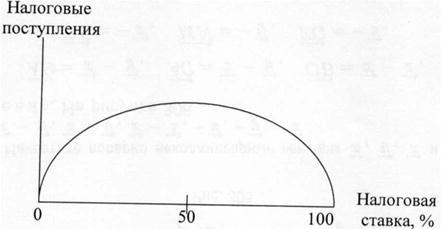

A modern körülmények között a hatékonyság elve tartják szélesebb körben. Azt feltételezi, hogy a költséghatékonyság az adózás. A gyakorlat azt mutatja, hogy az adó összege bevétel függ az adó mértéke. A túl magas arány eredményezhet kisebb térfogatú bevétel, mint az alacsony arány. A függőség adóbevételek szintjén adókulcsok szemléltetik a Laffer-görbe. (2. ábra)

A görbe világosan mutatja, hogy az adó mértéke nem haladhatja meg a 50% -ot, annak további növekedését vonja maga után csökkent az adóbevételek. Az utóbbi eshet nullára, ha telepíti a 100% -os arány. Ez a tendencia annak a ténynek köszönhető, hogy az inger megszűnik fizetők magas jövedelműek, mint mindig legtöbbjük kell fizetnie. Ezen túlmenően, a jövedelem, az adófizetők által kezdik elrejteni. A legkedvezőbb értéke az adó mértéke függ az adott körülmények között egy adott országban. Meg lehet elég nagy háború idején. Ha az ország virágzó sikkasztás, adók megy az építési luxus villák a kormányzati tisztviselők, még csak nem is egy nagyon magas aránya okozza felháborodást adófizetők.

Ábra. 2 - Laffer-görbe

5. Curve Lafer megjeleníti újabb elvvel, hogy még Adam Smith előadott - elv nem terheli adó. Az adó összege olyannak kell lennie, hogy nem igazán terheli az adófizetők és tudták fizetni, hogy nem sok kárt jólétüket.

Adam Smith javasolt adózási elveket is hozzá elvének kötelező adókból és az egyetemesség, amelynek értelmében egyértelműen kitűnik a nevüket. Mivel az adót be, mint a kötelező fizetés, meg kell fizetnie mindazoknak, akik kellene. Ehhez Magyarországon létrehozott különleges testületek formájában adóhatóságok és az adó rendőrség, aki figyelemmel kíséri az adók, azonosítani és büntetni defaulters.

A Végezetül megjegyezzük, másik elv - az adórendszer. Ennek lényege abban rejlik, hogy a gyűjtemény mindenféle adók, ezek aránya a kivonási módszerekkel, adójog és adóhatóságok alkotnak ország adórendszerét, és ez a rendszer kell lennie, annak minden elemét kell összefüggenek és kölcsönösen támogatják egymást. Ebben az esetben az adók szervesen illeszkedik a nemzetgazdaság, javítva, feltéve, hogy a szükséges dinamizmust.